文|美股研究社

Peloton Interactive(PTON)是过去两年最热门的股票之一。该公司的互联健身产品完美地填补了居家期间的一个空白。

然而,该公司一直在努力进入下一个经济活动时代。由于需求下滑,该公司已经减产、裁员,并更换了管理团队。然而,这并不是一个容易的转变过程。此外,激进投资者已经瞄准了该公司。尽管做了所有的努力,PTON的股票继续下跌,现在已经接近52周以来的新低:

一些交易者可能会倾向于逢低买入,认为股价已经大幅下跌,不会变得更糟。不幸的是,这家健身公司不太可能迅速复苏。

飙升的库存

Peloton股价暴跌的原因很容易归咎于收入增长乏力。这是对公司问题的完全合乎逻辑的解释。

然而,还有一个问题我想强调一下,这个问题没有受到太多的关注。Peloton现在拥有绝对庞大的库存。

YCharts的数据

在疫情开始之前,Peloton在任何时候都在资产负债表上保留了大约2亿美元的库存。2021年初,这一数字上升至约5亿美元,鉴于其收入的快速增长,这是一个合乎逻辑且可以理解的增长。一般来说,你卖的产品越多,你就必须持有越多的库存来满足需求。

事实上,我们听到了Peloton交付等待名单的报告,因为该公司努力满足需求。因此,对于一家成长型公司来说,该公司的库存状况看起来完全合理。

然而现在,Peloton的库存仅在过去一年就增加了两倍,尽管收入增长已经消失。截至5月6日,该公司的市值约为52亿美元,这意味着该公司目前近20%的估值被库存套牢。

对于任何关注非必需消费品公司的人来说,这是一个最危险的趋势。通常,当企业生产的产品远远超过需求时,它们最终不得不以大幅降价的方式倾销过剩的商品。

事实上,Peloton正开始走这条路。本月早些时候,Peloton将其原版自行车的价格从1495美元降至1195美元。Bike+从2495美元降到了1995美元。该公司还降低了跑步机产品的价格。

订阅不能“拯救世界”

Peloton已经在硬件销售上获得了微薄的利润,其目标是重新获得订阅服务。随着自行车价格的大幅下降,值得一问的是,在目前的定价水平下,硬件是否会有任何利润。然而,鉴于该公司库存的急剧增加,大规模清仓销售可能是必要的,只是为了避免产品滞留在仓库中,产生不了投资回报。

无论如何,现在的目标是降价销售自行车,并通过提高订阅费来赚回损失的收入。美国的月订阅费将从每月39美元上涨到44美元。这是一个市场份额游戏;把硬件卖得更便宜,努力吸引更广泛的受众。

从商业战略的角度来看,这个想法颇有吸引力。然而,这样做的时机不太可能奏效。

与此同时,Peloton正试图获得更广泛的订阅受众,我们刚刚看到奈飞(NFLX)的股票因订阅疲劳而暴跌。在视频流等产品的家庭订阅热潮过后,消费者现在正在削减他们愿意支付的费用。随着经济的重新开放,只在家里进行的活动需求减少了。

如果奈飞目前甚至不能维持一个稳定的订阅基础,很难想象Peloton在当前的环境下会蓬勃发展。

随着健身房和公园等其他健身选项的重新开放,Peloton在2022年总是会有更多困难的比赛。现在,它正试图通过提价度过难关,而与此同时,就连领先的订阅服务也在努力应对不断上升的客户流失。

简而言之,如果NFLX的股票在这种环境下是一种不受欢迎的资产,尽管它拥有大量的受众和健康的盈利指标,很难想象在这里购买Peloton。

估值:下行风险很大

有一种常见的看涨观点认为,基于其经常性订阅收入,Peloton现在很便宜。如果该公司只是削减成本,它可以缩小其盈利方式。

这是真的吗?根据我们在损益表上看到的,我持怀疑态度:

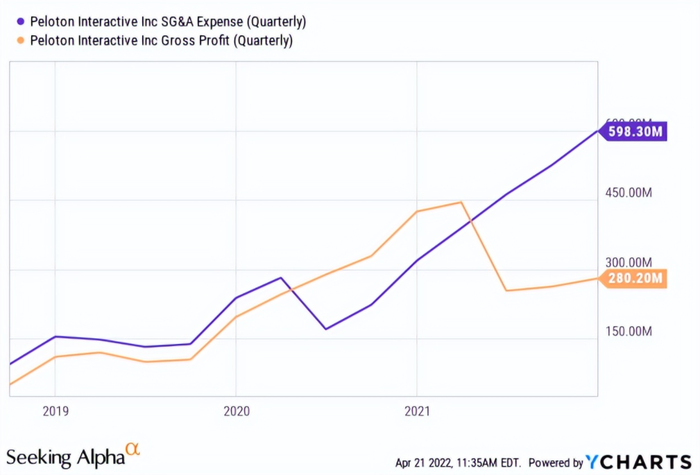

Peloton损益表

如你所见,该公司的SG&A现在每个季度高达6亿美元,而且绝对呈爆炸式增长;自从疫情开始以来,它已经上涨了大约3倍。Peloton是那些不幸的公司之一,即使在营收快速增长期间,其运营亏损也在飙升。既然增长正在放缓,该公司面临着不稳定的局面。

尽管运营成本激增,但自2019年12月季度以来,该公司的毛利增长了不到50%。下面的图表显示了已经形成的巨大差距:

YCharts的数据

即使该公司将SG&A削减一半——这可能很难实现——它在该项目上的支出仍将超过它的毛利。这似乎不是一个可持续的商业模式。

别忘了,该公司过去也通过销售硬件赚取毛利。这可能会转变为直接亏损,取决于该公司为清理库存过剩而对自行车打折的力度。

对于一家家庭健身公司来说,在最有利的宏观经济环境下,Peloton无法实现持续盈利。与此同时,它让成本急剧失控,现在将面临一个大难题,即在不破坏公司文化或增加客户流失率的情况下缩减运营预算。

结语

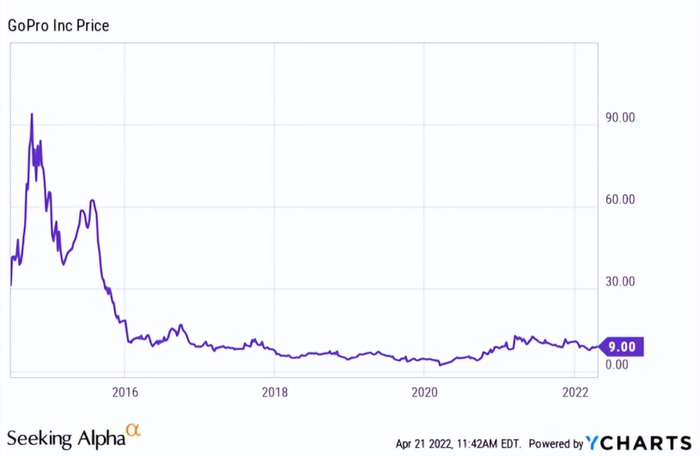

我看到的最接近Peloton的模拟是GoPro(GPRO)。GoPro曾是炙手可热的消费品公司。华尔街分析师将它视为一个技术平台,并为最终成为最小护城河的硬件业务提供了巨大的倍数。GoPro今天仍在运营,事实上仍在公开交易,但已经失去了相关性:

YCharts的数据

如果你用GoPro的图表历史来预测Peloton的未来,我怀疑我们大约在2015年12月。当然,Peloton的股票已经暴跌了。但今天有什么理由为它支付16美元呢?

该公司损失了大量的钱。为了减少亏损,它将不得不大幅削减营销,这将导致更多的收入流失。与此同时,该公司坐拥大量难以转移的库存,这让情况变得更加复杂。哦,经济继续重新开放,给室内自行车的采用带来了额外的阻力。如果这还不够,奈飞刚刚警告我们,技术驱动的订阅服务在2022年不是一个有吸引力的投资主题。

Peloton股票继续下跌的速度有多快?这可能取决于它的现金消耗以及它能多快止住运营亏损。另一位撰稿人迈克尔·威金斯·德·奥利维拉(Michael Wiggins De Oliveira)认为潜在的稀释即将到来,数学也证实了这一点。我要说的更广泛的一点是,鉴于巨大的运营亏损和强劲的行业逆风,没有什么理由认为试图将Peloton作为一个转机。

过去一年,有很多科技股暴跌,但它们的商业模式更具弹性。随着消费者转向其他更新更有趣的技术硬件,Peloton和GoPro一样,可能会慢慢从视野中消失。

评论