文|面包财经

证监会近发布的《关于加快推进公募基金行业高质量发展的意见》明确指出基金管理公司应该“切实摒弃短期导向、规模情结”。

嘉实基金是颇受业内推崇的老牌基金公司,但其某些产品持仓高度雷同。是否存在“规模情结”作祟下规模扩张过快、投资者利益受损的问题?

“基金产品拉片”后续系列将围绕《意见》精神,逐一解剖其他产品的运营与合规问题。

嘉实基金旗下规模最大的混合型基金正遭遇深度回撤。数据显示,截至2022年5月6日,嘉实核心成长混合A(010186.OF)的单位净值跌至0.7元。

图1:嘉实核心成长混合A成立以来单位净值走势

2020年,嘉实基金旗下明星基金经理归凯接连发行3只产品,嘉实核心成长混合便是其中之一。这3只产品2022年一季度末的持仓高度雷同。

“规模情结”下,基金管理人倾向于打造明星基金经理,然后利用后者的影响力发行新产品,从而扩大公司管理规模、赚取基金管理费。证监会近日发布的《关于加快推进公募基金行业高质量发展的意见》指出,“切实摒弃短期导向、规模情结、排名喜好,坚决纠正基金经理明星化、产品营销娱乐化、基民投资粉丝化等不良风气”。

嘉实基金旗下最大混合型基金净值跌至0.7元

嘉实核心成长混合成立于2020年10月底,募集期间净认购金额达到148.37亿元,是当时市场上的明星产品。

然而,经过1年半的运作,嘉实核心成长混合最新的单位净值跌至0.7元,大幅跑输业绩基准,业绩总回报排在同类产品中的靠后位置。

图2:嘉实核心成长混合A累计净值增长率与业绩基准收益率走势对比

由于净值下行,嘉实核心成长混合2022年一季度的当期利润亏损超过20亿元。

伴随净值下跌,嘉实核心成长混合2022年一季度遭遇净赎回超过2亿份,基金总份额下降至约93.85亿份。不过,尽管规模大幅缩水,嘉实核心成长混合仍是2022年一季度末嘉实基金旗下规模最大的混合型基金。

除了嘉实核心成长混合,由同一基金经理管理且同为2020年成立的嘉实远见精选两年持有期混合最新净值也跌至0.7元附近,明显跑输业绩基准。

高仓位运行、重仓股“踩雷”拖累基金业绩

研究发现,除了受整体市场走势的影响,高仓位运行、个股踩雷也是嘉实核心成长混合业绩表现不佳的重要原因。

数据显示,除了基金刚成立的2020年四季度,嘉实核心成长混合持有股票市值占基金资产总值的比率均接近或者超过90%,持续保持高仓位运行。

图3:股票市值占基金资产总值比率

2022年一季度末,嘉实核心成长混合的股票持仓市值为62.80亿元,占基金总资产的90.12%,大类板块占比依次为科技、制造、医药、消费。前十大持仓中,3只股票今年以来截至5月6日的跌幅超过三成,其中九号公司-WD更是接近腰斩。财报显示,九号公司-WD在2022年一季度首次成为基金的前十大股票持仓,持股市值约为1.62亿元。

中科创达是该基金2022年一季度末的第二大持仓,持股市值约5.57亿元,占基金资产净值的比例达到8.03%。2022年截至目前,中科创达下跌约三成,较大程度上拖累了基金的业绩表现。

图4:2022年一季度末嘉实核心成长混合前十大持仓截至5月6日涨跌幅

嘉实核心成长混合的投资目标为“在严格控制风险的前提下,通过深入的基本面研究精选优质的长期潜力股并以合理价格买入,从而分享公司业绩持续增长带来的长期稳定回报,力争实现基金资产的持续稳定增值。”

从实际运行结果来看,嘉实核心成长混合所称的“严格控制风险”可能并不严格。

多只基金持仓高度雷同,基金公司“规模情结”需摒弃

嘉实核心成长混合由嘉实基金旗下的明星基金经理归凯所管理。数据显示,归凯目前共管理8只产品(初始基金口径),合计规模超过300亿元,在嘉实基金旗下所有基金经理中位居前列。

归凯管理的基金产品中,嘉实核心成长混合、嘉实远见精选两年持有期混合、嘉实瑞和两年持有期混合均在2020年成立。

观察持仓发现,这3只基金的重仓股高度重合,前三大重仓股均是国瓷材料、中科创达、华测检测。此外,圣邦股份、广联达、迈瑞医疗、科沃斯等股票也是共同重仓股。

进一步研究发现,上述3只基金的持仓也与归凯管理的规模最大的基金嘉实新兴产业股票重合度较高。

图5:2022年一季度末4只基金前十大持仓

国内基金市场中,类似上述的“克隆型”产品并不罕见。基金管理人追求规模快速扩张以及管理费收入增长、基金销售机构“重首发,轻持营”可能均是重要原因。

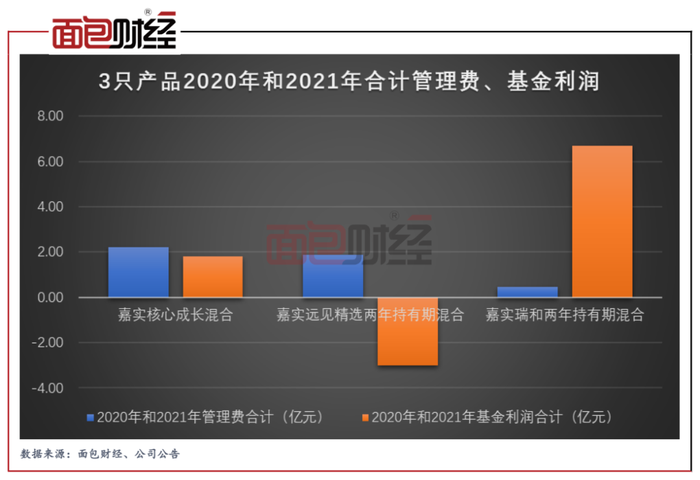

2020年和2021年,嘉实核心成长混合、嘉实远见精选两年持有期混合的合计管理费收入均高于同期的合计基金利润。2022年以来,随着基金净值大幅下行,预计这2只基金成立以来的基金利润均已发生较大亏损,但嘉实基金仍然可以凭借管理费收入旱涝保收。

图6:3只产品2020年和2021年合计管理费、基金利润

2022年4月26日,证监会发布的《关于加快推进公募基金行业高质量发展的意见》指出,推动基金管理人加强品牌建设与声誉管理,切实摒弃短期导向、规模情结、排名喜好,坚决纠正基金经理明星化、产品营销娱乐化、基民投资粉丝化等不良风气;对于销售机构,要切实改变“重首发、轻持营”的现象,严禁短期激励行为,将销售保有规模、投资者长期收益纳入考核指标体系。

评论