记者 |

保险资管行业发展进入新时代。

近日,中国保险资产管理业协会(简称“协会”)在中国银保监会资金部的指导下,已连续7年开展保险资产管理业综合调研,2021-2022年数据最终出炉,具体分为“保险资产管理专题”和“保险资金运用专题”两大部分。

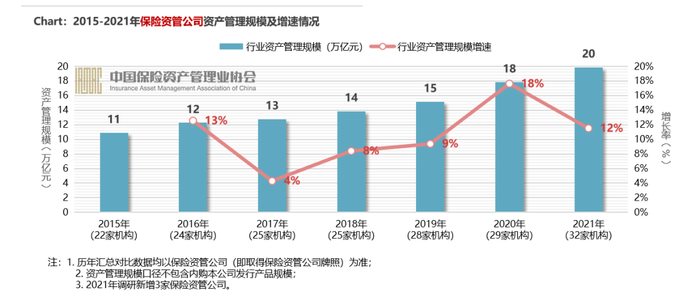

保险资产管理:32家公司管理总规模增至20万亿元

保险资管公司是众多大型保险机构进行资产管理的重要抓手。此次调研中,协会调研共计32家保险资管公司(不包含目前处于风险处置阶段保险机构的下设保险资管公司);结合实际业务情况,还包括5家其他经营保险资产管理业务的机构。

调研数据显示,2021年,参与调研的32家保险资管公司资产管理规模合计近20万亿元,同比增长12%。37家公司总共实现保险资管产品管理费收入为95亿元,同比增长26%。

其中,专户业务占比达76%。专户业务、组合类产品和债权投资计划三大业务分别有16.04万亿元、3.01万亿元、1.55万亿元。

与2020年相比,除了股权投资计划规模下降23%,其余业务均保持增长。资产支持计划、组合类产品规模增长最快,分别同比增长76%、40%。

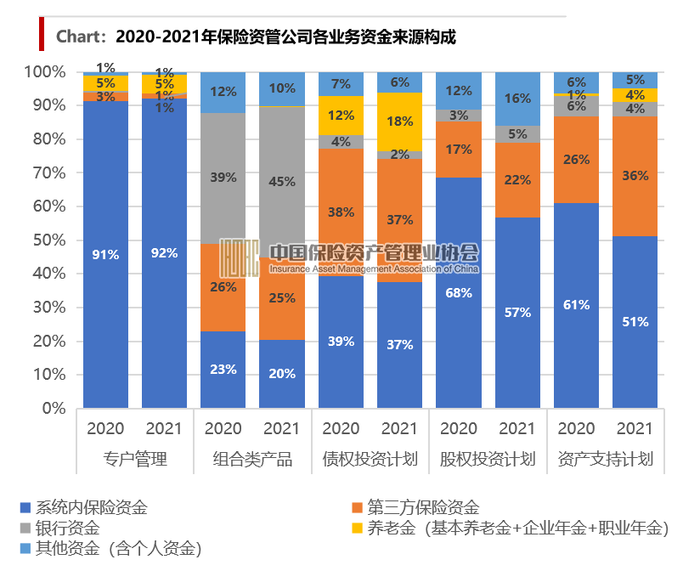

具体看保险资管公司管理的资金来源,主要还是系统内保险资金,约为16.14万亿元,占比76%。与此同时,第三方资金来源保持多样化,涵盖了第三方保险资金、银行资金、养老金(含基本养老金、企业年金、职业年金)等。

各项业务涉及的资金来源也是各具特色。其中,系统内保险资金在专户业务占据绝对主导;组合类产品中银行资金和其他资金占比超过半数;债权投资计划、股权投资计划与资产支持计划均以保险资金为主。

立足投资端,保险资管公司的投资资产保持以债券、金融产品和银行存款为主的特点,三者合计超14万亿元,占比超七成。

从人员配置来看,也可以发现保险资管公司正走向市场化、精细化。

调研数据指出,2021年,22家保险资管公司对组织架构进行了调整,其中有11家机构连续三年对组织架构进行了调整。全行业从业人员合计6597人,较2020年新增595人,同比增长10%。人均管理规模为31亿元,同比增长5%。

保险资金运用:增配权益资产,关注信用风险

在该专题中,协会调研共计194家保险公司,涉及投资资产总计21.76万亿元,同比增长13%。

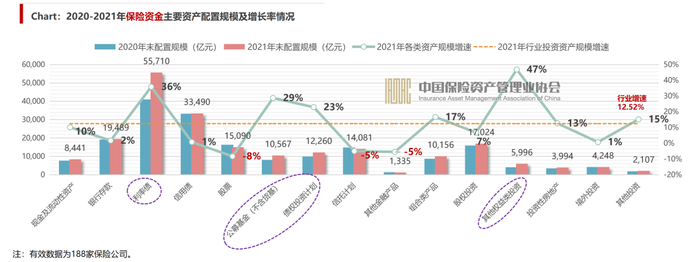

在这21万亿元的资产中,险资仍然以稳健为主,规模前三的大类资产分别为债券、银行存款(含现金及流动性资产)和金融产品,合计占比68%。

不过,险资也正加大权益类资产的配置。从规模增速来看,其他权益类投资(含可转债可交债、优先股权益类融资工具等)、利率债、公募基金(不含货基)增速为前三,分别为47%、36%和29%。

某大型保险资管公司人士告诉界面新闻记者:“权益肯定会增加,也有很多政策出台鼓励险资参与权益投资,品种多样化的配置肯定更适合险资的投资需求。我觉得是原本的基数比较小,现在因此增长比例比较大,其实整体占比还是小的。”

至于投资模式,保险公司还是青睐于“自家人”管理。采用委托关联方保险资管公司方式的投资规模占比最高,达到69.62%。自主投资、委托业外管理人、委托非关联方保险资管分别占比26.22%、3.45%、0.71%。

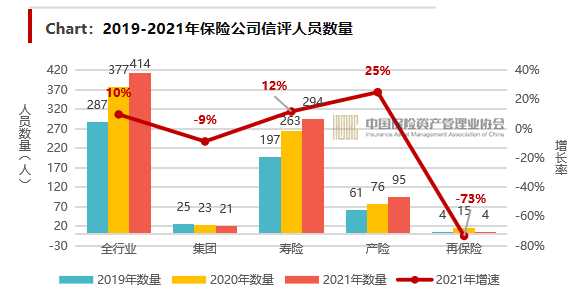

人员配备上,信用风险备受机构关注。194家保险公司有专业信用评估人员合计414人,同比增长10%,平均每家公司2人,人数最多的公司拥有13名专业信评人员。

实际上,频繁爆发的风险也让险资不得不提高警惕。

在2021年年度报告中,合众人寿表示,公司通过收购股权和设立有限合伙企业等方式直接或间接投资恒大地产集团有限公司相关子公司;通过设立子公司购买恒大地产集团有限公司相关物业。截至2021年12月31日,这些投资形成的资产账面余额为122.30亿元,公司对上述资产确认了估值损失16.53亿元(其中公允价值变动损失10亿元)。

国联人寿表示,上年度发生违约的一项不动产债权计划,投资金额0.3亿元,已在上年度全额计提减值准备,项目目前正在重组中。

渤海人寿表示,2021年,公司根据市场变化及公司投资策略,暂停另类资产投资并主动减持部分低等级行政区域城投债,受历史遗留风险项目的影响,部分投资项目本金与利息的收回仍存在不确定性,面临较大的违约风险。

评论