文|港股解码 毛婷

沙特阿美和苹果(AAPL.US),代表了时间的两极。

沙特阿美的主要产品是可能经历了上万年演变的化石燃料,是当今世界最重要的动力燃料,该公司贯穿了从上游勘探开采到下游炼油销售的所有环节,但这些燃料总有枯竭的一天。

苹果的主要产品是配置最先进芯片的电子产品,代表的是最时新的消费电子潮流和服务形态,以及消费者对于创新科技消费品的期望,而人类的创意有无限可能。

最近,由于OPEC未根据实际需求的回升修订产量限制,加上地缘局势的影响,油价大涨,也带动在利雅得交易所上市的沙特阿美股价大涨,见下图。

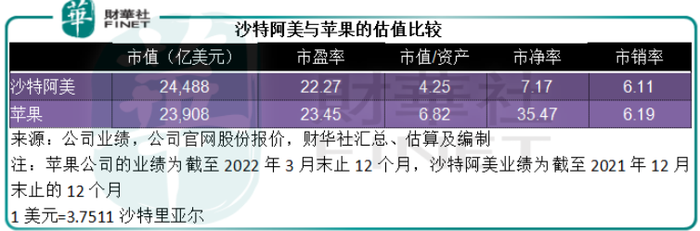

按2022年5月11日收市价45.95沙特里亚尔(SAR)计算,沙特阿美的市值为9.19万亿SAR,约合2.449万亿美元。

与此同时,在美国加息和缩减买债规模的预期下,在宽松时期屡创新高的美股终于走下神坛,三大主要指数大幅下跌,其中美股市场市值最高的苹果,股价也从高位持续回落。

2022年5月11日,纳斯达克上市的苹果股价大跌5.18%,收报146.50美元,市值降至2.39万亿美元,在一夜间蒸发逾1300亿美元,差不多相当于一个招商银行(600036.SH, 03968.HK)。于是被身价2.449万亿美元的沙特阿美迎头赶上。

苹果VS沙特阿美,谁更赚钱?

苹果主要向全球消费者提供iPhone、Mac、iPad、其他可穿戴装备和家居配件等消费电子产品,并以此为基础提供相关的服务。

截至2022年3月末止的12个月,硬件产品占了苹果总收入的80.54%,其中iPhone的收入占比达到51.98%。

尽管服务收入占比不足两成,却贡献了显著的利润,毛利率几乎是硬件产品的两倍。截至2022年3月末止的12个月,服务毛利占了苹果合计毛利的32.05%。

从长远前景来看,随着苹果硬件产品的渗透逐步提升,其利润较高的服务收入占比有望进一步增加,从而提升其整体利润率。

沙特阿美是沙特王国在资本市场上市的重要石油资产组合,其背后的大股东是沙特阿拉伯,东方最有钱的王子穆罕默德·本·萨勒曼王储,对于沙特阿美的未来无疑最具话语权。

沙特阿美的业务覆盖从开采到销售的各个环节,上游开采业务和下游的炼油及销售业务,贡献占比基本上为五五对开。

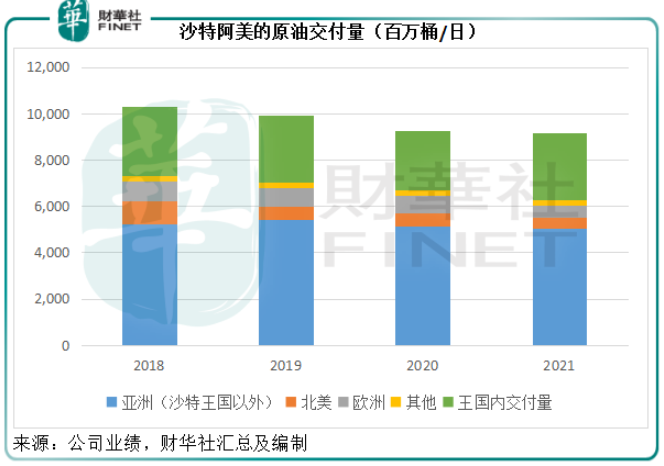

2021年,得益于油价大涨,全年平均已实现原油价格上涨73.65%,至70.5美元/桶,沙特阿美的上游业务收入同比增长59.64%,至6560.7亿SAR,占其总收入的48.71%;下游业务收入按年增长93.76%,至6893.8亿SAR,占了总收入的51.18%。

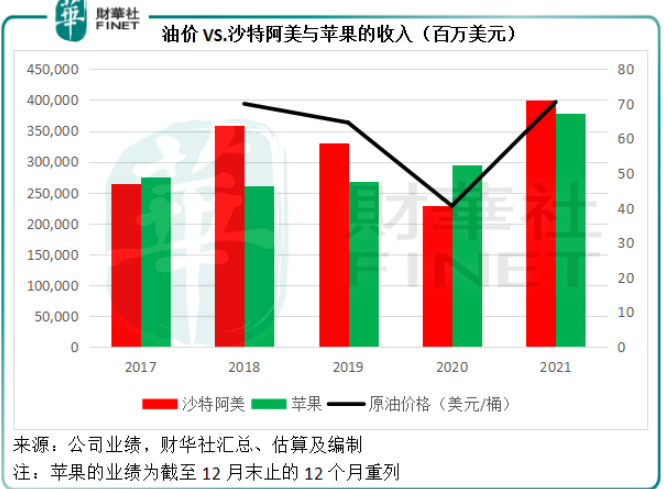

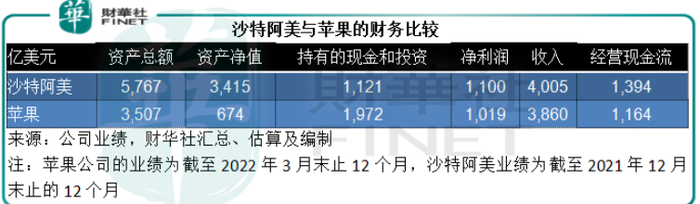

笔者将财政年度截止日期为9月末的苹果数据进行调整,以便与年度截止日期为12月末的沙特阿美进行比较。

见下图,在油价下挫的2020年,沙特阿美降低产量,所以收入锐减,被苹果赶上。

值得注意的是,沙特阿美于2021年的实际原油交付量还要低于2020年,但由于油价大涨,收入规模创下2019年上市以来新高,重新赶上收入同样大幅增长的苹果。

从盈利能力来看,沙特阿美的开采成本远低于北美的页岩油开采,加之沙特能够通过OPEC+施加其作为全球原油主要供应商的影响力,利用产量控制而具有一定的议价力,能保持利润水平。

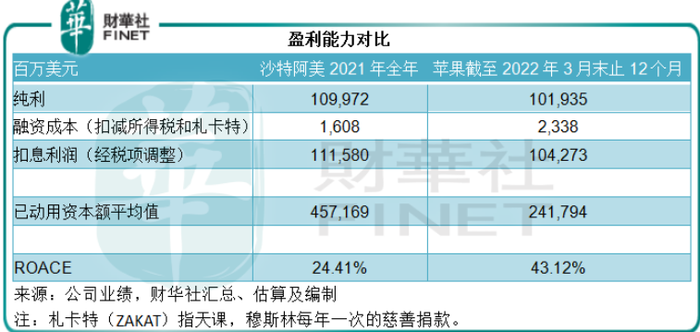

截至2021年12月末的12个月,沙特阿美的经营利润率达到51.40%,而苹果为30.90%;纯利率方面,沙特阿美为27.46%,苹果为26.58%,显示这两大市值巨头于2021年的盈利能力相差不远。

笔者按照沙特阿美的方式估算出苹果截至2022年3月末止12个月的已动用资本回报率(ROACE),或达到43.12%,而沙特阿美的2021年已动用资本回报率(ROACE)为24.41%。

一家上市公司的资金来源包括三个方面:1)利润结余,包含在剩余资本中,属于股本的一项;2)贷款;以及3)股东投入,包含在股本中。

已动用资本回报率(ROACE)这一指标反映了上市公司投入的资本(包括附息贷款和股本)在特定一年可产生的回报。

从上表的比较数字可得到,沙特阿美每一元投入可获得0.24元的回报,而苹果的回报则高达0.43元,显然苹果为出资人(包括债权人和股东)所带来的收益要高得多。

由收入规模到纯利规模,沙特阿美和苹果均旗鼓相当,为何来到资本回报上会有如此大的差异?

盈利模式与各自优势

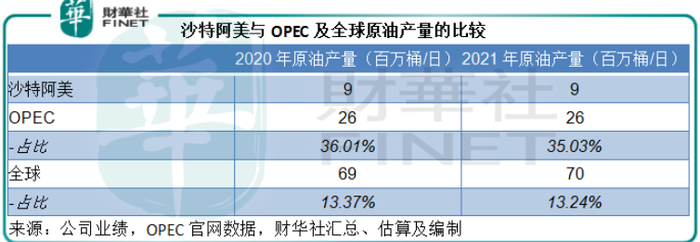

沙特阿美占了OPEC原油产量的三成以上,占了全球原油产量的13%以上,作为最重要的供应商之一,该公司对油价有一定的影响力,可以通过调节供应量、利用供求关系的不平衡来获取定价优势,从而保障其盈利能力。

苹果的资本回报率优势则在于它善于从供应商处取得杠杆。从其财报不难发现,苹果对财务资源的善用已达登峰造极之境。

截至2022年3月26日,苹果的资产总值为3506.62亿美元,总负债为2832.63亿美元,股本只有673.99亿美元。换言之,股东——如“股神”巴菲特,每1美元的投入支撑着5.2美元的资产,杠杆率高达5.2倍。从下图可见,其市净率极高。

再来看资产构成,苹果的现金、短期投资以及长期投资总值达1927.3亿美元,占总资产的54.96%。也就是说,有超过一半的资产是可以产生利息的投资。

再来看负债端,苹果的附息债务为1724.13亿美元,相当于总资产的49.17%,由此可见,从规模上看,现金加投资足以轻松帮苹果偿还债务。

既然股本规模较小,附息债务又能由其现金及投资抵消,那苹果的运营资金主要从哪里来?应付款——这可不用支付利息。

截至2022年3月末,苹果的应付款为526.82亿美元,占了总资产的15%,相较而言,短期应收款只有208.15亿美元。

由于苹果的产品基本上直面终端消费者,回款周期较短,而作为全球非常重要的苹果产业链顶端,其对供应商的议价力为其取得惊人的财务优势,能够通过延长付款期而提升经营灵活度。正是苹果能够用较小的资本撬动起巨额资产的秘诀——用借来的资金赚取利息,用供应商提供的信用来进行运营,将财务资源的使用推向极致。

谁的增长更具可持续性?

当前的局势,成就了沙特阿美的强势。美国通胀高企,加上石化燃料供不应求,令资金流向与黄金一样有对抗通胀功效的石油(通胀越高,油价越高),所以油价持续攀升。

另一方面,加息导致获利资金流出估值偏高的科技股,这是苹果势头减弱的原因。

短期来看,加息、通胀仍是会持续的因素,这两大市值巨头的争持仍将继续。但长远来看,苹果应能笑到最后。

从以上的分析可以看出,苹果的增长无疑更具可持续性,因为它依靠自己的科技创新提升产品和服务价值,从而赚取合理回报。

沙特阿美的主要收入及利润来源是石化资源,对地球一次性能源会枯竭的担忧,已经促使大家想办法转向可持续资源。近期的地缘局势更坚定了主要能源消耗市场(尤其欧洲)转用新能源的决心,石化资源的市场终有枯竭的一天,沙特阿美当前的优势在未来可能会成为阻碍其突破的劣势。

沙特阿美正努力多元化业务,尤其聚焦于新能源发展,以降低业务过分集中的风险,虽然皇冠会掉,沙特阿美还是需要低头找寻新的路径,以应对未来的生存危机。在油价见顶回落之后,其市值巅峰或难以维持。

评论