文|翠鸟资本

IPO被否后提出复审的,这算首例了。

有望成为A股“羊乳第一股”的红星美羚,IPO最终被否,这家公司通过媒体平台“叫怨”,公开怒怼,还表示要提出复审。

关键问题就来了:红星美羚IPO被否是什么原因?回击的底气够足吗?

终止审核

红星美羚成立于1998年,主营业务为以羊乳粉为主的羊乳制品研发、生产和销售,产品包括婴幼儿配方乳粉、儿童及成人乳粉等。

公司获得的荣誉也不少,公司先后荣获“农业产业化国家重点龙头企业”“陕西省高新技术企业”“国家级贫困县重点扶贫产品供应商婴幼儿奶粉生产企业”“陕西省农业产业化重点龙头企业”“诚信示范企业”“‘万企帮万村’精准扶贫先进企业” “全国模范劳动关系和谐企业” “渭南市放心消费示范单位” “乡村振兴全产业链龙头企业” 等称号,同时,红星美羚在“CNPP2018 年羊奶十大品牌排行榜”“中国母婴产业匠心羊奶粉品牌 top10”榜上有名。

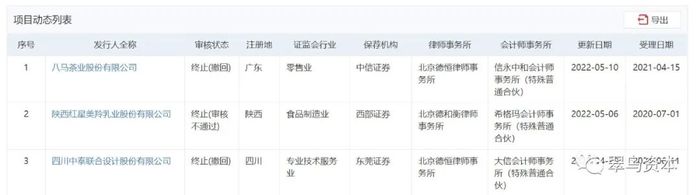

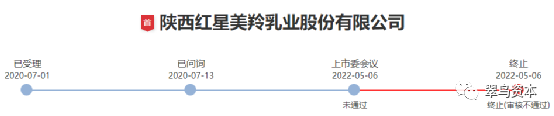

据创业板发行上市审核信息,红星美羚的审核状态为“终止(审核不通过)”。对比其他所谓被否的公司,多以“终止(撤回)”为主。

“终止”而非“中止”,可谓直接击碎了红星美羚的上市梦。

一般而言,拟上市公司遇到“终止审核”,普遍为出现以下严重情形:存在财务造假行为,或者企业基本面数字不符合发行条件,或者存在未能解决的股权变更、关联交易、税收、行政处罚等严重问题。

创业板上市委2022年第24次审议会议结果显示:陕西红星美羚乳业有限公司(首发)不符合发行推荐、上市条件或信息披露要求。

值得一提的是,红星美羚的保荐机构是西部证券,近期在新股询价过程中,这家券商因对科创板新股思特威960元/股天价报价而站上风口浪尖,旗下资管计划给出的报价比最终协商确定发行价高出30倍,最终被中证协“拉黑”,而公司的回应是“西部证券回应称,因交易操作失误,报价出现错误”。

家族企业

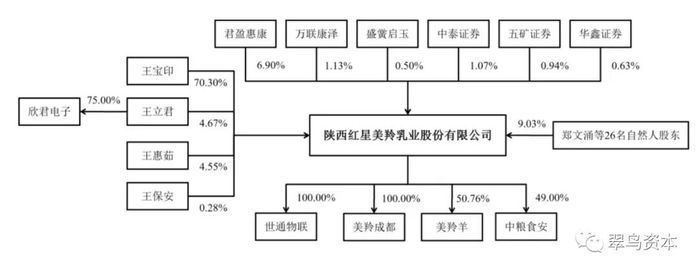

公司招股书(上会稿)显示,王宝印、 王惠茹、 王立君、王保安合计持有公司股份 5091.2 万股,占公司总股本的 79.8%,为公司共同实际控制人。

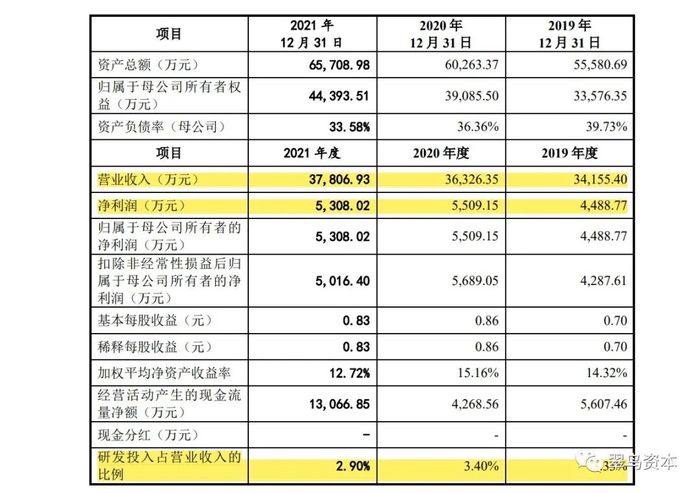

业绩来看,2021年公司实现营业收入37806.93万元,较2020年增长4.08%,但受疫情持续影响下居民购买力的下降等因素影响,公司2021 净利润及扣非净利润分别为 5308万元和 5016万元,同比下降 3.65%和 11.82%。若未来原材料价格上升等情况持续加剧,公司业绩存在进一步下滑的风险。

公司报告期内主要财务数据及指标如下:

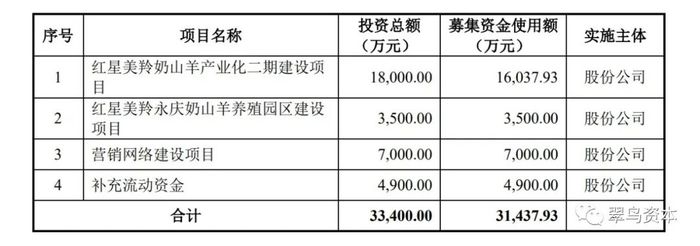

招股书显示:红星美羚预募集资金3.14亿元,分别投向红星美羚奶山羊产业化二期建设项目、红星美羚永庆奶山羊养殖园区建设项目、营销网络建设项目,并补充流动资金。

十年梦碎

深交所官网显示,2020年7月受理红星美羚的IPO申请,当年7月13日进行问询,等了近两年才上会审议。

其实,红星美羚为了备战IPO足足等了十年之久。

按照红星美羚的说法,公司自2013年期就开始按照IPO上市要求规范进行管理经营,并在2015年8月挂牌新三板。

这里有一个点非常有趣:红星美羚登陆新三板之时,恰逢这个融资板块火爆之时,但新三板之后走下坡路,直至去年北交所成立。

很多公司当时都是希望先上新三板,之后转板,以小步快走的方式进行公开市场融资。

但是,红星美羚这条路并不轻松。

登陆新三板后的两年,2017年9月这家公司开始接受IPO上市辅导,这个时点又非常微妙。

2017年再次赶上了市场火爆期,当时A股走出股灾与熔断阴霾,上演了蓝筹白马的核心资产行情。

遭上市委会议否决后,红星美羚在《致各界朋友、媒体的公开信》中还提到另一个细节:“历时数年,经过系统、细致的辅导工作,形成了五百多本底稿”。

一心IPO的红星美羚,手握五百多本底稿,在2019年6月正式递交创业板上市申请。

一时间,市场资金盯准了这家即将成为“羊乳第一股”的公司。

而IPO被否之后,红星美羚也急眼了,在公开信中直陈涉农企业上市难的疑问,还在最后表示请求证监会、深交所进行公开、公平、公正的审核,对审核中认为的问题进行立案调查,对用两套标准、认为诋毁的问题进行调查。

这种公开喊话叫冤的方式,在过往被否的IPO案例中,几乎未曾见到过的。

绕不开的借款

问题的核心是,红星美羚IPO为何被否?

红星美羚在公开信中称,审核机构就现场检查的居间借款问题问了长达三年之久,并称如果确实是实质性障碍问题,应该在此前的现场检查就被否。

居间借款问题有多严重?

按照上市委的说法,现场检查发现,2018年12月发行人管理层居间协调供应商向经销商借款1400万元用于采购发行人产品。

这背后自然也就产生了管理层居间协调借款的商业逻辑、提前确认收入情形的可能性以及真实销售的可能性问题。

对于这个问题,红星美羚的招股书中提到:

该借款的实际资金流向系经殷书义等人采购后流入发行人,汇入发行人资金池进行不特定性生产经营所用,不存在流入发行人后再专门或直接流向发行人之外某个或某些特定对象的情况。

这还牵出了实控人的角色。

公司招股书披露:“借款系以实际控制人王宝印为主的部分管理人员居间撮合协调……借款不是以实际控制人王宝印个人名义借款,资金流转过程未流经实际控制人王宝印本人”。

该招股书还提到:实际控制人同意通过发行人相关人员账户归集流转资金,此方案是基于出借人资金安全,保障还款人还款的考虑,也是借款事项能够顺利实施的基础。

然而,上市委并不买账,仍然认为此处疑点重重。

红星美羚这个案例的最大启示是:备战IPO的上市公司需要“干干净净”的财务明细,特别涉及居间借款问题,不要轻易触碰,这涉及多个风控合规问题。

评论