文|面包财经

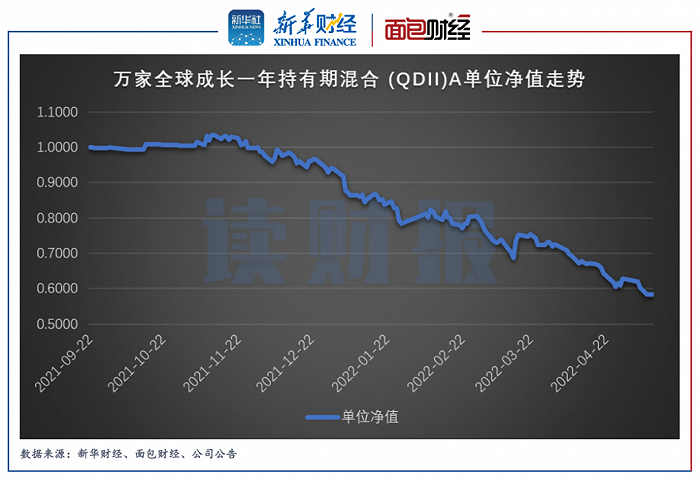

万家基金旗下万家全球成长一年持有期混合(QDII)A遭遇深度回撤,成立至今不足8个月,该基金的单位净值跌至0.6元附近,2022年以来亏损超过三成。

图1:万家全球成长一年持有期混合(QDII)A单位净值走势

万家全球成长一年持有期混合(QDII)由万家基金旗下的明星基金经理黄兴亮所管理。自2019年接手万家优选、万家经济新动能混合以来,黄兴亮管理业绩表现出色,带动基金规模快速扩张并于2020年和2021年加速发行新基金,万家全球成长一年持有期混合(QDII)便是其中之一。

研究发现,万家优选、万家经济新动能混合良好的业绩表现很大程度上受益于重仓押注计算机、电子行业。随着这两大板块股价深度调整,黄兴亮旗下基金2022年以来平均回撤超过三成。

证监会近日发布的《关于加快推进公募基金行业高质量发展的意见》指出,“切实摒弃短期导向、规模情结、排名喜好,坚决纠正基金经理明星化、产品营销娱乐化、基民投资粉丝化等不良风气”。

重仓股“踩雷” 万家基金旗下QDII基金深度回撤

万家全球成长一年持有期混合(QDII)成立于2021年9月,募集期间净认购金额约为23.40亿元,募集有效认购总户数为83073户。根据收费方式不同,该基金分为A/C类基金份额。

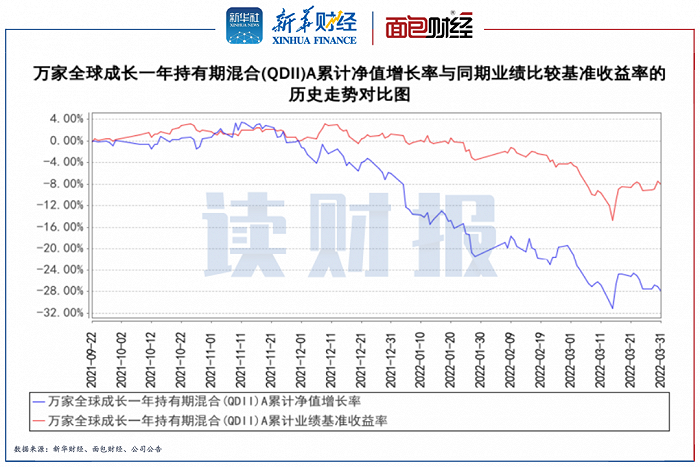

在运行不到8个月的时间内,万家全球成长一年持有期混合(QDII)A的单位净值已跌至0.6元,大幅跑输业绩基准,同类排名50/57。由于持有锁定期为1年,这意味着基金成立时申购的投资者均已亏损约四成。

截至2022年5月11日,万家全球成长一年持有期混合(QDII)A亏损36.14%,排名54/57。

图2:万家全球成长一年持有期混合(QDII)A累计净值增长率与业绩比较基准收益率

万家全球成长一年持有期混合(QDII)的2022年一季报显示,权益投资占基金总资产的比例达到89.47%。基金主要持仓行业板块包括:A股的半导体和计算机,港股的互联网,以及美股的生物技术,整体风格偏成长。

从具体持仓来看,基金多只重仓股踩雷。基金2022年一季度末的前十大持仓中,一半股票今年以来已下跌接近或超过四成。截至5月11日,第一大持仓思瑞浦(占基金资产净值的7.24%)下跌38.42%;深信服、BEAM THERAPEUTICS INC、安恒信息更是下跌超过五成。

图3:2022年一季度末前十大持仓及今年以来截至5月11日涨跌幅

次新基金均表现不佳,权益“一哥”遭遇业绩“滑铁卢”?

万家全球成长一年持有期混合(QDII)的基金经理为黄兴亮,是万家基金旗下权益型基金经理中的“一哥”,管理规模约为200亿元,占比超过万家基金旗下所有非货币型产品规模的一成。

除了万家全球成长一年持有期混合(QDII),黄兴亮管理的3只2020年成立的基金今年以来同样遭遇大幅回撤。其中,万家科技创新A、万家自主创新混合A均亏损超过三成。万家创业板2年定期开放混合A、万家科技创新A的单位净值均跌至0.9元附近或以下。

图4:黄兴亮管理的2020年成立基金截至5月11日的业绩表现

公开资料显示,黄兴亮于2018年11月加入万家基金管理有限公司,2019年2月起担任投资研究部基金经理。2019年3月和10月,黄兴亮分别就任万家优选和万家经济新动能混合的基金经理。

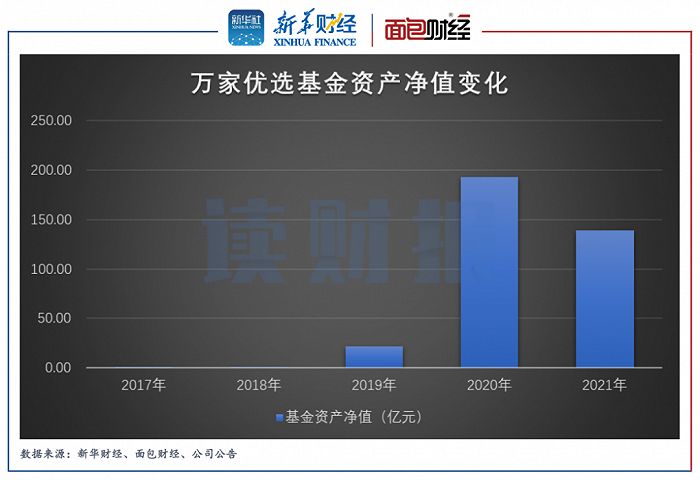

万家优选成立于2005年7月,是一只老基金。黄兴亮就任前,该基金业绩表现波澜不惊,期间曾多次更换基金经理,2018年底时规模不到2亿元。但黄兴亮接手后,该基金2019年、2020年的收益率分别达到89.83%和97.32%。伴随突出的业绩表现,万家优选的规模在2019年末达到21.67亿元,2020年末飙升至193.03亿元。

图5:万家优选历年的基金资产净值变化

万家经济新动能混合A的业绩表现尽管逊色于万家优选,但2019年和2020年也分别取得收益率44.80%和59.16%。

正是在良好业绩表现加持下,黄兴亮加速新基金的发行,2020年和2021年累计发行4只新基金。截至目前,这4只新发基金中3只的单位净值在1元以下,投资者损失严重。

一季度合计亏损逾50亿元,投资者成最终接盘人?

万家优选2019年和2020年业绩表现突出很大程度上是因为重仓押注计算机、电子等重点行业,长期投资能力或仍待验证。

根据申万一级行业分类,黄兴亮接手基金的第一年,万家优选的前三大重仓行业从2018年末的非银金融、食品饮料、房地产转变为2019年末的计算机、医药生物、电子;2020年末,基金持有的计算机、电子行业占比进一步上升,两者合计接近当年基金资产净值的五成。

到了2021年末,万家优选的持仓进一步集中到计算机、电子这两大行业,合计超过当年基金净值七成。

图6:2018年至2021年万家优选前五大重仓行业变化

截至2022年5月11日,伴随市场整体走弱,电子、计算机行业板块的算术平均跌幅都超过25%,均位列所有行业中的倒数前五名,由此也使得万家优选期间的亏损幅度超过三成。

此外,由于黄兴亮旗下产品的重仓股重合度较高,因此2022年以来均出现较大回撤。统计显示,其管理的6只基金2022年一季度合计产品基金利润亏损超50亿元。其中,明星产品万家优选亏损逾30亿元。

“规模情结”下,基金公司倾向于依托明星基金经理的名气在行情较好时密集发行新产品,从而扩大基金管理规模、赚取管理费。然而,很多时候基金经理短期较好的业绩表现可能更多是依靠重仓押注单一或某几个行业获得,长期投资能力仍有待验证。投资者如果因为基金经理的名气高位申购,容易成为最终的接盘人。

评论