文|表外表里 周霄(高级研究员)张怡 陈成

编辑|慕沐 付晓玲 曹宾玲

在过去的审美里,垄断往往会被投资者认为,是“性感尤物”的特征之一。

科技界大佬彼得·蒂尔,甚至直接指出:垄断才是第一生产力,才能拥有足够的利润空间。互联网的从业者,也纷纷将其奉为圭臬。

而如今的音乐流媒体行业,随着海外垄断者Spotify、国内绝对老大腾讯音乐纷纷陷入估值幻灭,越来越多的投资者认识到:流媒体平台,乃至内容行业里,“垄断”地位没有太大意义。

严格来说,这些音乐平台,陷入了越努力越心酸的“窘境”;市面上,相信流媒体订阅故事的人越来越少了。

于是,资本市场开始用脚投票,Spotify、腾讯音乐股价跌跌不休,甚至低于上市前几轮的估值。

具有垄断地位的音乐平台如此,其他小的平台如网易云音乐更是如此。似乎,音乐平台很难有投资价值。

究其根本,强大的对手盘——版权方,是无法逾越的障碍。

表外表里研究认为,在没有真正为音乐产业创造价值前,无论订阅模式的付费率再怎么提升,音乐流媒体平台也只能是成本中心,无法成为利润中心。

因此,音乐流媒体目前的意义,更多是作为流量中心。而赚钱盈利的事情,则必须交给其他货币化路径去探索。

一、音乐订阅会员的变现模式,压根跑不通

对于音乐流媒体平台的发展,投资人曾有过一个美好幻想:

收入端:随着用户规模的增长、付费率的提升,流媒体的营收也会快速增长;

成本端:手握规模的平台,可以向上下游议价,提升毛利率;

费用端:随着用户规模扩大,边际成本将逐渐降低。

若能符合如此模型,那商业模式跑通,是没有任何悬念的——至少在相关的订阅模型里,都是如此。

海外市场里的Spotify,曾是最有机会满足这一美好想象的音乐流媒体标的:

2018年上半年,Spotify作为海外流媒体音乐市场老大,已拿下36%的全球市场份额。

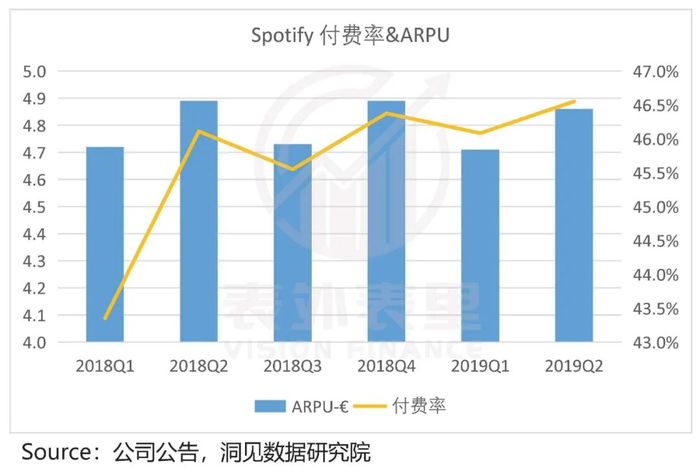

与此同时,在ARPPU基本稳定的情况下,Spotify用户付费率开始稳步高涨,到2019年已达46.6%的巅峰:

这似乎传达了一个积极信号:音乐流媒体的付费模式是可以跑通的。

然而,这一美好“幻想”,却很快被Spotify的后续财务表现“啪啪”打脸:

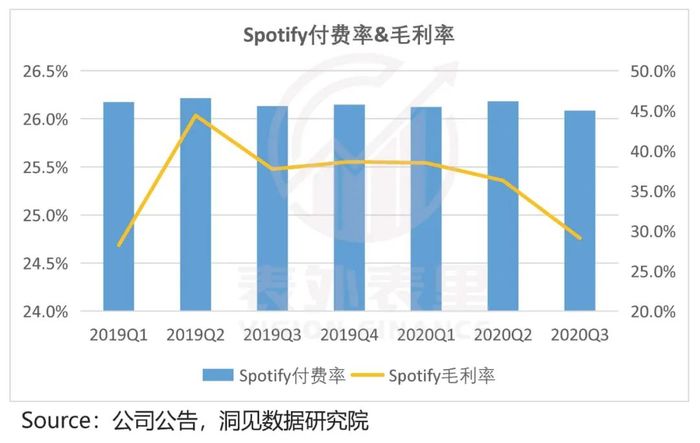

彼时,已把付费率稳定在45%左右高位的Spotify,从2019Q3起出现毛利率增长停滞及下滑情况。

无独有偶,国内的腾讯音乐,也是如此。

腾讯音乐凭借早期奠定的版权优势,用音乐内容撬动流量,MAU近年已稳定在6亿以上,占国内总体音乐用户规模的84%。

但其花了两年时间,辛辛苦苦将付费率从4%(2019Q2)提升至11%(2021Q1)后,结果同样是“越努力越心酸”——付费率翻了近3倍,可毛利率却在大幅下滑。

规模和付费率都有了,可毛利率不涨反降。音乐流媒体模式跑通的幻象,遭遇集体破灭。

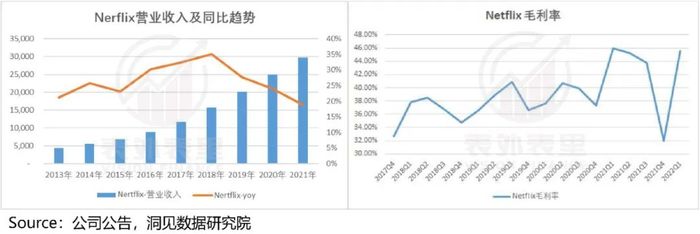

可问题来了,同样做内容分发生意的视频流媒体,却并没有此等问题:

Netflix随着会员数的增长,毛利率在整体大幅向上,爱奇艺甚至哪怕会员数有所下滑,毛利率也保持上升态势。

事实上,无论腾讯音乐还是爱奇艺,核心订阅模式类似,用户的核心需求也都是内容。

但为什么视频流媒体形成规模优势后,就能提升毛利,而音乐流媒体同样掌握着流量,却在成本控制上,丝毫没有办法?

音乐流媒体弱势的产业地位,是核心原因:“二道贩子”生意,越努力越心酸。

与流媒体“空有规模不赚钱”形成对比的,是高枕无忧、躺着赚钱的音乐版权公司们。

腾讯音乐2017年付出3.5亿美元现金+1亿美元股权之巨的价格,才拿下环球音乐独家版权一事,还历历在目。

如今,环球音乐直接表示:“即使Apple Music和Amazon Music蚕食了Spotify的市场份额,我们仍然不会受到影响;无论如何我们都会在这个竞争局面中立于不败之地”。

而华纳音乐近年来,在版权收入的滋养下,也是营业收入持续上涨,毛利率保持在50%以上,赚得盆满钵满。

为何音乐流媒体平台能容忍,自己辛苦劳作半天,最后把钱送进版权商口袋?

关键还是:谁有核心内容,谁就有产业议价权。

音乐产业中,核心资产即“音乐内容”,而牢牢攥着海量音乐版权的,就是环球、华纳这样的上游版权方和唱片公司。

因此,没有核心版权内容的流媒体平台,不过是“二道贩子”,根本没有向版权方叫板、议价的资本。

不过,同属内容分发领域的视频流媒体们,已经通过介入上游内容制作,逐渐扭转这一弱势地位:

Netflix手握《纸牌屋》《女子监狱》等一系列高端自制剧,介入内容制作扭转行业地位的同时,毛利率和营收也随着会员数规模的扩大而保持长期增长。

可见,只有渗透进上游的内容制作环节,才能掌握产业链的主导权,破除行业“不赚钱”魔咒。

音乐流媒体们,近年来也一直在抗争,其方式主要是通过扶持原创音乐人,向音乐产业链上游渗透。

但一方面,原创音乐人的作品偏小众,无法满足广大用户的听歌需求:Apple Music中国大陆2021榜单Top50中,周杰伦一人占据42首,就印证了头部版权内容的吸引力。

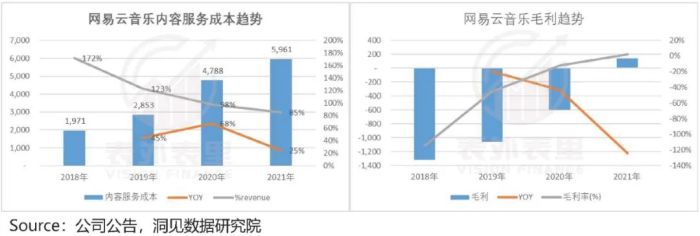

另一方面,原创音乐人的音乐数量还远远不够。网易云音乐在这方面很有声量,然而截至2021年底,其音乐内容库中也只有190万首歌来自独立音乐人,仅占内容库总量的2.4%。

并且,音乐流媒体平台在专业包装能力上的先天不足,也使其缺乏对音乐人的长期吸引力,一些原创音乐人走红后,开始出走平台:

多重因素影响下,想要借原创音乐人扭转弱势产业链地位,音乐流媒体们依旧是蚍蜉撼树,产业地位难以扭转。

这在数据上也有验证,2018年-2021年,网易云音乐大部分的成本支出,来源于内容服务成本,其中版权成本占据主要。在此之下,网易云音乐毛利润持续亏损。

说到底,用户对音乐付费的本质,是为版权内容付费,听歌才是刚需,而丰富的社区生态、精准的歌单算法,只是满足听歌需求后的弹性诉求,而一旦没了音乐版权,这些全是浮云。

版权内容始终是行业基本盘,版权成本对音乐平台利润的吞噬,也因此无法改变。

累死累活,替版权方赚钱,长期处于“待宰羔羊”产业链地位,使音乐流媒体整个行业的增长预期,都不再“性感”。

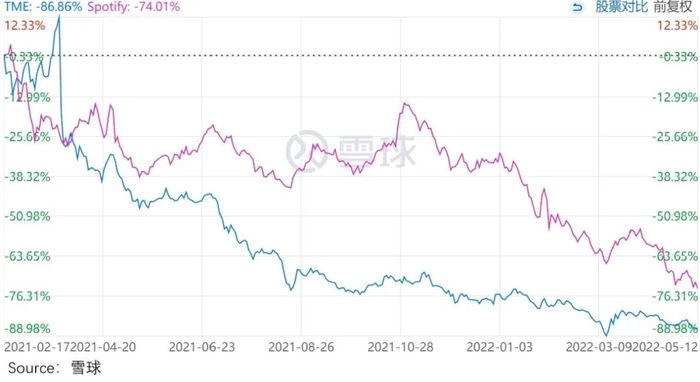

反映在资本市场上,Spotify股价如今长期在低位盘桓,2021年之后更是连续大幅下跌;而腾讯音乐从2021年初开始,股价也一蹶不振。

二、从逆袭者到变现无门,腾讯音乐遭遇估值幻灭

事实上,音乐流媒体行业“空有流量赚不到钱”的困境,并非无解之局。

可以看到,2021年3月之前,付费率始终差“师傅”Spotify一大截的腾讯音乐,估值很多时候都是高于Spotify的。

深究原因,是彼时的腾讯音乐,找到了音乐直播这个高效“现金奶牛”,使其冲破了当时行业“不赚钱”规律的桎梏,从而出现了诱人的α收益。

腾讯音乐2018年上市时的招股书就显示:腾讯音乐收入超过70%,来自社交娱乐业务板块——在线直播、在线K歌。

如此一来,2019Q1-2020Q4,在拥有高订阅付费率的Spotify业绩持续亏损时,腾讯音乐借助音乐直播,净利润一直为正,且持续上涨。

而该路径之所以走通,在于秀场直播,有着高变现效率:

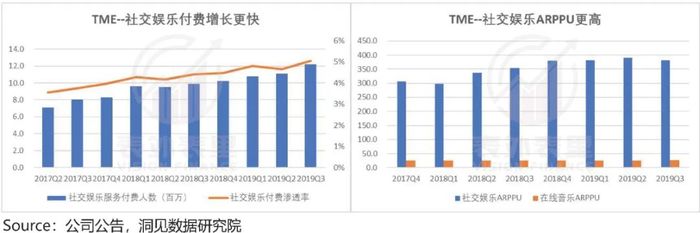

一方面,付费率渗透和音乐业务付费渗透率不相上下。截止2019Q3,腾讯音乐社交娱乐服务付费用户数超过1200万,付费率提升到5%;

另一方面,ARPPU值极高。如下图,社交娱乐ARPPU最高有380左右,是音乐付费业务的10倍多。

综上可以看出,将平台的流量,用其他高效的内容方式变现,是音乐流媒体行业熨平版权成本,扭转盈利能力的关键。

腾讯音乐实际上找对了方向,也因此拿到了比Spotify更高的估值,那为什么现在又不行了呢?这和靠山“青黄不接”有关。

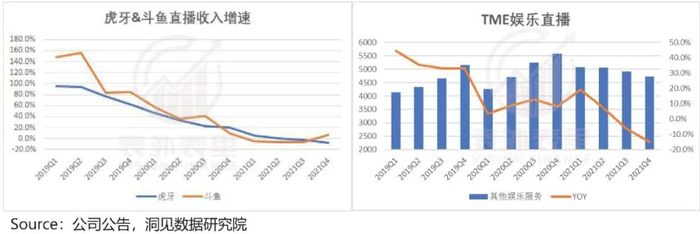

近几年,短视频席卷全网,娱乐直播走上了下坡路(具体参考《抖快“娱乐至死”的嬗变》一文)。曾红极一时的映客、虎牙、斗鱼,全都偃旗息鼓。

娱乐模式被迭代,腾讯音乐当然也不能幸免:如下图,2019Q4开始,娱乐直播收入增速一路下滑。

直播变现故事讲不下去,一定程度会影响估值信心。不过,行业衰退不可逆,如果平台及时切换新的变现增长点,故事依然有想象空间。

而就具体举措看,腾讯音乐目前重点突破的方向:

一个是长音频,据2020Q1电话会议:音乐用户以及长音频用户有许多共同点,长音频时长可能长于我们平台时长,这对提高用户粘性及活跃度有促进作用。

一个是广告业务。

2021Q4电话会议上,腾讯音乐表示:对于免费用户,其中一些用户可以选择观看视频广告,以换取解锁短时间的订阅服务。

那么,其在这两块的确定性如何呢?

就长音频来说,其变现效率和直播模式相比,似乎差距不小。

比如,2019-2021年,长音频行业标杆喜马拉雅的ARPPU,一直低于腾讯音乐娱乐直播,并且还有逐年缩水迹象。

而成本控制的表现却相反,喜马拉雅分成成本占收比降低的幅度一直比较小,相比之下,快手的分成成本占收入比,在快速降低。

收入端用户付费能力不强,成本端又很难压缩,意味着这一赛道的变现能力不佳。

要知道,当初直播赛道鼎盛时,几乎每家公司,如斗鱼、虎牙、陌陌等,都赚得盆满钵满。而长音频赛道里的头部公司喜马拉雅、荔枝公司们,如今却还在深陷连续亏损泥潭。

就这样一个算不得好生意的赛道,还已竞争白热化。

比如,资深“玩家”持续烧钱,喜马拉雅2021年营销费率仍高达45%,而营销同比也连年猛增。

腾讯音乐想在这一赛道突破,从现阶段来看,变现空间想象力有限。

长音频的故事不够“性感”,那么广告业务如何呢?

腾讯音乐目前主要在开屏界面等少数几个位置,做了有限的品牌广告,和视频类平台相比差远了。如此来看,其确实在广告业务上有上升空间。

但其实,腾讯音乐早在2020年,就曾尝试过在音乐中插播语音广告,来拓展广告位。

结果是,即便是当时小范围的测试,也引起了用户的强烈反感。社交平台上,大量用户表示要更换音乐APP,进行抗议。

其实,最早开创这种音频中插广告的Spotify,也没有做得很好,只是一定程度倒逼了用户付费。

这是因为音乐内容相比视频,更强调沉浸感,突兀的广告插入,会让人瞬间心情不美丽。

除了本身难实行,音频广告的天花板也有限。

如下图,广告容量上,移动视频、移动购物的广告容量都已超千亿,而移动音乐则不足百亿。这是因为音频广告无法插入链接,用户转化率不佳,影响了广告价格。

基于此,市场对音乐平台广告业务的估值,远不及短视频平台。

比如,据我们测算,腾讯音乐非订阅部分(包含广告业务)的PS倍数为3.6,低于B站的4.6,快手的5.4。

综上来看,此前的变现靠山秀场直播被迭代,而新山头长音频、广告等,一方面出于业务培养阶段,再加上订阅收入增长趋缓影响,腾讯音乐的增长性短期失速。

而长期来说,流量中心音乐付费业务,增速态势不及预期;接棒的盈利中心长音频、广告等,变现成长故事,对资本市场来说,都不够“性感”。

由此,近一年腾讯音乐股价才会跌跌不休,且相比订阅收入基本盘还在,同时在广告和播客新故事上,有一些成绩的Spotify,估值更为幻灭——腾讯音乐下跌幅度87%,Spotify下跌74%。

不过,Spotify目前也不算真正立起了新的变现靠山。

头上始终压着内容版权,在真正夯实流量变现载体前,只能作为产业链成本中心、流量中心的音乐流媒体,估值下滑是必然的。

小结

在头顶内容版权“达摩克利斯之剑”之下,音乐流媒体平台只能作为产业链的成本中心、流量中心,而非营收中心。

这就是Spotify、腾讯音乐们必须面对的残酷真相。

而在线音乐之外,找到新的流量变现出口,才是撑起音乐流媒体估值“想象力”的关键。

借助秀场音乐直播,腾讯音乐曾经成功找到过“现金奶牛”。但很可惜,由于模式很快被短视频迭代,腾讯音乐的繁荣泡沫也随之破裂。

如今的腾讯音乐们,订阅业务确实能吸引到用户,为平台搞到流量,或许也能维持基本的盈亏平衡,问题是接下来的创收呢?交给长音频、广告、播客等业务,能行吗?

评论