记者|张乔遇

精准医疗领域上市排队企业又添新丁。近日,主要面向肿瘤患者开展基因检测服务的南京世和基因生物技术股份有限公司(简称:世和基因)向科创板递交申请材料获受理。

此轮谋求上市,世和基因家族成员也即公司实控人顶着不小压力,倘若2022年末未能成功上市,将面临巨额回购条款的恢复。

2021年,世和基因营收5亿多,但仍未实现盈利,该年销售费用支出就近2.50亿元,截至2021年累计未弥补亏损更是高达1.69亿元。2020年,世和基因还因切入新冠病毒检测服务领域实现收入快速增长,但2021年新冠检测单价下滑显著,毛利率缩水。

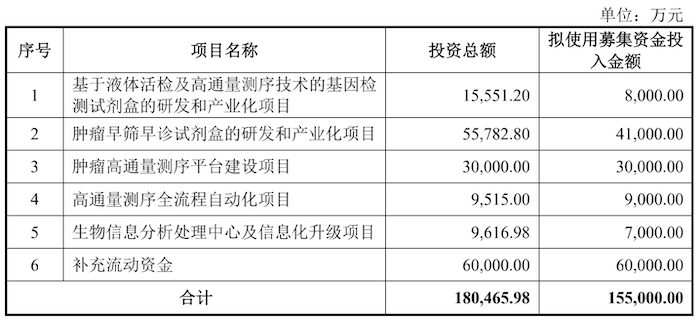

此轮上市,世和基因计划募集资金15亿元。招股书显示,2019年至2021年(报告期)公司货币资金分别为1.69亿元、9683.16万元和1.37亿元;持有投资产品即交易性金融资产分别为5.89亿元、4.18亿元和4.75亿元,账上资金较为充足。

低价转股,代持套现1700万元

报告期(2019年至2021年),世和基因共进行了一次增资和三次股权转让。其中,国新资本、新业(广州)、和苏州礼康存在低价受让股份的情形。

招股书显示,2019年12月,世和有限(世和基因前身)的注册资本由1,711.09万元增加至1,907.61万元。其中,国新资本、新业(广州)和苏州礼康分别以14,000万元、126万元和8,000万元的对价认购公司新增注册资本对应43.56万元、0.39万元和24.89万元,彼时增资价格约为321.40元/注册资本。

同期,国新资本以约246.68元/出资额的价格分别从公司股东邵华武、汪笑男和赵忞超处获得世和基因1.275%的股权,较增资单价低了约74.72元。新业(广州)以近似246.60元/出资额的价格分别从上述三人手中合计获得0.0114%的股份。

苏州礼康也于2019年12月以243.66元/出资额的价格分别从邵华武、汪笑男、赵忞超、田鸣四名股东处受让世和基因合计0.4303%的股权。对比之下,同期朗玛十六号受让邵华武、汪笑男、赵忞超合计0.3262%的股份却以约321.42元/出资额的价格。

此外,世和有限股改后,2021年4月,横琴瑞辰以17.22元/股认购邵华武、汪笑男、赵忞超约3.35%的股份、芜湖康启以同样价格认购汪笑男0.65%的股权。

需要指出的是,2015年2月,黄友和以300万元受让世和有限实际控制人之一邵华武持有公司的2%的股权。该部分股权由邵华武代持至2018年3月,彼时世和有限注册资本增加至1,540.00万元,邵华武代黄友和持有的世和有限25万元出资额对应的股权比例约1.62%。

2018年3月,黄友和将其持有的世和有限约1.06%股权(对应16.25万元出资额)以1,000万元的价格转让回邵华武。黄友和在公司的其余股权仍由邵华武代为持有。2020年6月,黄友和将其持有剩余约165.14万股股份以1,000万元的价格转让回邵华武。至此,黄友和不再持有世和基因的任何股份。

5年时间,黄友和一进二出套现1700万元。

实控人对赌,暗藏巨额回购风险

截至招股书签署日,控股股东及实控人邵华武、邵阳、汪笑男直接及间接合计持有公司40.61%的股份,合计控制公司43.63%的股份表决权。需要指出的是,邵华武与邵阳为父子关系,邵阳与汪笑男为夫妻关系,世和基因为一家家族控股企业。

此外,公司董事、首席运营官赵忞超、公司股东田鸣为实控人的一致行动人,前述股东直接及间接合计持有49.22%的股份,合计控制公司51.69%的股份表决权。

世和基因历史上进行了四轮外部股权融资,其中B轮融资、C轮融资及D轮融资涉及特殊股东权利条款。具体包含:业绩承诺、股权回购等对赌条款和其他特殊股东权利条款(包括董事会参与权、董事委派权、反稀释/反摊薄权、优先购买权、优先出售/随售权、共同出售权、优先清算权)。

据招股书披露,上市前,所有涉及世和基因承担任何对赌义务或连带担保责任的条款业已全面终止,且该等条款自始无效。但对于涉及发行人实际控制人等相关方承担对赌义务或连带担保责任的对赌条款部分存在终止后的恢复条款,即关于合格上市的对赌条款。

倘若世和基因未能在2022年12月31日前上市,公司实控人及一致行动人、员工持股平台需回购东方邦信、东资壹号、兴证片仔癀、平潭建发拾号、国新资本、新业(广州)

宁波软银合计约11.83%的股份(发行前)。

若世和基因未能在2023年12月31日前上市,则公司实控人及一致行动人、员工持股平台需承担同创伟业0.71%的股份(发行前)回购义务,若公司未能在2024年12月31日前合格上市,上述人员需承担华泰瑞合、秉鸿共拓、广州花城三号、苏州瑞华、江北高新发展、扬子科创共计5.17%的股份(发行前)。

2019年至2021年,世和基因营业收入分别为3.95亿元、4.06亿元和5.17亿元,但仍未实现盈利。归属于母公司股东的净利润分别为-261.12万元、-9,204.26万元和-6,847.84万元,尚未实现盈利。截至2021年12月31日,公司累计未分配利润为-1.69亿元。

营收5.17亿,销售费用2.5亿

世和基因是主营业务领域为高通量基因测序技术的临床转化应用,主要面向肿瘤患者开展基因检测,通过明确基因分型指导临床选择、提示耐药机制、监测术后复发,同时探索风险人群早筛早诊,为肿瘤精准医疗提供分子诊断服务和产品。

2019年至2021年,世和基因的收入来源于三部分:临床检测服务、研究开发服务和仪器试剂销售,平均70%以上收入为临床检测服务收入,主要覆盖实体肿瘤和血液系统肿瘤。

界面新闻记者注意到,世和基因销售费用率高企,报告期分别为1.63亿元、1.92亿元和2.50亿元,占营业收入的比重分别高达41.36%、47.26%和48.34%。其中,公司市场推广费分别为3,349.90万元、7,649.33万元和9,966.77万元,占销售费用的比例分别为20.51%、39.83%和39.91%。

同行业可比上市公司中,泛生子(GTH.O)2021年销售费用率为64.15%;燃石医学(BNR.O)2021年销售费用率为59.68%,艾德生物(300685.SZ)2021年销售费用率为33.03%,均位于高点。

对此,公司表示:肿瘤精准医疗高通量基因检测临床路径复杂,指导用药专业性强,往往需要对检测原理、指标意义、使用理念、临床价值以及相关领域发展趋势进行较多的专业推介。

据悉,国内肿瘤精准医疗高通量基因检测起步较晚,目前,主要应用场景系为肿瘤患者靶向及免疫治疗提供伴随诊断用药指导,相关主要服务及产品尚未进入医保,临床使用目前主要集中在大型三甲医院及肿瘤专科医院,市场渗透率存在较大提升空间,仍然需要较多市场推广教育和持续研发投入。

此外,报告期公司临床检测服务中感染类检测服务销售收入分别为1,430.59万元、2,145.00万元、5,719.38万元。2020年和2021年感染类服务销售收入增长较快。

主要原因在于,2020年7月公司切入新冠病毒核酸检测服务。截至报告期末,世和基因已累计完成超过180万人份的新冠核酸检测。但值得注意的是,公司感染类检测服务的销售单价却因新冠检测业务影响从1,960.52元/例下降至2021年的285.83元/例。当期公司临床检测服务毛利率从2020年的84.78%下降至77.83%。

评论