文|新眸企业服务组 叶静

编辑|桑明强

熟悉微软的人都知道,Office365是微软的一次大跳跃。

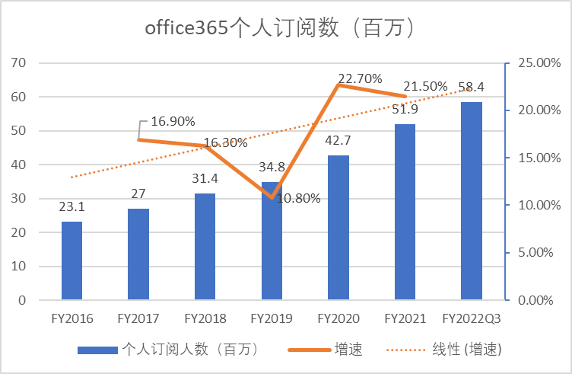

根据微软2022财年三季度财报显示,受供应链和物流种种因素影响,微软C端业务增长乏力,个人计算及Xbox等硬件营收减速,不过B端引擎强劲,生产力与流程业务收入158亿美元,其中挑大梁的Office365订阅用户已经达到5840万。

图:Office365订阅用户人数(新眸制图)

过去鲍尔默曾为微软制定了一个“从软件公司向设备与服务公司转型”的目标,在亚马逊和谷歌相继推进云计算后,微软也从“Windows Azure”开始,将全线软件产品向云转型,整合成一个完整的产品包,逐渐将战略转向了“All in云计算”。

在这个核心战略的指导下,2008到2016年间,微软基本完成了IaaS、PaaS和SaaS三层公有云服务的创建,Office365和Dynamics扎根SaaS,商业模式也从大版本更新卖License,升级向企业客户提供全套云产品和软件套件服务。

“从常规操作上看,各种办公套件基本上没太大的区别,使用什么往往是取决于文档的稳定性和兼容性,尤其是在商用的情况下”。一位大厂经理曾在自己的博客中这么写道,如果现在去问国内任一个商务人员用的是谁家的办公套件,那大概率会是MSOffice,即使和WPS的拥护者吵了二十多年,但后者不管是用户基数,还是创新技术,始终以绝对优势占据上风。

除了产品集成的特点以外,人们选择很大程度上是因为过去的客户路径依赖,办公文档的格式相似,工作流程和以前一样,避免小概率的出错、专业感更强,更主要的是,用微软的人太多了。卖什么、卖给谁、怎么卖?以及如何将既有用户大批转移到订阅制的新模式上,在这方面,微软是一个值得研究的入口。

01、从卖license,到转做SaaS

办公软件市场具有天然的马太效应。过去的几十年里,在MS-DOS向图形化界面的Windows系统切换的时代变革中,微软和金山签订开放协议,同电脑品牌商及销售商合作,通过预装增加占有率,加上“低价+纵容盗版+打击盗版”的市场策略,具备强兼容性特征的Office办公套件迅速占据了市场主导地位。

根据Gartner调研,微软在全球办公软件市场的份额逼近90%,而绝对的市占率为云化转型奠定了基础。战略上回顾,MSOffice经历了两次大的转型,第一次是1990年将Word、Excel、PPT打包贩售,奠定了之后数十年Office套件的基本框架;第二次是2011年的云转型的Office365,集和了微软主要办公软件,同时为用户提供云存储服务,如OneDrive和SharePoint,并在2017年升级为Microsoft365,纳入Win10企业版、安全管理等产品。

按照微软的节奏,Office365的推出是必然。

一来简化流程,提高稳定性一直都是企业对办公软件的诉求,云上办公成为趋势;二来,在1998-2014年间,Office套件取得的利润占微软总营利的50%-80%,是名副其实的现金牛,纳德拉上任之后,主要推动的是核心业务、定价、销售方式一整个商业模式的云转型。

2014年Office365云服务在国内落地,在那之前,传统Office收费方式取决于人头数,卖的是软件授权,企业根据账号数量购买软件,合同上将人数乘以软件年费,签完一单后销售员再去跑下一家,在续期之前,他们和客户很少联系。

对于企业客户来说,一手交钱一手交货,买断一个正版Office的激活密钥永久使用,但也意味着在下一次需要花高价买新版本;而对于供应商而言,企业如果不更新,继续使用过期的软件,他们也就不会有新的收入。

Office365把微软的许多产品转为SaaS模式,基于月或者年来付费订阅,客户既避免首次的大额支出,获得的是一段时间的多平台使用权,又能够在续期内免费更新,同时也解决了供应商应对不想升级的问题。

SaaS模式简化了用户初期使用门槛,部分盗版用户及老版本用户转正,带来用户基数的扩大。事实上,微软的这项SaaS业务进展确实不错。到2017年第四季度,Office365的收入已经超过了传统License的收入。

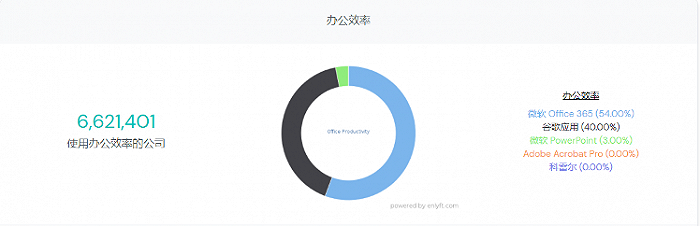

来华四年后,Office365以23%的市场份额高居协同协作SaaS市场之首、服务超过150万付费企业用户、整体业务增长超过400%。根据enlyft调研的数据,目前Office365已经占据了办公生产力产品市场54%的份额。

图:Office365及竞品办公生产力市场份额(来源:enlyft)

从资产负债的角度看,这种方式也存在一些微妙,公司根据软件使用时长计费,算作运营成本,而非固定成本,这样投入资本回报的数据就比较好看,对微软来说,收入变得更加可预测。

销售方式改变,推销思路也要变,传统模式下,软件和硬件从上到下的形式分销,工程师的职责面向内部。但早期转型时候,从根据客户规模和潜力划分客户群、组建销售团队,到重新构建销售组织,微软建立了完整的“客户成功团队”和“技术销售团队”。

随着云工程师成为客户成功和技术销售团队的组成部分,这对销售人员提出了强要求,“没有能力或没有意愿转型适应新的销售模式的员工必须走人。”微软一位高管说。

从内部看,微软的CSM和技术销售人员的薪酬与客户使用量紧密联系;前期销售和后期技术咨询相辅相成,售后服务保障长期的客户价值,从外部看,客户需要什么、产品怎么优化,怎么传递价值,从初次购买到续费决策,团队能够有更好的把握。

02、取代传统Office,全面云化

为了让更多的用户选择订阅服务,微软从2019年开始对传统Office停止提供新功能,只会每月发布例行安全更新修复漏洞,每一张许可证支持一台PC,新功能和工具都要单独购买——而对Office365,不仅按月提供安全和功能更新,支持多平台登录,还确定了云赋能战略。

在本地方面,除了Office套件做支持,在不改变使用习惯的前提下,Office365构建起标准化的工作流程;安全方面,提供智能反垃圾邮件、数据丢失保护以及高级威胁防护等服务;企业省去了在本地IT设施构建成本,Office365跨设备、跨平台协作的特性随时随地满足日常资源共享、文档协作、邮件收发、视频会议这类需求。

为满足企业用户的综合需求,微软推出了Microsoft AppSource,开放生态给独立软件开发商。当前,AppSource平台上有超过2700个Office365应用与400多个Power Bl应用,将Office365的市场机会扩展到更广阔的CRM、ERP等领域。

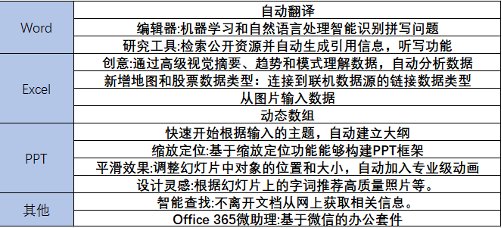

随着Office365改名Microsoft365,作为微软AI落地的重要载体,在办公套件中整合了多项人工智能技术,成为名副其实的生产力云,这项业务也被提到了微软战略的重点地位。

图:Office套件主要AI功能(新眸制图)

种种迹象上看,传统Office被Office365取代、用户转移云平台成了一种必然趋势。

就像前面所说,微软在生产力软件领域中的地位首屈一指,但极大部分营收来自企业级客户和合作伙伴,而不是个人消费者。2020财年MS Office企业用户订阅数约2.07亿,占比83%,而enlyft的数据进一步拆分企业用户结构,B端中小微企业(人数<50,年收入<5000m美元)是MSOffice核心的收入来源。

图:基于公司收入规模的使用情况分布(来源:enlyft)

不过如果既想在SaaS模式下获得细水长流的收入,又希望用户能够像买断模式中那般忠诚,微软需要加层保险。

例如去年放出的口风,微软做了“将推出Office全新企业体验服务”的一项调整,如果选择按月付费,就要多掏20%的费用,年订阅费用则不变。这项略显霸道的举措一经曝出,逃不过争议,言下之意,企业要用微软,要么支付更多费用,要么做长期用户。

但这并不意味着微软对广大的个人用户放松了。企业版的产品授权打出之后,微软随即推出Office365个人版和家庭般的服务订阅,和一直走低价策略的WPS对比,虽然后者会员订阅价格偏低,但具体好不好用,还有些因人而异。不过微软家庭版“拼单”的实惠战斗力也十足,相比较Adobe、3dsMax这些动辄上万的工作软件,尤其在活动期间,一个Office365名额平均下来年费甚至能够低到40元。

图:微软Office与WPS个人版订阅价格与服务对比(新眸制图)

BC两端前后包抄,老客户转型,新客户流入,除此以外,微软不再执着于Windows的封闭和垄断地位,而是逐渐让Windows走向免费,应用软件向IOS、Android等竞争对手平台开放,自下而上的方式引流。

例如2014年宣布推出的iPad版Office和微软企业移动套件;2019年宣布用户可以从Mac AppStore下载Office应用程序、到2021年新版操作系统Windows11允许用户从亚马逊应用商城直接下载安装安卓应用。

通过向IOS、Android两大操作系统开放,Office365也获得了更多订阅量。

03、同类竞争下破局

2016-2020年,全球生产力软件市场的规模从527亿美元增长到659亿美元,假设2020-2025年的GAGR(年均复合增长率)为5.5%,那么到了2025年,行业规模将增长至862亿美元。

在巨大的市场空间下,科技巨头都是矿工。

研发投入中,亚马逊谷歌最高,微软排位第三,想要维持领先地位,就需要更多的研发和资金。2016到2021期间,微软的研发人员从4万涨到6万人;研发资金从120亿美元增加至207亿,资本的支出也同比增长27.4%达到242亿美元。

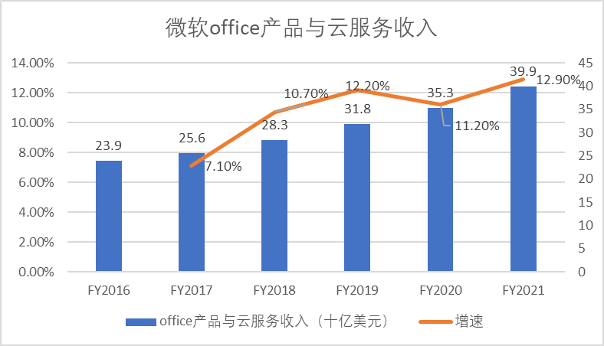

据历年财报数据来看,相较于传统Office90%左右的毛利率,上云之后的Office365毛利率一直比较低。2015-2018年间维持在55%到73%区间内,主要是前期的研发、推广等费用的原因,但随着规模效应出现,后期的毛利和营收一直保持着稳定上升趋势。

图:微软Office产品与云服务收入(新眸制图)

和竞争对手相比,根据IDC数据,亚马逊在2021年SaaS市场表现未进前20,GCP由于起步较晚,在短期内产品生态也难以赶超微软。

功能上,Office365满足大部分的办公需求,而Adobe的文档云主要提供与PDF有关的服务,广度方面不及Office组件;国内金山WPS虽然具备了微软Office组件的基本功能,但扩展性尚不及后者,一部分外部插件和API仅支持微软组件。

作为Microsoft365商业版本的主要对手,Google Workspace三个版本价格分别对应每月6美元、12美元和18美元,前者则是每月5美元、8.25美元、12.5美元和20美元。价格上不说,一月6刀的Business Starter包含了30GB的云储空间,而5美元的Microsoft365是ITB,除此以外,标准版中的Access数据库和Publisher等组件,微软比谷歌给的更多。

从细分组件来看,以Microsoft365中的Teams为例。疫情爆发后,企业远程办公、在线协作需求激增,Teams在2020年市占率达到24.2%,次年四月的DAU增长到1.45亿。如果是Microsoft365的老用户,可直接使用Teams;新用户的订阅价格不仅比Zoom便宜,还附带Office组件和10GB的存储空间;在会议功能和限制上,Teams也比Slack更有优势。

Teams之于Microsoft365,是相辅相成的关系。不同于Zoom、Slack这类小而专的办公软件,Microsoft365的集成效应决定了大而全的路线,接入Teams和OneDrive,同时满足聊天、视频、远程操作、自动备份几乎所有功能,Slack和Zoom则需要借力谷歌等外部厂商。

在办公软件上,微软前期做打包,后期打磨组件,通过产品功能上的快速跟进与迭代,加上自身强大的服务平台和销售体系,往往能够直入对手业务腹地。

办公软件不同于其他软件,客户选择的时候,考虑的往往是功能、兼容性和价格,并且由于更换成本过高,一般都是选定同一家产品做回头客。考虑到B 端 Microsoft365在传统Office 用户中的渗透率已经超出90%,进入老用户的渗透红利末期,更多新用户的引入,成了这项业务的重要增长点。

评论