文|DoNews 赵晨希

编辑|李信马

在中概股“逼退潮”下,贝壳找房(以下简称贝壳)成为首支回港“双重上市+介绍上市”的中概股。

5月11日,贝壳正式在港交所主板上市,与其他企业“二次上市”不同,贝壳采取以介绍上市形式在港双重主要上市,且不发售新股及募集资金。据悉,贝壳在港股发行价为30港元,市值约1100亿港元。截至发稿前,贝壳股价32.9港元,表现稳定。

贝壳找房港股分时图 图片来源:Wind

双重主要上市与二次上市最主要的区别在于,前者需要同时满足两地市场的上市标准,并同时遵守两地市场的监管规定,而后者则需要遵守第一上市地市场为主。香颂资本执行董事沈萌向DoNews表示,贝壳本次赴港上市,还选择了介绍上市,不发售新股及募集资金,不需要安排路演、招股等环节,极大地压缩了上市流程:“可以尽快完成上市,避免因为监管冲突导致从美股被迫摘牌后,引发的连锁反应,如投资人不满、诉讼等。”

华融证券冯会波对DoNews表示,无论是二次上市,还是双重主要上市都是为了更好地利用两地上市的政策,充分地去募集资金。然而,选择不融资的介绍上市方式,主要与发行的市场情况和企业自身状况有关。

在贝壳成功上市港交所的前一天,5月10日,脉脉上传出贝壳多个业务条线的员工被裁或转岗。有员工吐槽,“楼下高管有说有笑,各位大佬精神矍铄,各个业务线裁员却如火如荼,办公区哀声一片”。

贝壳员工在脉脉上留言 图片来源:脉脉

随后,贝壳裁员被多家媒体证实。据了解,贝壳裁员不仅涉及产品、研发、运营、职能等部门,还涉及新业务赛道,如家居家装、普惠居住。裁员比例最高达到50%,新业务或达30%,赔偿方案按照“N+1”进行。

贝壳裁员相关媒体报道 图片来源:澎湃新闻

“一半是火焰,一半是海水”

今年5月初还在紧急出差的林玲,在5月第二周便被HR通知在裁员名单上。“贝壳是按照业务线走人的,基本上比例在50%,有一些业务甚至达到70%,连产品都在裁员,是整个业务线收缩了。”

林玲告诉DoNews,贝壳裁员从去年10月就陆续开始了,当时林玲就感觉到整个房地产行业快速下行:“各地购房政策就能感觉出来,去年降息的时候就有苗头了。”据报道,贝壳的主要裁员目标对象是一线房地产经纪人,合计裁员、转岗总数超3万人,平台职能部门被裁约2000人,同时还涉及数十位中高层。

除了一线房产经纪人,贝壳上海公司也在裁员,据多家媒体报道,贝壳上海裁员涉及研发、金融服务等团队,裁员共计200多人,裁员补偿为“N+3”。贝壳人员数量的变化在财报上也有所体现,截至2021年Q4,贝壳联网经纪人联网经纪人45.5万人,同比下降7.8%,活跃经纪人人数超过40.6万人,同比下降8.7%。

贝壳上海公司裁员相关报道 图片来源:凤凰网房产

而现在,一波更汹涌的浪潮似乎已经到来。李苗所在新房业务部门,也感受到了“凛冬已至”。一方面,业务一直亏损,另外,从今年年初开始,自己所在部门中高层不断变动,离职率不断攀升。

今年3月初,贝壳财报电话会议上,贝壳董事长兼CEO彭永东所言,“2021年是贝壳充满挑战,空前艰辛的一年。”“充满挑战,空前艰辛”体现在两个方面,一方面,贝壳创始人、前董事长左晖突然因病离世,贝壳失去了“灵魂人物”,另一方面,2021年整个房地产市场以及互联网平台经济出现变化。

2021年贝壳四个季度毛利润分别是48亿元、53亿元、28亿元、29亿元;毛利率分别是23.27%、22.06%、15.22%、16.39%。与往年相比,贝壳2021年毛利润169亿元,同比下降6.2%,结束了2018年至2020年,贝壳毛利润增速44%以上的纪录。

2021年四个季度毛利润及毛利率 制图:DoNews

“首先,2021年下半年,更多房地产开发商面临债务违约风险;其次,资金紧张的开发商停止了对上游、下游供应商的付款;第三,一些开发商开始清算其价值资产,包括为了加强现金储备出售贝壳股份的融创,部分开发商还提供丰厚折扣,以快速促进项目销售和清盘;第四,开发商消极应对,土地销售量下滑。”徐涛说。

这些外因再加上疫情直接导致贝壳业绩在2021年“由盈转亏”。

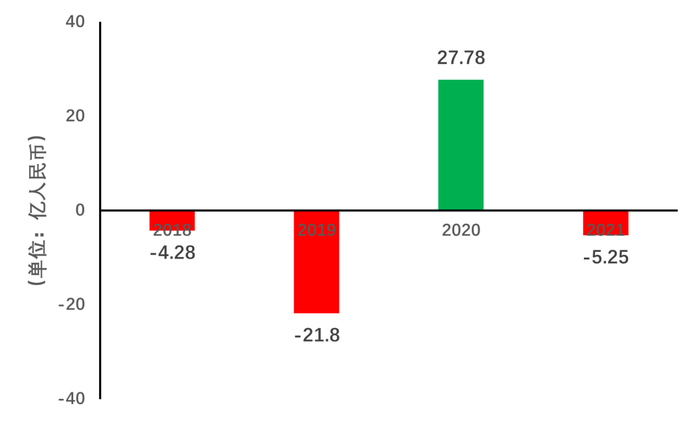

贝壳2021年财报披露,2021年全年,贝壳成交额(GTV)3.85万亿元,同比增长10.1%;营业收入808亿元,同比增长14.6%;但净亏损5.25亿元,同比由盈转亏;经调整后净利润22.94亿元,同比下降59.9%。2018年至2020年,贝壳净利润分别是-4.28亿元、-21.80亿元、27.78亿元,2021年贝壳从首次盈利又转为往年的亏损状态。

2018-2021年净利润 制图:DoNews

特别是2021年Q4,贝壳的净利润急剧下滑。该季度贝壳总交易额为7324亿元,同比下降34.6%;营收178亿元,同比下降21.5%;净亏损为9.33亿元,经调整后的净利润为4191万元,同比下降97.9%。

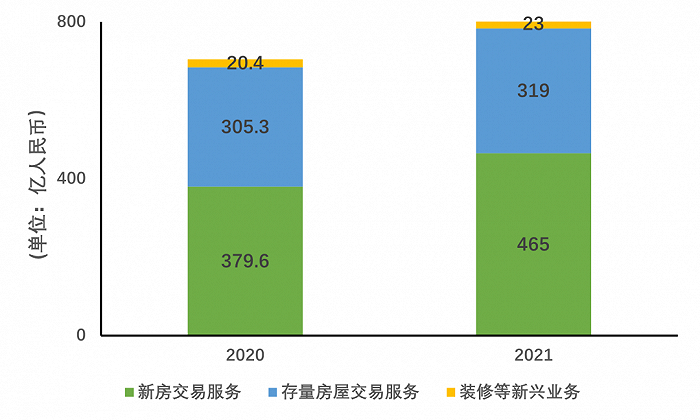

贝壳业务分为三大块,存量房屋交易服务、新房交易服务、装修等新兴业务。具体来看,2021年,新房成交额1.61万亿元,同比增长16.3%,净营收465亿元,同比增长22.5%。其中,贝壳合作中介新房交易额1.33万亿元,同比增长20.6%;链家新房交易额2741亿元,同比下降0.9%。

存量房交易服务成交额2.06万亿元,同比增加6.1%,净营收为319亿元,同比增长4.5%。装修等新兴业务净营收23亿元,同比增长12.9%。2021年,新房交易服务营收超过存量房屋交易,成为贝壳第一大营收业务。

2020-2021年收入构成 制图:DoNews

徐涛提及2021年Q4毛利率下降的原因,第一,贝壳收入结构继续向新房交易服务转移,而新房交易服务业务贡献率低;第二,链家固定补偿成本比例相对较高,导致现有房屋交易率较低;第三,2021年在全国铺设签约服务中心,相关租金费用、折旧、摊销成本增加,导致门店成本增加。

在现金流方面,2021年贝壳经营活动现金流35.95亿元,同比下降61.6%,业务疲软尽显。

贝壳的“增长飞轮”能转起来吗?

2021年年底,针对外部变化,贝壳及时做出战略调整,发布“一体两翼”战略升级。“一体”即贝壳传统的优势赛道,二手(存量、现有房)和新房交易服务,“两翼”则分别代表整装大家居事业群、普惠居住事业群,两项新兴业务。

财报电话会议上,贝壳联合创始人、董事长兼CEO彭永东特别提及贝壳的战略升级:“背后主要是监管市场以及社会两个因素发生根本性变化,首先,消费者价值从买房转为更好地生活;其次,企业商业价值主张发生改变。”

当下,贝壳的“一体”受到宏观、外界因素影响,以及大量竞争对手——包括互联网企业字节跳动的幸福里、京东自营房产,和传统房企龙湖的塘鹅、碧桂园有瓦、万科朴邻等——的环伺和挤压,业务发展受影响较大。

那么“两翼”能否成为贝壳未来业务的新增长引擎和新的“增长飞轮”呢?

彭永东认为贝壳在过去二十年,在线上线下执行等方面的标准化积累了很多能力,贝壳愿意做不同类型的服务业务。在未来推广过程中,可扩展性、质量、效率三个部分,每个阶段都有重点。特别是在家装、家具新业务领域,贝壳希望在商业模式上有所突破。

4月20日,贝壳正式完成对圣都的收购,拥有圣都100%已发行和流通股权,圣都成为贝壳子公司。公开资料显示,圣都主营业务为整装模式的家装服务,主要集中在江浙沪一带,截至2021年,在全国31个城市开设110余家门店,累计服务超15万家庭。

早在2015年,贝壳便涉足家装行业,2020年开始,这一步伐开始加快,发布被窝家装、并购万联装饰。“ 贝壳家装业务已经实现了从0到1,圣都将让贝壳家装业务更快实现从1到100的规模化复制。”彭永东说。

在普惠居住业务方面(长租业务),2021年贝壳成立“贝壳惠居事业群”,包括普通房产租赁经纪业务、轻托管业务和集中式公寓服务,叠加增值居住服务。2022年,贝壳与乐湾公寓合作,面向新青年、新市民提供租赁服务,提供集中式、服务式管理。

但是,家装业务国内呈现“大市场、小公司”特性,大公司商业模式不明朗,普惠居住业务则对前期投资要求较大,两项业务恐怕短时间内很难成为贝壳的增长重点。

“贝壳依然需要集中火力,聚焦在二手(存量、现有房)和新房交易服务上。”一位上海房产从业人员告诉DoNews。

(文中林玲、李苗为化名)

评论