文|雪豹财经社 闫学功

编辑|吴 歌

5月18日,腾讯发布2022年一季度财报:营收1354.71亿元,与去年同期持平(1353亿元);非国际通用会计准则下的净利润为255.45亿元,同比下降23%。

优等生交出一份近年罕见的糟糕成绩单,市场迅速做出反应:业绩发布次日,因财报表现不及预期,加之隔夜美股暴跌引发的市场不安情绪,腾讯港股早盘跌超8%,多家国际大行纷纷降低腾讯的目标股价。

财报发布前两天,腾讯董事会主席兼CEO马化腾在公司的《可持续社会价值报告2021》中强调:腾讯正面临挑战,收入、利润增速放缓,公司正借机换挡发展。

单看Q1财报,各业务板块表现乏善可陈:

- 本土游戏收入同比下降1%;

- 国际游戏收入同比增长4%(去年Q4为34%);

- 社交网络收入同比增长1%;

- 网络广告收入同比下降18%;

- 金科及企服同比增长10%(去年Q1增速47%);

- 分占联营及合营公司带来63亿投资亏损。

港股“股王”腾讯,在中国农历虎年不仅没能虎虎生威,反而在市场环境和疫情等多重影响之下,颇有“鹅”入虎口之势:股价从年初至今累跌逾20%。如果与2021年2月715港元的高位相比,则已跌去逾50%。

瑞信在一份研报中提醒投资者:对于腾讯的“业务过渡年”仍需要耐心。短期内,疲弱的盈利前景将拖累其股价表现。

透过腾讯的各科成绩单,或可一窥互联网下半年行业走势。

宅家经济热渐退,游戏降温明显

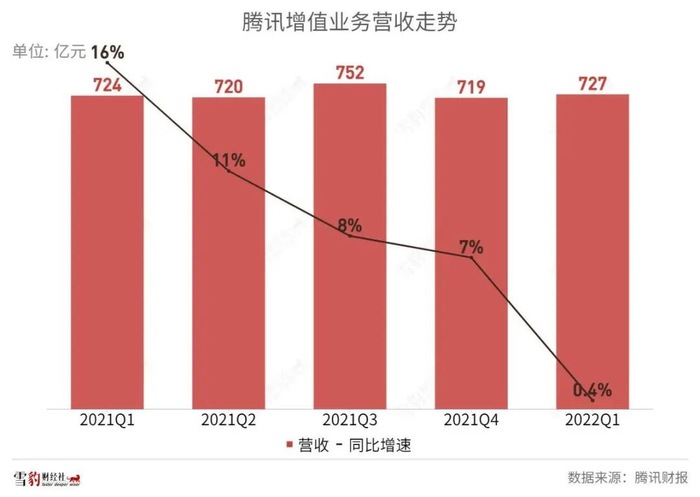

包含着社交、游戏的增值业务板块依然是腾讯最大的现金牛,Q1营收727亿元,在总营收中占比近54%。不过从整体增长来看已开始“原地踏步”,同比微增0.4%。

其中,国际市场游戏收入同比增长4%至106亿元,而本土游戏市场收入则同比下降1%至330亿元。

本土游戏收入出现负增长,是由于未成年人监管带来的影响依然在消解,还有部分被寄予厚望的新游收入不佳等原因。财报披露,未成年人保护措施对活跃用户及付费用户数量,造成了直接及间接的影响。此外,本季度《英雄联盟手游》等新近推出的游戏,收入增长大部分被《天涯明月刀手游》及《使命召唤手游》等游戏的收入下滑抵消。

腾讯从去年Q3开始单独披露国际游戏市场收入,已显示出换航海外的决心。但今年Q1,扬帆新大陆的船速明显下降,海外营收环比下降了20%。财报解释称,这是由于海外用户活跃度及消费在疫情正常化后开始呈现下行趋势。比如,腾讯在海外营收最高的《PUBG Mobile》收入开始下降。

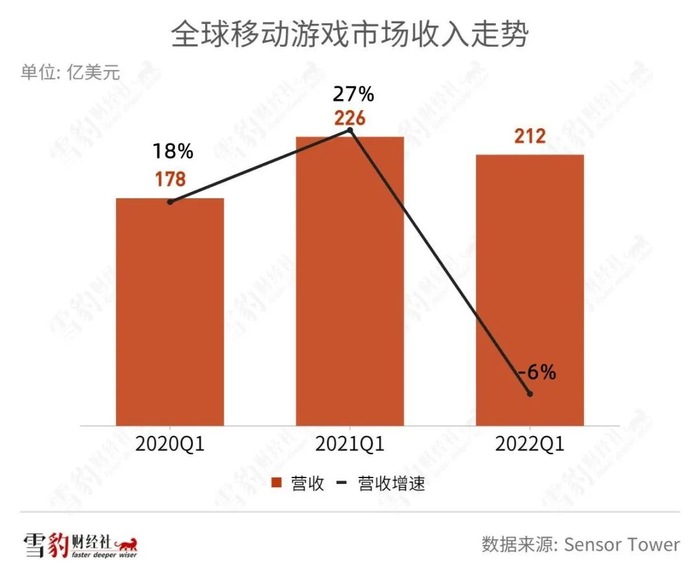

不仅是腾讯一家,将视野放大到全球手游市场,吃了近两年“宅家经济”红利后,手游市场已开始退潮。据Sensor Tower数据,与其他行业不同,游戏为代表的宅家经济受疫情影响,反而呈现了爆发式增长。全球手游市场在2020年Q2达到最高增速,同比增加33%;玩家消费则在2021年Q1达到226亿美元的峰值。

但潮水在2022年Q1开始退去,全球手游市场也迎来挑战:2022年Q1收入同比下降6%至212亿美元,为近年来首次出现同比下滑。全球第二大和第三大手游市场美国、日本,均出现下滑。美国一季度同比下降10%,为首次同比下滑,日本则连续三季度同比下滑。

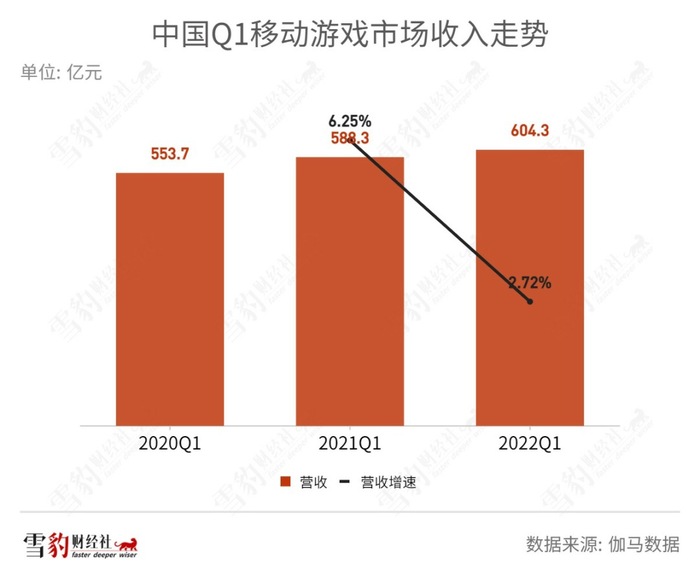

被视为“蓝海”的海外游戏市场尚且如此,国内市场更是早已头顶天花板。据伽马数据,今年Q1中国移动游戏市场收入同比仅增长2.72%,手游用户则微增0.6%。

随着疫情防控的常态化,国内宅家经济已严重透支人口红利,整个游戏市场的微增长甚至下行已成定势。

面对种种挑战,腾讯管理层在Q1财报电话会上表示,未来游戏的策略要调整为发行更少,但投入更多、更优质的精品游戏。

雪豹财经社此前在《7亿玩家的指尖,撑不起中国游戏梦?》一文中指出,用户并非不喜欢新游戏,只是在面对质量参差不齐的产品时难以买单。在版号稀缺、已属存量市场厮杀的当下,游戏厂商们必须拿出精品优质游戏才能渡过难关。

广告业务深不见底,视频号成曙光

游戏行业尚有版号重发的喜报,但广告业务的坏消息还没见底。

腾讯Q1网络广告业务营收180亿元,同比下降18%。其中,社交及其他广告收入157亿元,同比下降15%;媒体广告收入23亿元,同比下降30%。

腾讯将广告业务营收欠佳归咎于教育、互联网服务及电商等行业的广告需求疲软,以及网络广告行业自身的监管变化的影响,而且这一影响还将持续。“2022年第二季至今,广告市场持续低迷,快速消费品、电子商务及旅游等行业的广告主大幅缩减广告支出。”财报称。

电商广告收入的下降将直接影响腾讯广告收入,据APP Growing 数据,2022年Q1腾讯广告平台TOP 5投放行业为:综合电商(25%)、游戏(19%)、社交婚恋(12%)、文化娱乐(11%)、房地产(9%)。

在去年Q4及全年财报的电话会上,腾讯管理层表示,预计广告业务的复苏将在2022年下半年尤其是Q4开始。但彼时并未遭遇国内疫情反复的情况,今年Q2以来,疫情影响进一步反复,广告业务承压严重,全面复苏恐还将继续延后。

不过,腾讯的视频号有望成为“至暗时刻的一缕曙光”。

华金证券研报认为,视频号有望进一步为社交网络广告业务的增长蓄力。“一方面越来越多主流品牌利用微信进行整合营销,视频号直播是重要的获客、销货抓手;另一方面,随着视频号用户规模及用户黏性的不断提升,信息流广告变现只是时间问题。 ”

腾讯近期也在视频号上大动作不断,从去年年底的西城男孩、五月天,到今年的崔健,以及5月20日即将重映的周杰伦演唱会,腾讯正将下一个广告收入的增长点押宝在视频号上。

To B增长失速,降本增效显成效

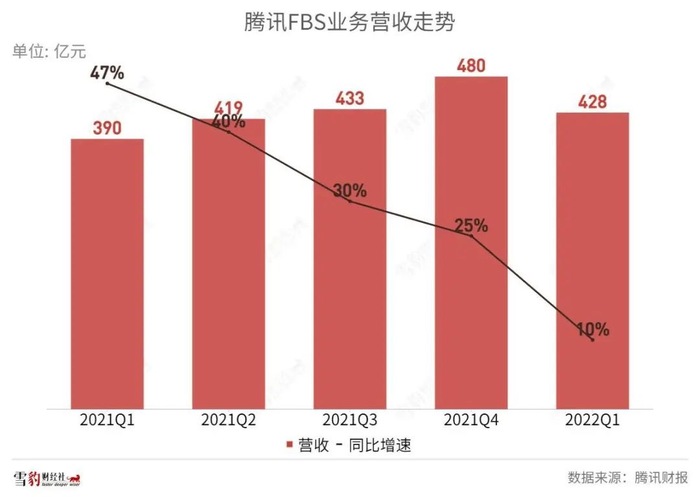

FBS(金融科技和云服务)营收428亿元,依然是增速最高的业务,但增长明显放缓:同比增速从去年同期的47%,迅速滑落至本季的10%。

金融科技服务的收入主要受商家支付规模所影响。腾讯称,该业务收入同比增速的放缓,反映了今年3月以来,交通出行、餐饮服务及服装等行业均遭疫情负面影响。

这一影响恐还将持续至第二季度。今年4月、5月,疫情再次来袭,尤其是上海、北京等一线城市的疫情防控,势必导致Q2整体支付零售总额成绩不佳,也将直接影响金融科技板块收入。据国家统计局数据,中国4月社会消费品零售总额同比下降11.1%,环比下降3.5%。

云服务收入的下降,是腾讯主动调整增长策略所致。财报表示,公司重新定位了IaaS(基础设施服务),从单纯追求收入增长到实现健康增长,并主动减少亏损合同。

此前云服务一直是腾讯的吞金兽,轻松吃掉不少毛利。而去年Q4财报中,喊出降本增效的腾讯,已拿云服务“开刀”。环比来看,FBS业务收入成本下降16%至293亿元,腾讯解释为云服务项目有关成本的减少。降本增效后,一季度FBS的毛利率由去年Q4的27%提升至31.6%。

To B业务承担了腾讯的换挡重任,而云服务也开启了内部的换挡。腾讯称,将主动缩减亏损业务,将资源集中于PaaS(平台服务)解决方案,因后者相较于IaaS有着更高的毛利率。

综上所述,游戏版号数量缩减,腾讯游戏的应对之道是重质不重量;广告遭遇寒冬,腾讯迅速转向,强化短视频为主的视频号,以待春天;同时,将降本增效的火烧向新增长驱动(To B业务)。

从量到质,从虚到实,在虎年的晦暗时刻,腾讯的关键换档动作,已隐藏在这份不那么好看的财报之中。

评论