记者|梁怡

一闯创业板告败仅过8月,LED厂商深圳民爆光电股份有限公司(简称“民爆光电”)选择再战创业板,保荐机构仍为国信证券。

民爆光电主要从事LED照明产品的研发、设计、制造、销售及服务。公司超9成以上的收入来自外销,受汇率波动、出口退税影响不小;同时公司在账面资金宽裕、并无偿债压力以及连年分红的前提下仍选择融资补流,是否有必要?

公司急于再战IPO或因存在对赌压力。倘若失败实控人将面临巨额的股份回购。

历经5轮问询

民爆光电一闯创业板于2020年7月受理,耗时超一年经5轮问询后,于2021年9月底以主动撤回告终。

其中,公司首轮问题高达31个,随后三轮分别为17个、10个、16个,最后一轮仅3个,多次涉及经营性层面的如营业收入与客户、应收账款与存货以及关联交易等;股权层面的员工入股、股权权属关系等。

值得注意的是,民爆光电的信息披露质量3次引起监管层的关注,尤其是2、3轮中,连带保荐机构的尽调义务、内控制度等一并被发问。

界面新闻记者梳理后发现,前述质疑聚焦于“关于员工股东资金来源于实际控制人”和“关于现金分红和资金流水核查”两方面。问询关注公司是否存在体外垫付成本或费用、是否股份代持或者其他利益安排等。

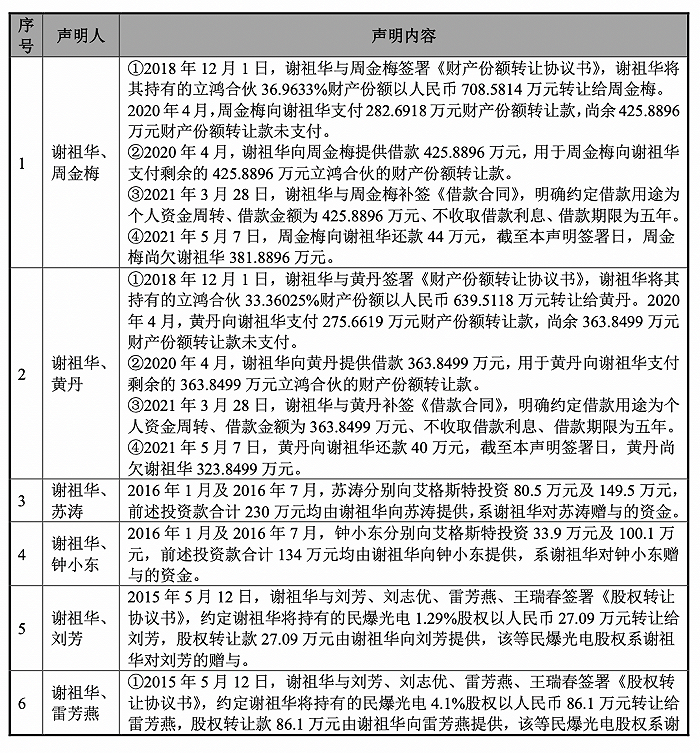

经第5轮问询回复后显示,公司实控人谢祖华与多名员工入股资金流转情况如下:

其中,员工周金梅、黄丹分别向谢祖华借款425.89 万元、 363.85 万元,其资金流转路径为谢祖华的母亲将上述借款通过公司供应商深圳市富贵松科技有限公司(以下简称“富贵松”)的参股股东杨海源转给周金梅母亲、黄丹父亲,后者再转给周金梅、黄丹。

值得关注的是,公司在《内核会议纪要及意见》中,更改周金梅、黄丹向实控人借款认购其持有的立鸿合伙股权资金流转路线的表述,删除“实控人借款是经供应商股东账户走账”。

保荐人解释称,出于还原事实真相的考虑。由于杨海源是谢祖华的表哥,设立富贵松的目的是为了围绕公司经营上游产业相关业务,谢祖华通过杨海源转账至周金梅、黄丹主要是基于双方的亲戚关系,对杨海源的信任,而非因为杨海源是供应商股东的身份。

以上内容在现场督导后公司第三次反馈回复才对应补充至招股说明书,在此前两次反馈回复均简单带过。

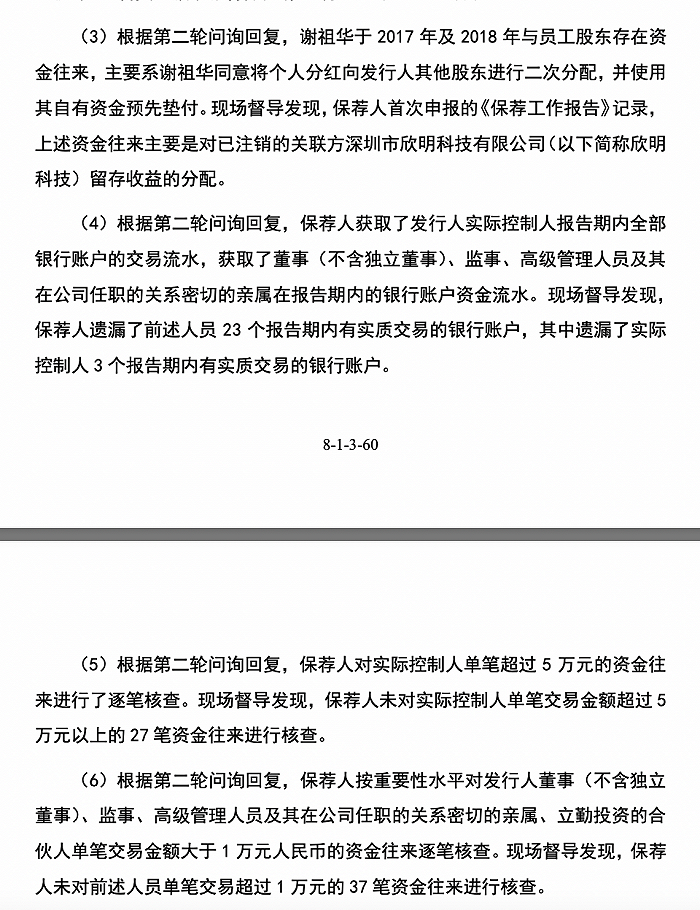

而“关于现金分红和资金流水核查”的相关问题更是抽丝剥茧。

在第2轮问询中,保荐工作报告显示,“部分销售人员与行政人员存在报销流水往来、实控人与多名个人存在资金往来,上述事项未在招股说明书中披露。招股说明书披露,报告期内,发行人现金分红金额分别为1241万元、900万元、10000万元和1600万元。保荐工作报告显示,2017年和2018年发行人存在股东分红金额与持股比例不一致的情形。”

而第3轮问询中,现场督导发现保荐机构对于资金核查仍不到位,具体如下:

但即便到了第4次问询,监管层对资金核查结果仍然不满意,仍继续发问,具体如下:

截至第5轮问询,仍然围绕公司的股权权属问题展开,要求逐一详细说明刘志春、王瑞春等员工入股的具体资金流转情况,并逐一说明该等资金流转安排及分红款流转安排的必要性和合理性;结合复杂的入股资金流转安排及分红款流转安排,逐一说明是否取得充分证据论证相关主体之间不存在股份代持或其他利益安排。

此外,公司还被要求说明发行人员工股东所得分红返还谢祖华的原因及合理性,是否有相关的协议或者会议记录等辅助证据,分红返还是否属于偶发情形,是否存在纠纷或潜在纠纷;谢祖华与员工股东之间是否对将来的股权分红款存在特殊协定。

高度依赖外销

据招股书,2019年-2021年(报告期内),民爆光电的营业收入分别为10.82亿元、10.59亿元、14.97亿元,净利润分别为2亿元、1.74亿元、1.68亿元,近三年营收增长的同时净利润却在下滑。

民爆光电高度依赖外销,报告期内境外业务占比分别为94.94%、95.94%以及95.51%,其中欧洲占比在45%上下浮动。

值得注意是,报告期内公司享受的出口退税金额分别为8074.55万元、7799.95万元和1.32亿元,扣除所得税后占当期净利润的比例分别为34.42%、38.21%和67.06%。

外销企业尤为关注汇率波动带来的风险。

2020年、2021年,人民币兑美元整体大幅升值,由于民爆光电境外销售主要以美元结算,公司的汇兑损失分别达1206.56万元、656.55万元,而2019年则收益390.34万元。

汇率变动对毛利率的影响也不容忽视,其最主要的表现对于销售价格的影响。报告期内,民爆光电的主营业务毛利率分别为37.51%、34.11%和28.19%,2021年下降5.92个百分点,主要受汇率波动影响约4.23个百分点以及原材料价格上涨影响约1.47个百分点。

另外,以销售模式划分,民爆光电报告期内99%以上收入来自于ODM贴牌,为境外中小品牌商和工程商客户提供定制产品,同时公司加大备货力度,2021年末存货账面价值2.73亿元,占流动资产的比例为24.71%。

从募投项目来看,此次公司拟募资11.02亿元,其中5.9亿元用于LED照明灯具自动化扩产项目、3.12亿元用于总部大楼及研发中心建设项目,剩余2亿元用于补充流动资金。

前次IPO,公司拟募资12.04亿元,其中7.62亿元用于LED照明灯具自动化扩产项目、1.35亿元用于民爆光电研发中心建设项目,剩余3.08亿元用于补充流动资金。

不难看出,两次募资用途主要是补流差异金1亿元,公司真的缺钱吗?

2020年、2021年,民爆光电的资产负债率分别为20.40%、30.43%,但近两年公司并无外债压力。

同时,公司账面资金也十分宽裕。截至2021年底,公司货币资金为1.1亿元,并且还有闲钱买理财产品,2021年交易性金融资产余额为4.53亿元。

此外,报告期内民爆光电还大手笔分红,其中2019年4月分红1亿元,彼时实控人谢祖华直接持股51.92%,个人收益超5000余万元,且还未计入其在员工持股平台的分红,2020年、2021年公司各分红1600万元、3399.05万元。

仍存对赌上市压力

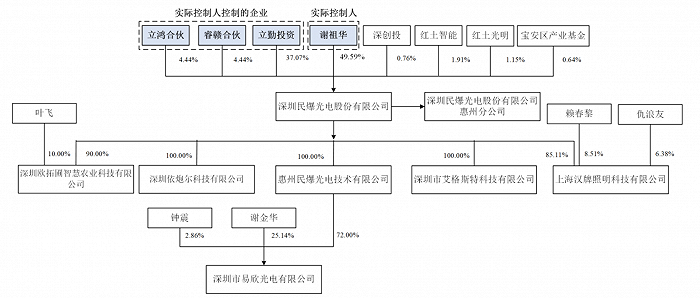

民爆光电股权高度集中。IPO前,公司的控股股东、实际控制人为谢祖华,其直接持股49.59%,通过立勤投资、睿赣合伙、立鸿合伙分别间接控制民爆光电37.07%、4.44%和4.44%的股权,因此谢祖华合计控制95.54%的股权。

2019年10月,民爆光电引进深创投、红土智能、红土光明以及宝安区产业基金4名外部投资者,实控人分别于当月15日与前3名,17日与最后1名签署《关于深圳民爆光电股份有限公司增资合同书之补充协议》(以下简称《补充协议》),投资方享有“业绩承诺”、“股份回购”等特殊权利。

其中业绩承诺系谢祖华承诺2019年民爆光电的净利润不低于16150万元,公司业绩达标;而股份回购的条件为,截至2023年12月31日,民爆光电仍未实现在中国境内公开发行股票并在沪深证券交易所上市。

即便民爆光电一战告败,投资人也愿意再给一次机会,谢祖华与投资方又于2022年3月10日签署《增资合同书之补充协议三》(以下简称《补充协议三》),仍是关于上市对赌的内容。

经界面新闻记者粗略计算,谢祖华最少需要花7934.5万元进行回购。需要说明的是,该价格仅是4名股东的入股资金不含利息,系因招股书并未披露具体的回购计价方式。

评论