文|清流工作室 韩江雪

编辑|赵妍

5月20日晚间,上市公司香雪制药(300147.SZ)同时发布了两则利空消息,一则是子公司因发布虚假广告被处罚,另一则是控股股东广州市昆仑投资有限公司(下称“昆仑投资”)所持有公司的部分股份被司法冻结。

实际上,香雪制药近几年来一直利空不断,先是2020年因隐瞒担保事项被交易所通报批评,2021年又曝出大股东及关联方违规占用公司资金5.31亿元,紧接着2021年突然陷入巨额亏损,亏损金额高达6.88亿。

清流工作室在梳理香雪制药上市以来的发展脉络后发现,这家公司以2016年为界,发展态势泾渭分明。

香雪制药主打产品是抗病毒口服液,2010年上市,一直到2015年,公司经营业绩平稳增长,资产状况较好。2016年之后形势急转直下,盈利能力开始大幅下挫,当年在营收同比增长将近三成的情况下,扣非后净利润下降将近90%。而2017年至2021年这五年里,仅2020年扣非后利润为正,其他年份扣非后利润全部亏损。

之所以出现这种情况,一个关键因素是自2016年开始公司金融负债急剧飙升,导致财务费用大幅上升,吞噬了公司营业利润。

而香雪制药金融负债的急剧飙升,与一桩匪夷所思的并购案有关。这桩历时数年、反复易手的资产并购,就像一个资金黑洞,吞噬了公司大量资金。而这桩并购案的过程之曲折离奇,更是令人叹为观止。

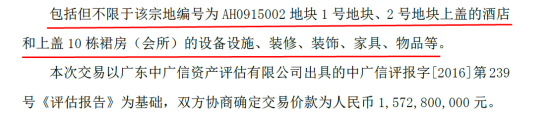

一桩离奇的并购

2016年5月24日,一直主营中药的香雪制药发布了一则资产收购公告称,公司拟收购广东启德酒店有限公司(以下简称“启德公司”)名下位于广州生物岛环岛A线以北AH0915002地块1号、2号土地使用权与上盖建筑及其配套物业、工程、设备设施,添附的设备设施、装修、装饰、家具、物品等整体资产(下称“生物岛项目”),交易对价15.73亿元,收购方式为现金收购。

这桩并购案的离奇之处表现在多个方面。首先,生物岛项目是一个烂尾项目。2011年4月,启德公司在广州市萝岗区生物岛(也叫“官洲岛”)购置了一块5.01公顷的土地,并在这里建一座五星级酒店及相关配套设施,项目原计划2011年10月开工,2013年4月完工。

由于启德公司资金链问题,项目直到2016年仍未完工,变成了烂尾项目。此时的交易对手方启德公司已经面临破产风险(实际于2022年1月破产),并购标的“生物岛项目”已经被法院于2016年轮候查封,期限为3年。所以相关资产的产权能否过户都是个问题。

其次,香雪制药是一家医药公司,突然要花重金购买一个烂尾酒店,多少显得有点唐突。

再次,香雪制药当时根本不具备这样的资金实力。截止到2016年3月底,公司账面上货币资金余额仅为6.3亿,况且当时公司还有一笔5亿元的公司债券将于2017年到期,所以公司资金链本身处于就处于比较紧张的状态。在这种状况下要花15.73亿现金买一个跟自身主业完全不搭边的烂尾项目,显得格外离奇。

最后,这个“生物岛项目”的价值评估极为笼统,在评估报告里仅有一个总金额,评估价值为16.43亿,但是没有任何资产明细,比如土地价值、建筑工程价值、设备价值等等,统统没有,连这些资产的账面价值是多少,评估过程有无增值减值,也没有披露。

对于资金并不宽裕的香雪制药来说,斥资15.73亿元购买一个这样的烂尾项目,其并购动机难以揣测,但带来的财务后果是显而易见的,2015年末,香雪制药账面上的短期借款、长期借款余额分别为0.42亿、0元,2016年末已飙升至10.95亿、7.54亿。随之而来的,是公司财务费用的疯狂飙升以及盈利能力的快速下降。

然而,这个故事并没有就此结束,而只是刚刚拉开序幕。

会计魔术和评估魔术

生物岛项目完成并购不久,2017年5月,香雪制药急忙成立了一家新的子公司——广州协和精准医疗有限公司(下称“精准医疗”),然后将刚收购的“生物岛项目”一分为二,将其中2号地块及附着物(即2号地块及相关酒店资产)划转至精准医疗公司。该资产2017年11月30日账面价值14.86亿元。

2017年12月,香雪制药以16.20亿将精准医疗100%股权卖给了控股股东昆仑投资。通过这笔交易,公司当年喜提投资收益1.34亿元。凭借这笔收益,公司当年实现盈利0.66亿,而扣除非经常性损益后,公司当年亏损1.52亿。

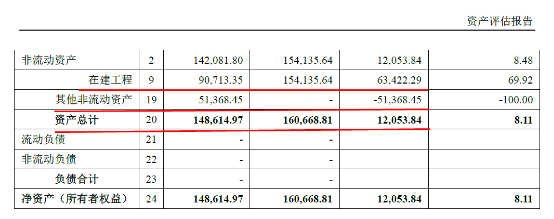

这笔投资收益的核心在于资产评估增值,资产账面价值14.86亿,评估价值16.07亿,评估增值1.21亿。那么这个评估增值是怎么来的?到底什么资产增值了?

资料来源:公司公告

评估报告显示,二号地块在建工程账面价值9.07亿,评估价值15.41亿,评估增值6.34亿,而其他非流动资产(土地使用权)账面价值5.14亿,评估价值为0,评估减值5.13亿,两者合计增值1.21亿。

这个评估报告充满了黑色幽默,5.14亿的土地使用权居然没有评估价值,而在建工程竟然评估增值了6.34亿,这样的数据是怎么评估出来的?那么这1.21亿的评估增值到底来自在建工程还是土地使用权?这是一个谜。

另一个谜题是,二号地块及附着物账面价值14.86亿,这个数据是怎么弄出来的?

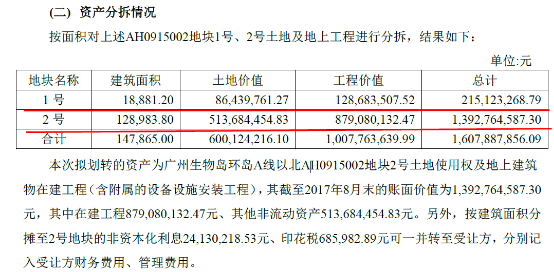

根据会计师事务所的专项审计报告,1号、2号地块土地及地上工程账面价值(2017年8月31日)是这样拆分的:

资料来源:公司公告

数据显示,其中1号地块土地价值0.86亿,二号地块土地价值5.14亿,合计6亿。而公开信息显示,启德公司2011年的拿地价格仅为1.05亿元,从1.05亿到6亿,中间增值了将近5亿,这5亿增值是如何来的呢?

来源:中国土地市场网(自然资源部不动产登记中心主办)

此外,1号地块和2号地块原本是一块地,面积为5.01公顷,也就是5.01万平米,后来根据用途人为划分为1号、2号地块。根据评估报告,其中1号地块面积为2.26万平方米,用于建裙房(根据香雪制药2020年年报问询函回复,实际为商业别墅),二号地块2.75万平方米,用于建酒店。

这两块土地的面积差异不大,占总面积的比例分别为45.11%、54.89%。但是两者的账面价值差异巨大,保留的1号地块账面价值0.86亿,占总价值比例仅为14.4%,而出售的2号地块账面价值5.14亿,占总面积价值比例高达85.6%,这样的价值划分明显存在偏颇。

当然,这样的价值划分对香雪制药而言是占了大便宜,反正接盘的是公司控股股东,这次资产出售不仅评估增值了1.21亿,控股股东昆仑投资还在评估价值基础上加价约0.13亿,香雪制药不仅回笼了一大笔资金,而且喜提1.34亿投资收益,一箭N雕,堪称人生大赢家。

但是,大股东的羊毛,是这么好薅的吗?

俗话说,老虎屁股摸不得,更何况是薅大股东的羊毛。所以接下来,精彩继续。

前度刘郎今又来

按理来说,香雪制药出售资产回笼了一大笔资金,公司的资金压力应该大大缓解。但是实际上,公司的金融负债并没有随着这次资产出售而明显下降,相反,公司的短期贷款继续飙升,从17年末的16.49亿上升至2020年末的28.81亿。

2019年,香雪制药的年报被审计机构立信会计师事务所出具了“保留意见”,其中一个原因是“2019年7月至12月期间,香雪制药控股股东昆仑投资与香雪制药发生多笔大额资金往来,累计发生额达7.24亿元,期末余额为零。香雪制药未按规定就上述关联方交易履行必要的审批程序和披露义务。会计师事务所实施审计程序后,仍无法确定香雪制药2019 年度关联方资金往来披露是否完整。”

为何出售了资产但是金融负债没有下降,原来部分资金被控股股东占用了。2020年,香雪制药将审计机构从立信换成大华,但是,大股东占用公司资金的问题并没有解决。

根据公司对交易所2020年年报问询函的回复,大股东昆仑投资2020年累计占用公司资金12.62亿,累计归还6.36亿,尚未归还资金余额6.49亿。

大股东占用了公司这么多资金,那怎么解决这个问题呢?

2021年3月,香雪制药公告称,公司将向控股股东昆仑投资重新购回广州协和精准医疗有限公司100%的股权,回购的价格是15亿。

精准医疗没有业务收入,它所有的资产就是那个烂尾酒店,香雪制药2017年将其以16.2亿元的价格卖给大股东昆仑投资,现在15亿买回来,这样一看,公司岂不是又净赚1.2亿?

账当然不是这样算的,这次交易香雪制药除了要支付给大股东15亿对价外,还需承担精准医疗背负的9.29亿负债,这些负债的债权人,就是香雪制药控股股东昆仑投资,也就是说,实际上香雪制药需向大股东昆仑投资支付24.29亿元!

香雪制药2017年出售资产时,这还是一块干净的资产,没有任何负债,现在买回来却多了9.29亿负债,那么这9.29亿花到哪里去了?

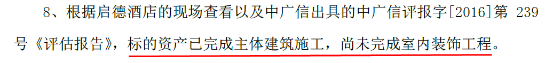

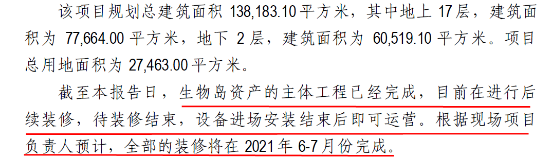

根据香雪制药2016年的资产收购报告,当初从启德公司收购过来时,2号地块的酒店及1号地块的商业别墅都已完成主体工程建设,电梯已经安装完毕,甚至还有部分装修、装饰、家具、物品,仅室内装饰工程未完成:

资料来源:公司公告

资料来源:公司公告

也就是说,香雪制药2016年收购之后,只需要完成室内装修就可以营业了,而公司在2017年对这个“生物岛项目”共投入了1.32亿元,主要就是用于2号地块的酒店项目。

而大股东收购这个酒店之后,花了9.29亿元,历时3年多,竟然还没有装修完:

资料来源:公司公告

这个酒店共17层,建筑面积7.77万平米(16年评估报告是6.85万平,共18层),共300间客房。即使不算香雪制药16年收购后的投入,光大股东持有期间就花了9.29亿,对应的装修单价为1.2万元/平,分摊到每间客房的装修单价超过300万。

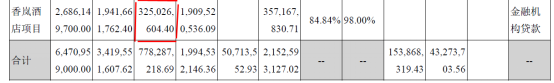

更离谱的是,即使花了9.29亿,装修还没结束,预计“全部的装修将在2021年6-7月份完成”而香雪制药2021年3月收购后,当年在该项目又投入了3.25亿!

资料来源:2021年年报

这个酒店自香雪制药2016年5月收购以来,到2021年末,历时超过5年,装修资金投入超过12亿元(不包括17年投入),竟然仍未完全完工,它就像是一个资金黑洞,源源不断地吸入香雪制药的资金,而这些资金到底最终流向了何方,值得怀疑。

结语

香雪制药自2016年收购“生物岛项目”以来,这个项目就像一个资金黑洞一般,吞噬了公司巨额资金,而在反复易手的过程中,该项目(主要是酒店资产)像一个气球一般被越吹越大,而评估过程极不透明,尤其是超12亿的装修款,堪称离奇。

而这个项目直接导致公司金融负债不断飙升,截止到2022年一季度末,公司账面货币资金余额仅3.57亿元,而短期贷款和长期贷款(含一年内到期)余额分别高达25.21亿、9.58亿,另外还有其他应付款25.76亿,主要包括二号地块项目股权转让款、借款及往来款。公司债务风险之高,已经不言而喻。

评论