文|异观财经 黑绳天谴冥王

5月23日美股盘后,实时互动云服务商声网Agora(NASDAQ:API)发布了2022年第一季度财务业绩报告。财报显示,公司营收和客户数量均保持增长,但依旧未能打破亏损魔咒,连续七个季度亏损,亏损有扩大的趋势。

截至异观财经发稿前,声网的总市值为7.76亿美元,行业巨头Twilio的总市值和营收规模均是声网20倍之多,万亿规模的云通讯市场,越来越多的巨头涌入,“全球实时互动云第一股”的声网在与巨头的竞争中,胜算有多大?

声网2022Q1交了一份怎样的案卷?

首先,营收规模保持增长,但增速呈现断崖式下滑。

从财报披露的数据看,声网季度营收规模保持增长,但增速有所放缓。财报显示,2022年Q1声网实现了3859万美元的总营收,同比减少4%。这是声网上市以来首次录得季度营收同比负增长。

值得提醒的是,此前在线教育客户是声网最大客户,随着“双减”政策落地,K12在线教育平台几乎全灭,对依赖教育平台客户的声网营收造成重点影响。

此前在线教育行业客户可以说是声网头部大客户,然而受到监管政策的影响,2021年K12在线教育行业遭遇重创,也势必导致声网部分教育客户的流失。为了应对双减的政策对其影响,素质教育声网也在不断拓宽教育场景,随着政策的引导,素质教育迎来利好发展,职业教育市场规模逐年递增,各企业纷纷布局素质教育赛道,布局这一万亿市场赛道,声网也推出了在线素质教育解决方案,布局在线素质教育,能否助其营收实现高增长,还有待观察。

为了降低对头部客户的依赖,声网在不断拓展新的行业应用场景,出海、布局元宇宙。官网显示,声网API已经赋能社交直播、教育、游戏电竞、IoT、AR/VR、金融、保险、医疗、企业协作等20余行业赛道,200多种场景。目前,声网的全球化业务服务已覆盖中东、东南亚、北美、拉丁美洲、日韩等区域的全球200多个国家和地区。

其次,客户保持增长,活跃用户增速放缓。

声网营收规模稳健增长背后,主要受益于客户规模的增长,以及各行业应用场景的快速增长。公开资料信息显示,声网基于实时互动场景的“RTE万象图谱”,覆盖教育、泛娱乐、IoT、金融、医疗、企业协作、数字政府、智慧城市等20多个行业赛道,200多个场景。

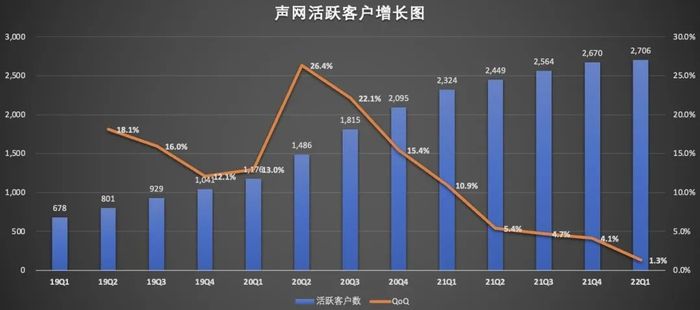

数据显示,截至2022年3月底,声网全球注册应用超43.9万,全球活跃客户数量达2706个,上年同期为2095个,同比增长16.4%,较上一季度的2564个,环比增长1.3%。与之前几个季度相比,声网月活用户增速亦呈现持续放缓的趋势。

最后,那破的亏损魔咒,连续7个季度亏损,有扩大的趋势。

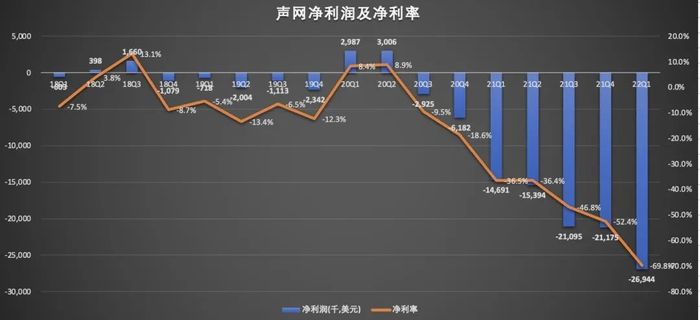

一直以来,声网被诟病的就是其盈利能力。财报显示,2022年一季度,声网净亏2694万美元,已经连续7个季度亏损,净亏损率从上年同期的36.5%扩大至本季度的69.8%。

亏损背后与高额的费用支出有着很大的关系。作为技术属性的公司,为加固企业技术护城河,需要持续加大研发投入,以确保满足和提升客户服务体验。财报显示,2022年第一季度,声网研发费用为3103万美元,同比增长23.1%,研发费用率从上年同期的62.7%,上升至80.4%;本季度营销费用同比增长58.6%至1386万美元,营销费用率从上年同期的21.7%,上升至本季度的35.9%。

目前看来,声网现金流还算稳定、充足。财报显示,截至2022年3月31日,声网现金、现金等价物及短期投资为7.18亿美元。

夹缝求生的声网还有想象力吗?

判决一家公司是否值得投资,一方面要看其所在赛道的市场空间有多大?竞争生态如何?以及公司的盈利能力如何?

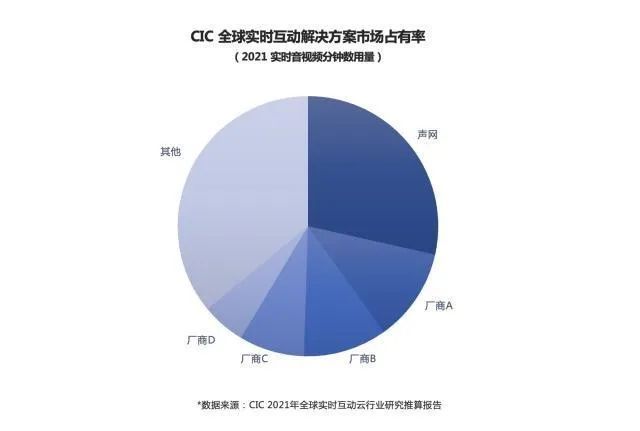

首先,如果从实时互动云垂直赛道看,声网目前依旧占据市场份额第一的位置。

根据独立第三方行业研究与分析机构CIC灼识咨询发布的《2021年全球实时互动云(RTE-PaaS)行业研究报告》(以下简称“报告”)显示,声网继续蝉联全球实时互动解决方案市场份额第一,根据2021年实时互动解决方案支持的实时互动音视频分钟数及年度营收两个指标计算,声网的全球市场占有率均遥遥领先其他服务商。

其次,面临腾讯、阿里巴巴、Zoom、Twilio等巨头的竞争围剿。

从商业模式看,声网是希望建立一个实时互动云生态平台,通过打通上下游,与更多第三方技术服务供应商一起提供全体系的开发者服务生态,这点也是声网与其他互联网巨头的不同之处,也可以说是声网的优势所在。

即便如此,声网也不能忽视巨头们带来的竞争压力。在此前的招股书中,声网就将腾讯云、阿里云、TokBox、美国的Twilio列为竞争对手,同时Zoom等视频会议厂商,这些巨头无论是在技术研发能力,还是资金实力、资本运作能力,都比声网更具备优势,因此声网未来营收增长和盈利都将面临重大阻力。

Zoom与声网同一天发布了最新财报,Zoom一季度利润超预期,并上调了全年预期。财报显示,Zoom第一季度总营收为10.738亿美元,与去年同期的9.562亿美元相比增长12%,略微超出分析师预期。

去年11月中旬,腾讯发布“腾讯云视立方”音视频终端引擎。在底层技术上,腾讯云视立方的快直播解决方案,延迟低至800毫秒;在清晰度上,“腾讯明眸极速高清解决方案”能够在相同的码率下,提升30%以上的清晰度,而且在相同的清晰度下,则能有效降低45%的带宽消耗;阿里云构建的GRTN(全球实时传输网),能够最大程度地降低直播的端到端的延时。

最后,亏损是云通讯行业难题,影响声网业绩和盈利的因素有哪些?

综合Twilio、声网、容联云的业绩看,云通讯行业的盈利问题一直难解。

财报显示,Twilio在2022年第一季度营收8.75亿美元,2021年同期为5.9亿美元,同比增长48%;归属股东净亏损为2.22亿美元,2021年同期为2.07亿美元;归属股东每股摊薄后亏损为1.23美元,2021年同期为1.24美元。从营收规模、营收同比以及总市值来看,Twilio都远超声网,亏损也同样远超声网。

5月20日,容联云(RAAS.US)宣布收到纳斯达克上市资格部门于2022年5月18日发出的警示函,称容联云不符合纳斯达克上市规则,因为该公司尚未提交截至2021年12月31日财年的年度报告(20-F)。纳斯达克上市规则5250(c)(1)要求纳斯达克上市公司及时提交所有定期报告。

根据此前的容联云公布的2021年Q3财报显示,容联云也处于亏损的泥沼。2021年第三季度净亏损达到1.122亿元,较2020年第三季度9390万元的净亏损有所扩大。

作为行业巨头的Twilio也处在亏损和股价下行的境地,体量更小的声网处境显然更不乐观。

影响声网业绩和盈利的因素主要有:

1、其技术、产品能否持续保持领先。想要是保持市场领先地位,那么长期的研发支出和品牌推广需要的营销费用短期内很难压缩,高额的费用支出会压缩盈利空间,亏损的状况短期内无法得到改善;

2、其收入主要是向开发人员收费,因此新客户获取和扩大现有客户的使用情况对其业绩影响较大,目前新用户增速持续放缓,值得关注。

声网出海需要面临谷歌、Zoom和Twilio等巨头的竞争压力。在国内,互联网巨头们的云计算能力也非常不错,此前在公共卫生事件的推动下,云视频、在线会议等信息传播形式取得快速发展,巨头们正凭借各种云计算技术入局云通讯服务赛道,声网早晚要面临与互联网巨头们的正面竞争。

无论是国内,还是国外,与声网竞争的巨头们,无论是品牌影响力、还是资金实力,都胜过声网,遭遇巨头围堵的声网,在万亿规模云通讯行业中胜算几何?

评论