记者|马悦然

实习记者|田然

182mm和210mm,这是近年来光伏行业最常提及和容易引起争论的数字。

它们分别代表正方形单晶硅片的边长。根据主推的硅片尺寸不同,光伏市场上形成了两大阵营。

主推边长182mm(下称182)的企业,被业内称为182阵营,代表企业包括隆基绿能(601012.SH)、晶科能源(688223.SH)、晶澳科技(002459.SZ)等。

主推边长为210mm(下称210)的企业,则被称为210阵营,成员包括中环股份(002129.SZ)、天合光能(688599.SH)、东方日升(300118.SZ)等。

隆基绿能和中环股份分别是全球前两大硅片生产商,同时也是这两大尺寸阵营里的领头羊。

182和210都属于大尺寸硅片。一般而言,硅片尺寸增大,可提升单位光伏组件的功率水平,节约基础配套设施成本,降低电站投资,但同时也会增加一定重量,降低电池端的碎片率和良品率。

何种尺寸才是未来硅片的最佳选择?近两年争论从未停止。

今年3月22日,天合光能发布《600W+超高功率组件分布式应用白皮书》,认可210高功率组件的商业价值。

仅一天后,隆基绿能发布《“隆基182组件”与“超大电流组件”的发电性能实证对比研究》白皮书,得出182组件是可以实现最低度电成本的产品的结论。

随着光伏行业的发展,硅片环节涌现出众多“新玩家”,给两方竞争也增添了更多不确定性。

182与210,到底那一阵营更具备优势,未来谁将占据主导地位?这或许可从各自阵营企业的年报中窥探一二。

硅片双寡头PK

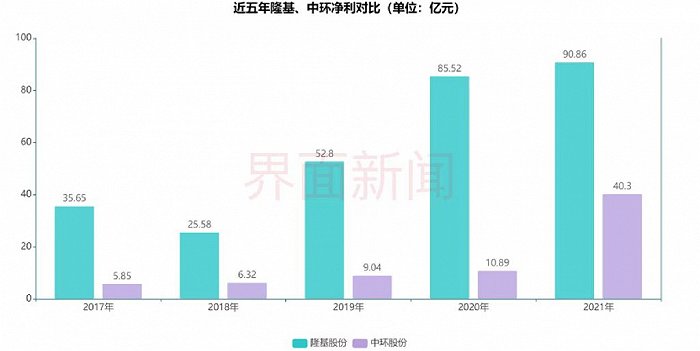

无论是整体营收还是净利规模,隆基绿能都远超中环股份。2018-2020年,隆基的营收均为中环的两倍以上。

隆基绿能为典型的光伏一体化企业,在硅片和组件两个环节均登顶全球。去年该公司硅片营收占比为21%,组件和电池的营收为584.5亿元,占比达72%。

中环股份大部分收入则来源于光伏硅片,去年硅片营收为317.97亿元,占比达77.35%。剩余少部分收入来自半导体硅片及组件、电站等。

但从近五年盈利看,两者的差距正在缩小。

2021年为中环股份完成混改、TCL科技(000100.SZ)入主后的第一年。当年,中环股份盈利达40.3亿元,为隆基的44.4%;净利增速为270.03%,大幅超过隆基绿能。

同期,受制于下游组件的成本压力等原因,隆基绿能的盈利增速仅为6.24%。

从产能上看,2018-2020年,隆基绿能与中环股份的硅片产能差距由3 GW扩大至30 GW。

去年,这一差距缩小至17 GW。中环股份硅片产能为88 GW,隆基绿能为105 GW。

按照今年底的规划产能,中环股份为140 GW,隆基绿能为150 GW,两者将仅剩下10 GW的差距。

就硅片外售量看,中环股份已经超过隆基绿能。去年,隆基绿能实现单晶硅片出货量70.01 GW,其中对外销售33.92 GW,自用36.09 GW。中环股份在业绩交流会上表示,其外售量为52 GW,外售市占率第一。

但中环股份的毛利率仍和隆基绿能存在差距。年报数据显示,隆基绿能的硅片毛利率为27.6%,中环股份为22.7%。

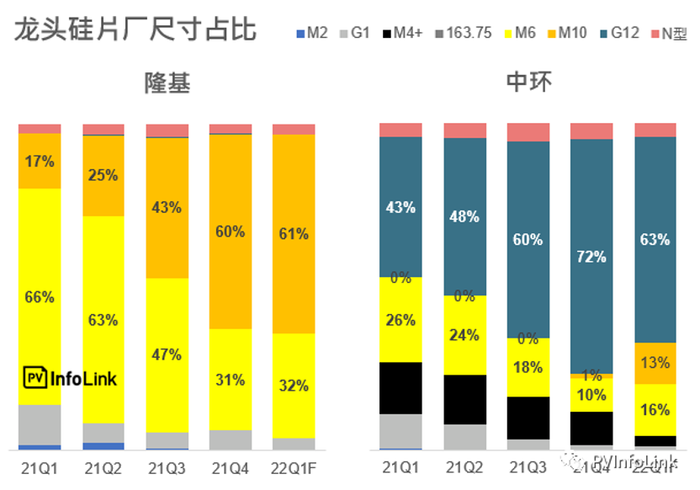

两家公司的大尺寸硅片占比,均已达到主导地位。PV InfoLink统计数据显示,去年四季度及今年一季度,隆基股份的182硅片(即M10硅片)占比均在60%以上,166硅片(即M6硅片)占比约30%。

同期,中环股份210硅片(即G12硅片)占比分别达72%和63%。

除硅片外,隆基绿能的单晶电池产能已达37 GW,组件产能60 GW。今年目标电池年产能60 GW;组件产能85 GW,出货量目标50-60 GW。该公司还在进一步布局BIPV、氢能等产业。

中环股份也在弥补一体化布局不足的弱项。该公司今年与协鑫科技(03800.HK)签订协议,将合作建设颗粒硅产能,向上游延伸。中环股份董事长李东生在年报中表示,今年也将在光伏电池、组件方面争取业务突破。

龙头背后的两大阵营

2020年6月24日,隆基绿能、晶科能源、晶澳科技、阿特斯(CSIQ.US)、潞安太阳能、润阳股份、中宇光伏七家企业成立“M10”联盟并发布联合声明,称“基于大尺寸硅片的高功率组件是近年来行业上下游企业创新的主要方向之一,呼吁建立统一的硅片尺寸标准,即182mm×182mm。

评论