文|天下美商 守仁

一直以来,医美厂商处在医美产业链的上游,医美行业报道在关注医美机构和医美消费者的同时,更应关注处在产业链“金字塔尖”的上游企业。因为占据医美产业链70%以上利润的上游厂商的一举一动势必会反映中国医美的现状和发展趋势。

在中国医美已走到轻医美占主流的新趋势进程时,当各地对医美行业的监管越来越严格时,当疫情已经持续近3年时,天下美商通过对业内人士采访了解到,大部分医美上游厂商由于行业技术壁垒高,受到疫情冲击较小,同时都对中国医美市场长期看好,均在耐心等待疫情之后的医美消费反弹。

行业增速放缓,但仍有独角兽发新品

沙利文数据显示,受疫情影响,预计中国医美服务行业2020年整体增速将大幅收窄至5.7%,同比2019年下降13%。

疫情期间,医美行业增速放缓,从积极角度看,一是医美行业至少还处于增长期;二是并不代表某些医美赛道品类规模会缩减,相反可能会出现新增长。

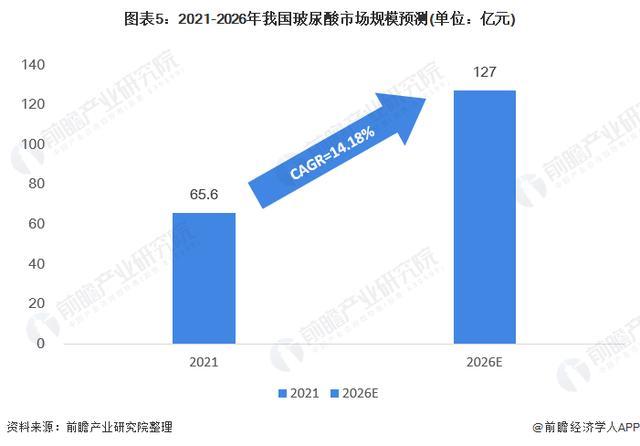

2021-2026年中国玻尿酸市场规模预测(前瞻产业研究院)

目前,玻尿酸和肉毒素占据了轻医美78%的市场份额,其中玻尿酸占比31.7%,前瞻数据研究院显示,预计到2026年中国玻尿酸的市场规模将达到127亿元,年复合增长率约为14.18%。

倒推一下,如果要达到比现在翻一倍的市场规模,除了现有的玻尿酸厂商不断增加下沉渗透率外,必须要有新的玩家进入这片看似已经“红海”的市场才行。

市场空间摆在这,就好比钱就在那儿,但不意味着每个新入局者一伸手就能够到钱。能在市面上已有的60多种玻尿酸产品中脱颖而出,必定有其独特之处。

5月24日晚,新氧宣布成为爱拉丝提中国境内独家总代理。

“尽管市面上已有60多种玻尿酸品牌了,其实中国相比发达国家的玻尿酸种类还是少的,随着产业越来越成熟,未来玻尿酸会有自己的细分赛道,爱拉丝提是一款会在玻尿酸塑型赛道上具备竞争力的产品”。天下美商第一时间联系了新氧供应链营销部总经理、爱拉丝提玻尿酸中国境内独家总代理金善花女士。

据了解,爱拉丝提是一款一次注射能达到10-12个月维持效果,9个月补充注射可维持18个月效果的玻尿酸产品。据业内人士透露,其安全性、塑型效果、抗移位和抗变形能力已经超越了价格超万元的高端玻尿酸品牌,而预计的终端市场价格在4000余元。

这样的塑型效果搭配性价比的价格定位,让爱拉丝提极有机会成为中国玻尿酸中高端市场里的独角兽。

国产医美设备可弯道超车?

国内大多数的大型医美设备均是国外产品,主要向以色列飞顿(Alma)、美国赛诺秀(Cynosure)、美国科医人(Lumenis)、欧洲之星(Fotona)等医美上游设备厂商进口。

相关数据显示,这些进口医美设备占据我国激光医疗及美容设备行业80%的中高端市场,国产医美光电设备市场占比不到20%。

但突如其来的疫情导致部分医美设备物流运输受阻、人力生产成本增高、零部件供给不齐全,直接的后果就是市场供给量变小,这空出来的部分市场空间国产医美设备有无平替的可能?

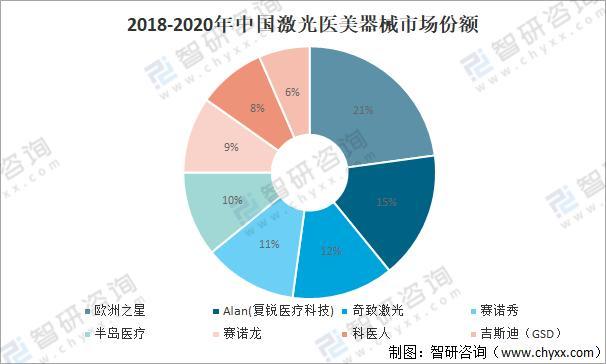

2018-2020年中国激光医美器械市场份额(智研咨询)

事实上,近几年来以奇致激光、半岛医疗等为代表的国产设备厂商一直在抢占市场份额。

“尽管有疫情冲击,但截止到目前市面上已有700多家机构在使用奇致CC激光蛋白光,说明客户对国产激光设备也逐步认可。”武汉奇致激光技术股份有限公司董事长、总经理彭国红对记者说。但问到是否有可能填补进口设备市场空出来的市场空间时,彭国红认为:“不一定,但国产医美设备技术研发的进步,缩小和进口设备的差距,是有可能的”。

经记者调研发现,求美者平时去医美机构会觉得进口设备比国产设备多,但这可能是一种“假象”。

这主要是两方面原因造成:一是据《2020年中国医疗美容行业的洞察白皮书》数据显示,市场上超90%医疗美容设备都是假货,求美者没有识别能力,看到的极有可能是假货、水货;二是头部的进口设备厂商联合医美机构有比较成熟的宣传方法、培训体系,抢先占领了求美者心智。

但不可否认的是,国产医美设备有些已具备不同层级的产业自主研发能力。这次接受采访的武汉奇致激光已拥有独立、完整的研发、生产、采购、销售体系和成熟的商业模式,获得 24 项医疗器械产品注册证,数量领先同行业,取得 44 项专利(其中美国专利1项),获得ISO9001及ISO13485质量体系认证、部分产品还通过了欧盟CE认证。

国产医美设备的品质和进口医美设备的差距正在逐渐变小。

疫情之后,医美反弹势不可挡

2020年受疫情影响,医美行业发展受到波动和影响,但从2021年至今,医美市场相已逐步回暖,更有机构预测2023年医美用户达2548.3万人。根据艾瑞咨询预测数据,预计到2023年,中国医美市场规模将增加到3115亿元,是2019年市场规模的1.76倍。

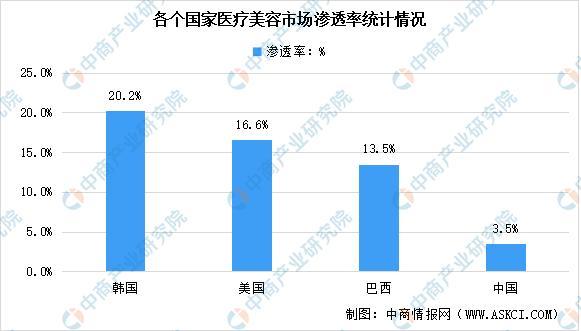

Frost&Sullivan、中商产业研究院整理

目前中国医美市场渗透率远低于发达国家,但渗透率增长速度处于国际中上水平。2019年,韩国、美国、巴西这前三大医美大国的医美渗透率分别为20.2%、16.6%、13.5%,而中国的医美渗透率仅为3.5%,至少还有3倍-5倍的增长空间。

对于医美赛道未来的发展,江苏吴中副总裁、吴中美学首席战略官CSO张帅鑫接受天下美商采访时表示:“医美行业本质是蓬勃发展的,要不然不会在疫情之下,大部分上游厂商依然还保持着相对不错的增速。如果没有这个大的行业环境背景,那任何上游厂商都做不到这一点。”

这一看法也得到了头部医美激光设备厂商的认同。“我们相信疫情是暂时的,医美消费在疫情之后一定会出现反弹,作为头部激光设备厂商,我们会耐心等待,苦练内功,为疫情后的反弹流量做好充分准备。”科医人激光科技公司中国区副总裁及美容事业部总经理陈卫东先生表示。

从行业发展逻辑看,四环医药控股集团副行政总裁、首席投资官缪瑰丽认为,

“人们对美的追求、对年轻化的追求是不会因为疫情消失的,医美市场的潜力是巨大的。这也是为什么投资者这么看好医美赛道的重要原因”。

经过采访,记者发现,相对于医美机构,医美上游厂商受疫情影响相对较小,大部分保持乐观态度,均在耐心等待疫情之后的医美消费反弹。

这其中的原因包括——

一是医美上游厂商玩家较少。医美概念股上市企业也就30家左右。一个行业能赚到钱,有时候就是因为竞争对手少。比如占据轻医美赛道40%的肉毒素截止到发稿前,国内合规的也就4家,和发达国家肉毒素竞争格局比,竞争远未到白热化。

NMPA注册申请流程严格

二是行业壁垒较高。这个壁垒一是技术壁垒,像华熙生物微生物发酵法在行业内独一无二;二是拿证壁垒,玻尿酸的拿证刚性审批周期平均3-4年,而肉毒素刚性审批周期平均达8年。

这也从侧面印证最受资本市场关注的医美标的需具备“高技术门槛”等特征。

以上两点间接导致商业竞争中的“先发优势”在医美厂商身上展现得淋漓尽致,甚至有商业分析师认为,如果某个领域别人已确立先发优势,追赶是徒劳的。

正是这种“先发优势”让这些医美上游厂商在疫情前已积攒充足的现金流,才能抵抗得住“疫情”突发性状况带来的短暂波动,才能在疫情期间耐下性子等待春暖花开的那天,才能收获疫情之后反弹的医美消费流量。

评论