文|红周刊特约 张保良

在结构性增长已成为白酒行业发展的主旋律,行业“长期不缺酒、长期缺好酒”的品质竞争时代迈向纵深。而在白酒行业的投资中,早已形成了茅台和其他的格局。

2021年全年,贵州茅台各项指标均保持两位数增长。2022年1季度,贵州茅台也实现收入322.96亿元,同比增长18.43%;实现归母净利润 172.43亿元左右,同比增长23.58%。净利润增幅也超市场预期。

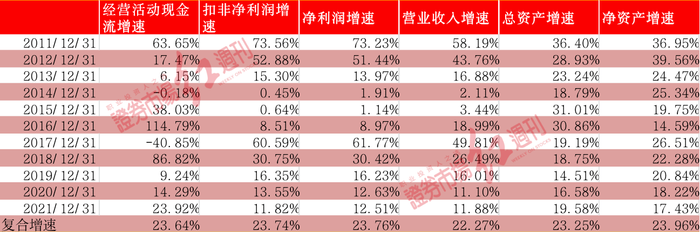

从整体上看贵州茅台的经营现金流增速>净利润增速>收入增速,业务处于上升的良好势头(见表1)。那么透过2021年的贵州茅台年报我们能看到哪些变化呢?

表1 10年来贵州茅台现金流、净利润和收入情况;资料来源:作者整理自上市公司年报

变化一:产品结构——系列酒已经进入发展快车道

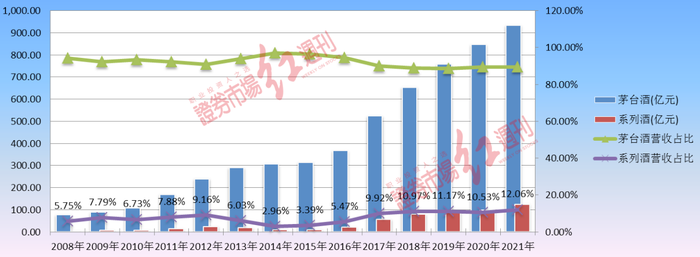

通过对比2008年至2021年的财报发现,系列酒发展正成为分析茅台基本面不可忽视的力量。图1可以看出2015年以来,系列酒的营收占比不断提升,增速非常快。虽然和茅台酒的营收占比相比,还有很大差距,2021年系列酒营业收入已经达到创纪录的125.94亿,这个营业收入数字几乎与2020年山西汾酒的营业收入相当;也与10年前贵州茅台的营业收入相当。而且系列酒的营收增速快于茅台酒营收增速。

图1 茅台酒和系列酒营收情况;资料来源:作者整理自上市公司年报

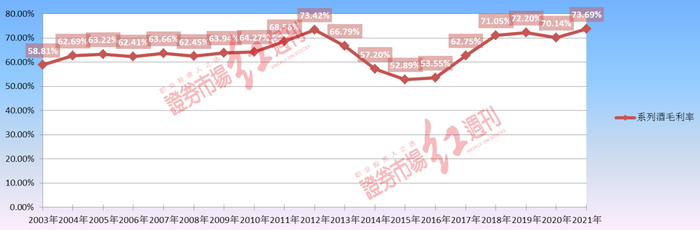

而且从2015年以来明显看到茅台系列酒的毛利率不断提升(见图2),目前已经是历史最高毛利率到达73.69%。这个毛利润率已经和五粮液的整体毛利率相当了,虽然在悄悄变化中,但必须提起重视了。同时注意到,整体上系列酒的变化是量价齐升结合渠道优化,进入发展快车道。

图2 系列酒毛利率的变化;资料来源:个人整理自上市公司年报

变化二:销售渠道——直销渠道在大幅提升

一直以来,茅台的销售渠道都是以经销商的代理销售为主,但这也带来囤货等问题。从2015年年报开始,贵州茅台开始披露销售结构的数据,分别披露直销收入和批发代理收入,这说明茅台的销售渠道已经逐渐在进行调整和变化。

在2015年—2018年的年报中,在经营模式和销售模式中讲:“以扁平化的区域经销为主,辅以公司直销的模式。”在2019年至2021年年报中这样描述销售模式:“公司产品通过直销和批发代理渠道进行销售。直销渠道指自营渠道,批发代理渠道指社会经销商、商超、电商等渠道。”这说明2019年以来,茅台开始进行渠道改革,直销比例在大幅上升(见图3)。

图3 茅台的销售渠道数据;资料来源:作者整理自上市公司年报

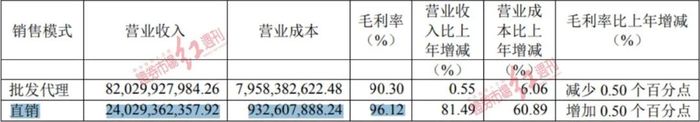

通过一季报的数据投资人可以了解到,直销渠道的毛利润96.12%是高于批发代理的毛利率90.30%(见表2)。

表2 公司批发代理和直销毛利率;资料来源:贵州茅台2021年年报

不断扩大的直销渠道能在销售茅台酒总量不变的情况下继续提升公司利润率,从而提升利润,也就是渠道优化提升的利润率。目前,直销的营业收入增速高达81.49%,而批发代理渠道的营收几乎没有增长,结合茅台2022年一季报,明显看到,直销的占比还在不断提升中。

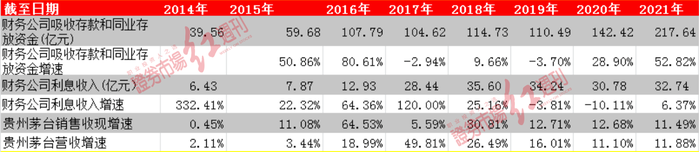

变化三:理财变化——利息收入明显增加

整理贵州茅台的利息收入,看到的明显变化是增加了利息收入,特别是上市公司的银行利息收入体现在财务报表的财务费用(见图4)。

图4 贵州茅台利息收入基本情况;资料来源:作者整理自贵州茅台年报

利息收入有两部分:一部分是营业收入的利息收入,这部分利息收入是贵州茅台的子公司贵州茅台集团财务公司产生的利息收入。由于贵州茅台集团财务公司属于金融公司,所以这部分利息收入列到营业收入。另外一部分是财务费用的利息收入,这个部分是股份公司和其下属子公司的钱产生的利润,要归入到财务费用里。

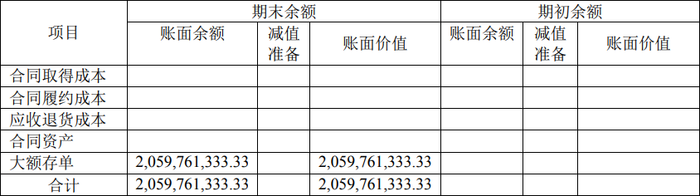

此外,公司还增加了大额存单的理财行为。2020年以前,公司没有这方面的理财行为(见表3)。

表3 非流动资产(单位:元人民币);资料来源:贵州茅台2021年年报

特别是2021年贵州茅台的投资理财活动明显增多是一个很大的变化。根据贵州茅台2021年财报,2021年茅台集团财务公司资产总额为1481.18亿元,负债总额1400.52亿元,所有者权益合计80.66亿元。当年实现利息收入32.74亿元,实现净利润12.04亿元。茅台集团财务的ROE为15%。这也是2021年贵州茅台的一个很大的变化。

表4 贵州茅台集团财务公司吸收存款和同业存放资金增速与收入情况;资料来源:个人整理自贵州茅台年报

以上三点明显的变化体现了2021年茅台利润增长驱动因素。

习酒单独上市对贵州茅台不是最好结果

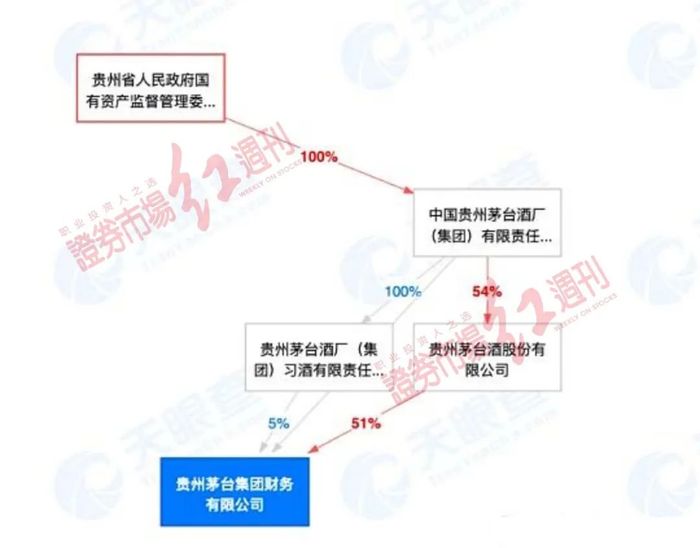

贵州茅台2013年起成立财务公司,2014年开始在年报披露财务公司的收入数据。成立之初的股权结构如下:

图5 贵州茅台初期股权结构;图片来源:天眼查

“吸收存款及同业存放”为各关联方在贵州茅台集团财务有限公司的存款余额及应计利息;“利息支出”为贵州茅台集团财务有限公司向关联方应付的存款利息;“利息收入”为贵州茅台集团财务有限公司向关联方提供贷款业务按照规定收取的利息;“发放贷款及垫款”为贵州茅台集团财务有限公司向关联方提供贷款余额。

前不久,贵州银保监局发布关于贵州茅台集团财务有限公司(以下简称“茅台财务公司”)股权变更以及高管任职的行政许可批复,此次转让之后,财务公司的股权结构为,上市公司茅台股份持有51%,茅台集团持有40%,茅台集团技开公司持有9%。股权变更后,习酒公司不再持有任何茅台集团及其子公司股权。股权变更后,习酒公司不再持有任何茅台集团及其子公司股权。

表5 茅台财务公司股权结构

在1月20日召开的贵州省第十三届人民代表大会第五次会议上,省长李炳军表示,扩大直接融资规模,实施企业上市高质量发展三年行动,2022年力争有5家企业上市。2021年2月27日,贵州省发展和改革委员会提到,培植提升习酒等一批在全国具有较强影响力的骨干企业,加快推动企业上市,培育一批国家级、区域级知名企业。同月28日,习水县代表团在出席遵义市第五届人大五次会议时表示,习水县全力支持和推动习酒上市。

结合到此前多次习酒独立上市的传言,可能习酒上市的进程已经进入实质性阶段,不排除在2022年内习酒完成独立上市的可能。这一事件本身对茅台股份公司来说,不是最好的结果。

原本茅台股份手里就有大把冗余资金,完全可以合并习酒,没有必要再对外融资。同时也解决了同业竞争的问题。习酒2021年营收130亿,基酒年产能4万吨,库存基酒12万吨。基本上与茅台股份的系列酒相当。

根据2020年中国酒业协会的数据,按销售收入统计的市场份额,浓香型占比51%,酱香型占比27%。显然,习酒独立上市,政府和企业的初衷是做大酱香市场份额。未来如果习酒独立上市,还不确定结果是对茅台系列酒的市场形成更多竞争,还是两者做大酱香酒市场,共同抢占浓香酒和其他香型的市场,还需要更多观察。

图6 2021年贵州茅台利润驱动因素;一季度经营现金流的变化不改销售变化

贵州茅台的2020年一季度实现营收323亿元,同比增长18.43%,净利润172.45亿元,同比增长23.58%。而茅台的经营现金流量净额是-68.76亿元(见表6),有些奇怪。

表6 贵州茅台一季度现金流量表情况;资料来源:贵州茅台2022年一季报

分析发现经营现金流量净额变化原因有两项:1项是销售商品、提供劳务收到的现金,2022年一季度销售收现是314亿元,同比去年223亿元,同比增长44%,茅台的销售没有问题,收到是实打实的现金,且大幅增长。2项是客户存款和同业存放款项净增加额,这个是茅台集团财务公司的问题,一季度客户存款和同业存放款减少了98.6亿,而去年同期是增加了9.19亿,导致现金流入减少了。

茅台的经营现金流量净额减少系财务公司的客户存款和同业存放款减少所致,2022年一季度茅台的销售收现表现强劲,经营和茅台酒销售没有什么问题。

(本文已刊发于5月21日《红周刊》,文中观点仅代表作者个人,不代表《红周刊》立场,提及个股仅为举例分析,不做买卖建议。)

评论