文|野马财经资本研究组 缪凌云

盛夏三伏,又到了喝啤酒、吃烧烤的好时节。

去年一年,我国一共消费大约3850万千升啤酒,以330毫升包装计算,即便不排除任何人,将全国14.11亿人(第七次人口普查数据)全部包括在内,还是相当于每人喝掉了77罐,足见啤酒的受欢迎程度。

得益于庞大且稳定的市场,啤酒行业资本化之路十分顺利。华润、百威、青岛、燕京、重庆、珠江等常见的品牌均已完成上市。

其中,华润啤酒(0291.HK)、百威亚太(1876.HK)在港股挂牌,青岛啤酒(600600.SH)、燕京啤酒(000729.SZ)、重庆啤酒(600132.SH)、珠江啤酒(002461.SZ)登陆A股,除了这四家外,A股还有兰州黄河(000929.SZ)、惠泉啤酒(600573.SH)等规模偏小的公司,部分白酒、红酒企业亦有啤酒业务。

多个角度来看,啤酒行业都已经比较成熟,随之而来的便是愈加激烈的竞争。而在整体增长停滞、原材料价格攀升,以及不少KTV、酒吧、餐馆闭店等诸多挑战下,新的增长点该从何处寻找?

行业增长停滞,疫情进一步扰动市场

啤酒在我国每年有着庞大的消费量,但与此同时,行业可以继续挖掘的消费潜力十分有限,已然进入存量博弈阶段。

上图截自浙商证券相关研报

早在2013年,我国啤酒产销量就开始稳居世界第一,不过登顶之后,很快进入下降通道。十二年来,除了2019年、2021年同比回暖之外,产销量规模基本都处于负增长状态。特别是2020年,受疫情影响,原本有所企稳的需求,再度大幅下降。

国家统计局数据,2021年,我国啤酒为3562.4万千升,同比增长5.6%,却依旧低于2019年的3765.2万千升,降幅5.39%。

上图信息整理自各上市公司研报

从上图亦可以看到,除了重庆啤酒取得了7.15%的增长外,其他三家A股主要啤酒企业,2020年营业收入均有所停滞,甚至下降。按营业收入划分,港股华润啤酒、百威亚太及A股青岛啤酒为第一梯队,重庆啤酒、燕京啤酒、珠江啤酒形成第二梯队。

有意思的是,虽然我国人均啤酒消费量已经超过世界平均水平,但与美、德、日、韩以及墨西哥、巴西等国年人均60、70升相比,尚有着一定差距,那为何没有能够继续保持增长势头,反而下降多年呢?

首先,在于消费者习惯的变化以及替代品的增多。

随着我国居民生活水平提高,以及工作节奏的普遍加快,人们对于“健康”二字愈加重视,再加上人口老龄化趋势下,自幼接触了丰富类型饮品的年轻人开始成为消费主力,啤酒、白酒等酒类销量均出现下降。

相比之下,中信证券数据显示,2014至2019年我国以碳酸饮料、瓶装水、果汁为主的软饮行业销售额复合增长率为4.5%。

申港证券还给出了一个更为细致的原因。其研报分析,我国啤酒产量与建筑业有着较强的相关性,在过去,建筑施工行业是啤酒的重要消费场景,曾贡献了大部分啤酒销量,伴随着我国城镇化率由2000年的36.2%逐步提升至2020年的63.89%,建筑、房地产业增速同步下滑,进而对啤酒销量产生了较大影响。

其次,是售价的提升。

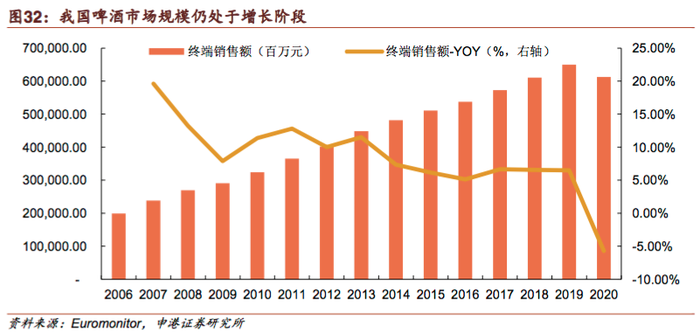

上图截自申港证券相关研报

与产销量不同,除了2020年,我国啤酒市场规模一直处于稳定攀升状态,由2006年的1991亿元一路增长至2019年的6500亿元。2020年虽小幅下滑,但十五年来复合年均增长率依旧高达8.36%。

总量跌、总价升,意味着单价的上扬。事实的确如此,2006年我国每升啤酒平均售价尚不足6元,到2020年已经达到每升14.36元。

再者,疫情影响下,现饮渠道快速萎缩。

两年半前,突如其来的疫情,对很多行业产生了影响,特别是在2020年,不少餐馆、KTV、酒吧等现饮渠道受损严重。这其中,以后两者为主的“夜生活”场景,又是高端啤酒的重要销售路径。东亚前海证券统计,按销量算,2020年啤酒现饮渠道占比由2019年的51.4%下跌至48.0%。

参考这一情况,疫情在上海、北京等多个城市或地区出现反复的2022年,啤酒行业再次面临着巨大压力。

最后,与上述国家相比,中国“吃、喝”文化都更具多样性,人均饮酒天花板有所差异,属于正常现象。且实际上,从全球范围观察,各国啤酒销量也基本到达天花板。

2006年至2020年,全世界啤酒销量复合年均增长率仅为0.65%,日本、美国、德国分别为-2%、-0.45%和-0.98%,我国则为1.51%,已处于较高位置。

存量博弈,品牌创新带来增长新引擎

整体来看,啤酒行业早已触碰到天花板,不过,存量市场中,还是有企业能够找到独特的发展路径,开辟出自己的成长空间。

如第一部分所提A股上市公司中,重庆啤酒营业收入从2017年的37.64亿元,增长至2021年的131.2亿元。排除重组因素,近三年来14.25%的平均增速,依旧高于行业及其他头部公司水平。

究其原因,在于其较为成功的品牌矩阵打造。

在人口结构、生活习惯、其他品类冲击等众多因素影响下,啤酒的消费人群发生了更迭且从某种意义而言,忠诚度出现下降,行业一度比较稳定的品牌格局被打乱。

简单说,很多年轻消费者更愿意尝试新鲜事物,对他们来说,同样可能会习惯喝某一品牌,但如果出现爆款,他们通常愿意进行尝试,从而可能改变喜好。

如此局面下,谁能够快速反应,准确把握住消费者心理,且持续进行品牌创新,谁就能够分得更多的市场份额。

重庆啤酒近年的成功与此不无关系。在“国际高端品牌+本地强势品牌”的战略下,公司针对不同人群的特点,创立了风格不同的品牌,以“6+6”矩阵形式进行精细化运营。

国际品牌下,重庆啤酒依托大股东嘉士伯啤酒,引入了“乐堡”、“格林堡”、嘉士伯等品牌;本土品牌方面,打造出“西部之王重庆啤酒”、区域特色较强的“风花雪月”、精酿啤酒代表“京A”等。

特别是起家于新疆,风靡于全国的“乌苏”啤酒,立足于自身独具特色的异域风情属性,在抖音等新媒体的加持下,引发了近年啤酒行业少有的现象级传播,相信即便是很多滴酒不沾的朋友,也都听到过“夺命大乌苏”这五个魔性的字眼。

与此同时,重庆啤酒还乐于进行各类尝试。2021年推出了无酒精饮品“山城’菠一口’”;在重庆试点“酒厂火锅”,试图将火锅与啤酒文化相结合;针对年轻人的口味新趋势推出新品......当然,品牌宣传活动中,“乐堡”品牌也曾不幸踩雷,邀请了“某某凡”为全球代言人,不过由于该事件并非公司之过,亦很难预判,最终口碑所受影响有限。

与重庆啤酒的矩阵战略不同,其他公司的品牌创新,大都着力于营销模式。

作为老牌企业、行业龙头的青岛啤酒,采取了“产品销售、消费者体验、品牌传播、粉丝互动”的四位一体营销模式,利用体育、音乐、体验、酒吧、啤酒节、快闪店等不同方式让消费者全方位地认识青岛啤酒品牌。尤以“青岛啤酒节”,早已全国皆知,并带动了各地“啤酒节”的流行。

青岛啤酒还率先推出了啤酒体验店,截至2020年末,就已经铺至全国20个省份62座城市,数量超200家。

珠江啤酒则热衷于跨界,与中国邮政、广州博物馆、PAIX咖啡等跨界合作,推出生肖《牛啤》、文创版啤酒等8款定制产品,并与网易云达成战略合作,发布10款乐评罐,进行着另一个维度的“啤酒+音乐”。

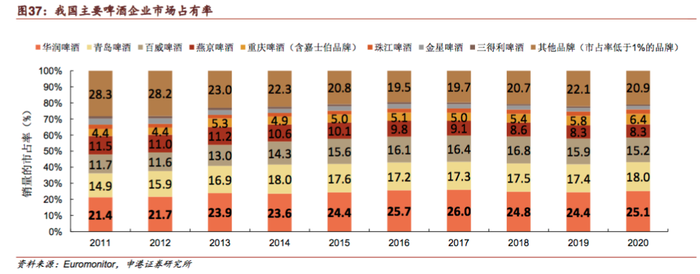

上图截自申港证券相关研报

从结果来看,这些举措都有着不错的效果,在行业销量下滑的背景下,青岛啤酒、重庆啤酒、珠江啤酒的市占率(以销量计)都比较稳定,营收状况也优于行业。

值得一提的是,燕京啤酒一度在我国产销量均排名第一,因华北地区啤酒消费疲软、逆周期扩建产能、高端产品推出滞后等因素进入了发展低谷期,被多家企业赶超。

不过,作为“昔日的王者”,公司品牌度与市场基础依旧深厚。2019年开始,燕京啤酒通过投资并购拿下了广西漓泉、福建惠泉(同为A股上市公司)、内蒙古雪鹿三大地方强势品牌,与“燕京”品牌一起,形成“1+3”的因地制宜品牌构成,整体销量出现复苏。

多环节成本上涨,高端产品为必争之地

品牌创新为部分公司带来了属于自己的成长机遇,而他们还需要面对另一个行业性挑战——成本上涨。

啤酒的酿造过程中,需要用到麦芽、啤酒花等原材料。

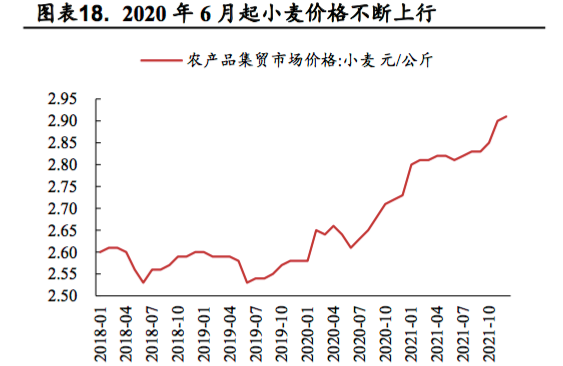

上图截自东亚前海证券相关研报

然而,近几年,全球小麦主产国俄罗斯、美国、加拿大都遇到了极端干旱天气,产量受到严重影响,国内河南等地同样遭遇到水灾等异常气候,农作物受损严重。自2020年6月起,小麦价格不断上行,2021年12月价格达到2.91元/公斤,达到历史峰值。

上图截自华金证券相关研报

不仅如此,我国啤酒所用大麦基本为进口大麦,且乌克兰是我国主要大麦进口国之一,占进口总量近三成。今年2月以来,受地区局势影响,国际大麦价格继续攀高,一路突破400美元/吨,并且,相关方预测,未来每吨大麦价格可能涨至惊人的700美元。

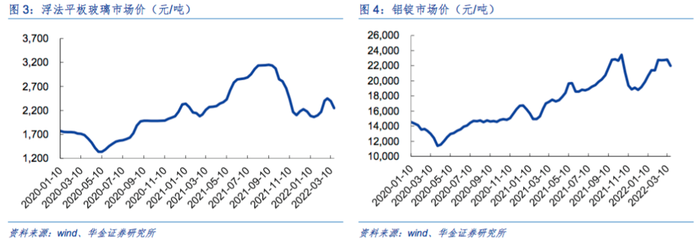

包装材料是啤酒生产的另一大成本。

上图截自华金证券相关研报

众所周知,啤酒以玻璃瓶及铝罐两种包装为主。

随着产能释放以及酒瓶回收再利用,玻璃包装带来的成本压力近来有所环节。然而,在“碳中和”能耗双控政策,以及新能源、航空领域需求快速增长的影响下,铝价一直处于高位,且可能维持较长时间。因此,啤酒行业铝罐成本居高不下。

为了应对长期存在的成本压力,布局高端产品,打开提价空间成为行业共识。另外,从消费者角度出发,东亚前海证券分析称,经济发展趋势下,Z世代、新中产崛起,消费升级趋势仍将延续,这也为啤酒价格上涨提供了空间。

以结果来看,据GlobalData统计,2015至2019年我国高端及超高端啤酒产品销售额占比从29%提升至36%, 2025年有望进一步提升至41%;Euromonitor数据显示,2014至2019年我国经济型啤酒销量复合年均增长率为-5.3%,高端啤酒为达13%。

从企业层面观察,与品牌创新、吸引新消费者互为因果,高端啤酒产品是助推他们继续成长的另一层面的重要动力。

上图截自申港证券相关研报

过去五年,中国啤酒五强单位售价均出现了较大上涨,重庆啤酒以7.08%的复合年均增长率位列第一。2021年,其产品吨价已经达到4703.27元,为A股上市公司最高,仅略低于百威亚太。

上图信息整理自各上市公司公告

映射到财务层面,过去五年,重庆啤酒毛利率提升同样最为显著。另据申港证券统计,重庆啤酒同期销量复合年均增长率为24.14%、青岛啤酒为0.03%,是为数不多的两家能够保持销量、单价双增长的企业,对照前文,他们的营收上涨也相对稳定。

当然,正如第一部分所述,涨价难免会对销量产生抑制,在整体市场饱和,高端化成少有出路的情况下,如何进一步寻找到平衡点,减少两者的反向关系尤为重要。

精细化管理,向成本要利润尚存空间

所谓“开源节流”,以品牌创新,争夺高端化市场是为“开源”;提升管理能力,加强生产运作效率则为“节流”,同样能够改善企业的盈利能力。

虽然近年来表现亮眼,但曾经的重庆啤酒过得并不如意,2015年扣非净利润一度出现0.68亿元亏损。也正是这一年,拉开了重庆啤酒断腕转型,精细化运营的序幕。

这一年,重庆啤酒一口气关停了綦江、柳州、九华山、永川、黔江、六盘水等多个酒厂,过剩产能及生产人员数量大幅下降。与此同时,在“卓越化”、“精益生产”项目思路下,通过水平衡、热能平衡、人员多技能、纸箱换塑箱等贯穿生产、物流、组织诸多环节的具体措施,促进产品质量提升及成本降低。

这些举措确实取得了不错的效果。

一方面,成功实现瘦身。

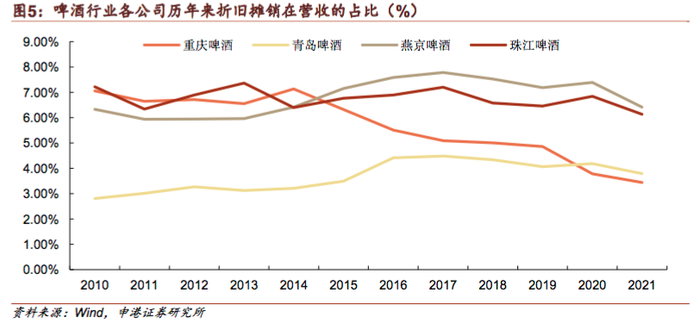

上图截自申港证券相关研报

过剩产能关停后,重庆啤酒摊销折旧水平得到了很好的控制,占营收比重从2014年的7.13%下降至2021年的3.44%,甩掉了不少财务包袱。且到2020年,公司产能利用率攀升至76.17%,青岛啤酒、百威亚太、华润啤酒分别为69.24%、60.58%、59%。

另一方面,效率得到提高。

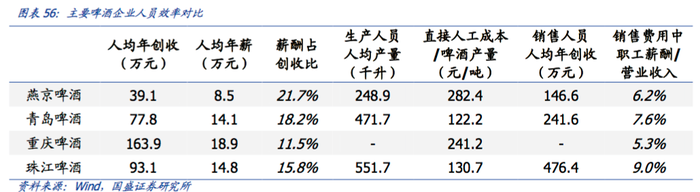

上图截自国盛证券相关研报

到2020年,重庆啤酒人均创收已经达到163.9万元,大幅高于同行公司,人均18.9万元的薪酬,同样处于行业高位。

2021年,由于生产人员增加较多,重庆啤酒人均创收分别为96.66万元和36.03万元,同比出现下降,但在行业内依旧处于领先水平。公司总资产周转率亦从2017年的0.92一路提升至1.24,其他龙头企业基本在0.7左右,甚至更低。

两相结合,重庆啤酒ORE(净资产收益率)2021年达99.69%,青岛啤酒为14.47%、珠江啤酒为6.75%、燕京啤酒为1.71%。

A股第一,行业第三的青岛啤酒,与重庆啤酒采取了诸多相似举措。

如2018年,青岛啤酒关闭了2家工厂,2019年继续关闭2年,并计划3至5年内再关闭10座加工厂。由于相对特殊的身份,其产能淘汰工作相对慢一些,但始终在稳定推进中,也意味着这部分成本,尚存在较多削减的空间。

并且,2016年至2021年,青岛啤酒人均创收以8.68%的复合年均增长率增至91.56万元,人均创利增至9.58万元,复合年均增长率为31.74%。

青岛啤酒提升管理效率的另一个措施是加速推进以数字化为引领的转型升级,建立了“基于数字化端到端解码的魅力感知质量管理模式”。该模式可以简单理解为两个角度。

一是借助数字化新技术,推动供应链、经销商网络模式全面升级,提升产品生产、制造、分销环节效率;二是加快渠道、人员、费用、消费者在线,形成信息反馈闭环,更准确把握市场节奏。

如果说重庆啤酒是近年来出现的一匹黑马,那么青岛啤酒就是一头起舞的大象,虽然一些指标增速不及前者,但在如此规模下还是能保持优于行业的发展节奏,难度同样不小。

啤酒赛道上,各家公司均在努力赛跑。年人均77罐,你是“被平均”了,还是远远没有达到自己的量?青岛、重啤、华润、燕京......你的最爱又是哪款啤酒?欢迎在文末留言。

评论