文|芯世相

近期的消费电子市场“寒冬”将至,消费电子芯片也受到了影响,前有智能手机砍单让手机TDDI引发广泛讨论,近期消费类MCU降价的消息又传得沸沸扬扬。日前,中国台湾盛群半导体(以下简称“合泰”)发言人表示,大陆市场的消费类MCU定价混乱,公司会让经销合作伙伴做出价格调整。

“之前有很多经销商高价囤货,现在需求跟不上了,国产消费类MCU经销商都开始降价清库存,一些国外的消费类MCU近期也处于降价状态。”某国产消费类MCU销售韩立对此颇有感触。据韩立透露,市场上消费类MCU的生意,从去年八月份开始就不太好做了。

早在去年,消费类MCU的市场就打过价格战,当时合泰也曾发表消息称大陆MCU厂商低价抢客,而如今价格战再临,不禁让人疑问,此前相当一段时间MCU都是缺芯的重灾区,为何消费类MCU会落到这步田地?阅读本文你将了解:

1.消费类MCU到底怎么了?

2.消费类MCU经历了怎样的变化?

3.消费类MCU真的不行了吗?

“合泰发表这样的声明,应该是着急了。”韩立表示,市场上的消费类MCU一直处于降价状态,合泰经销商的价格也持续下降,如HT66F002(缺芯之前常态价格为1元左右),到了去年6月份,市场上的报价涨到了4-5元,如今报价降到了1.5元。在小家电领域用量较大的HT66F004系列,也从正常订单排期时的3元降到了1.8元-2元,越来越多的国产经销商表示消费类MCU不好卖了。

市场上的MCU厂商大概分为国外厂商、台系厂商、大陆厂商,其中国外厂商主要以汽车电子、工控、医疗等应用为主,高规格32位MCU占主导地位,且对渠道的依赖程度相对较低,因此消费类MCU的市场周期变化对其影响有限。而国内的MCU厂商主要集中在消费类、小家电等领域,且MCU型号大多集中在8位MCU和32位低于100MHz的中低端消费应用领域,如合泰、芯圣、中微等厂商。

据华强云报价显示,以上厂商的消费类MCU价格均出现不同程度下跌,如芯圣的HC89F0421,常态价格为0.8-1元,在去年6月份最高点约2.5元,如今也降到了1.3-2元。“如芯圣、灵动、合泰等国产消费类MCU经销商都在降价抢占市场份额,有些消费类MCU的价格甚至成倍下降。”

据韩立表示,市场不好做的原因一个是消费电子需求上不来,另一个原因就是市场上的降价竞争。要知道作为缺芯的重灾区,MCU市场近年来一直处于持续增速阶段,IC Insights预测,2022年全球MCU的销售量将再增长10%,达到215亿美元新高,但在MCU市场细分领域,却出现了两极分化的状态。

车用MCU随着下游需求的剧增和上游企业的产出不足,形成了严重的供需差,目前车用MCU仍处于大范围短缺状态,价格表现也非常强劲,反观消费类MCU,受消费电子需求下行影响,价格开始不断下跌。“需求少太多了,客户的库存又比较好,不降价自然就不好卖了。”

韩立表示,之前行情好的时候,消费类MCU的价格比现在高了很多,但随着国产替代越来越多,客户也都开始有意识的备货,渐渐地,消费类MCU也就不那么缺了,再加上消费电子市场目前正处于下行的状态,疫情、终端砍单等因素导致本就不太旺盛的需求雪上加霜。

“需求本来就少,客户的备货也做得好,据我了解,很多库存做的好的客户,照目前的订单情况来看,即使不提货的情况下,都足够使用很久了,现在市场情况又不乐观,如果是你的话,就算降价了你还会买吗?”谈到这个问题,韩立显然有点激动。他说现在越来越多的囤货的经销商,包括市场上一些炒货的都想要清库存、抢占市场份额,别人都降价了,你能不降吗?结果就是导致消费类MCU的价格越来越低,陷入了一种打价格战的恶性竞争。

“我了解到的国产低端MCU几乎都在降价抢占市场份额。合泰这样的消费类MCU大厂的市场份额就被抢占了很多,也难怪他们着急,但市场需求淡,降价也没什么意义,哪怕现在送给客户,也只是待在客户的仓库里。”用韩立的话说,市场上的降价竞争是只是表面原因,市场需求淡才是根本原因,解决不了需求的问题,再怎么降价也没意义。

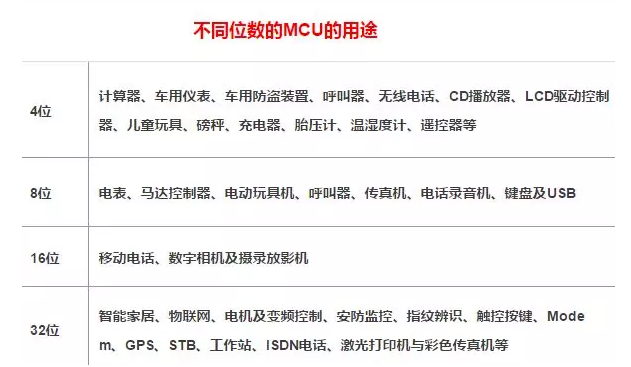

从MCU用途来看,4位、8位的MCU多用在消费类电子产品上,虽然消费类MCU较汽车、工业用MCU来说比较低端,但整个消费市场的体量不容忽视。

在2021年全球MCU市场销售中,汽车MCU消费占比为39%,而另外46%来自通用嵌入式应用MCU(包括智能手机、计算机和外围设备、工业用途、消费产品等),占比同样不可忽视,其余15%占比则来自智能卡及其他用途。代表厂商有ST、NXP、Microchip等。

而在中国MCU产品领域里,消费类MCU同样占有较大的体量,据IC Insights数据显示,2020年中国MCU产品应用领域主要有5大类,其中消费电子占比最高,为26%,其余分类有计算机与网络(占比19%)、汽车电子(占比15%)、IC卡(占比15%)、工业控制(占比10%)。中国台湾消费类MCU代表厂商主要有合泰、新唐等,中国大陆消费类MCU厂商主要有中颖电子、中微半导体、芯圣、灵动微电子、晟矽等。

与国际上的MCU厂商相比,中国MCU厂商在中高端领域的竞争力相对而言较弱,市场份额主要由ST、NXP、Microchip等国外厂商占据,在中低端MCU领域(主要是消费类MCU),国内厂商近年来的pin-to-pin做的较好,但在消费电子市场疲软的大环境下,国内MCU厂商的涨价情况越来越少,我们梳理了过去消费类MCU的变化趋势:

2020年10月份,缺芯潮爆发,国外MCU厂商开始频繁发布涨价函,国内消费类MCU厂商紧随其后,也陆续发布涨价消息。

随后,MCU进入全面紧缺状态,市场备货恐慌情绪加重,各IC经销商开始囤货,消费类MCU市场价格不断放大。

2021年7/8月份,随着上游的供应缓解和下游的消费电子市场出现疲软,消费类MCU需求明显减弱,市场价格也开始呈下降趋势。

2021年12月份,如ST等国外厂商再发布涨价信息,加剧市场恐慌情绪,部分进口MCU(通用型号和高端型号)价格开始出现反弹,但反弹现象并没有持续多久,又处于降价状态。

国内MCU厂商,如兆易创新、国民技术、中微、盛群、芯圣等厂商自2022年以来未出现涨价情况,市场上的经销商也对低端消费类MCU产品的价格进行了下调。

市场上消费电子下行的声音越来越多,部分消费类MCU经销商降价抢占市场份额的情况也频繁出现。

4月26日,DIGITIMES报道,业内人士透露,中国大陆的IC经销商正在降低消费类MCU的价格,以减少过剩的库存。

结合过去的情绪的变化来看,消费类MCU主要经历了两个拐点,第一个拐点是2020年10月份,缺芯潮爆发以来,许多芯片处于紧缺状态,MCU更是一度成为2021年市场上最紧缺的芯片品类,原厂涨价函满天飞,现货市场价格夸张,包括消费类MCU在内的MCU价格也顺理成章涨到了天上。

第二个拐点是去年七八月份左右,包括消费类MCU在内的部分MCU供给开始出现缓解,消费电子市场也开始疲软,韩立所说的降价就是从这个时候开始的。“市场上经销商都在降价清库存,合泰此前发言中的价格调整,或许也是针对这块,因为他们的市场被抢占了很多。”韩立表示自己所在的公司一直做在合泰的替代,“之前合泰的部分MCU交期很长,所以也给了我们这样的消费类MCU厂商很多机会,随着在消费MCU的领域不断深耕,一些以前导入不了的客户,现在有很多都开始用我们的MCU了。”

而许多大型国产MCU厂商也开始改变打法,纷纷布局新的领域,如大陆中颖电子、台系厂商合泰等宣称将把未来生产重点放在汽车MCU领域。总的来说,无论是在消费电子领域继续深耕,还是向汽车领域转移公司战略重点,国产MCU厂商开始另辟蹊径,根据经营策略找到了新的挑战,这对他们而言,或许是一波新的机会。

消费电子需求减弱,许多终端都进行了砍单,如智能手机领域,CINNO Research发布的最新数据显示,2022年第一季度,中国大陆市场智能手机销量约为7439万部,较去年同期下滑14.4%。在全球市场,一季度智能手机出货量也下跌了11%。除了手机,Gartner统计,全球个人电脑(PC)在2022年第一季度的出货量总计7790万台,较2021年第一季度下降6.8%。近期几乎所有一线PC品牌都开始下修年度出货目标。包括台积电CEO魏哲家、台积电董事长刘德音、力积电董事长黄崇仁、SK海力士社长卢钟元等业界大佬都表达过消费电子需求疲软的观点。

而消费类MCU的表现只是消费电子需求疲软的一个方面,消费电子领域的其他IC也有部分在降价,如此前讨论度较高的手机TDDI芯片,随着消费电子及智能手机的砍单,有业内人士透露,2022年手机TDDI可能还会继续大幅下跌。

但也有另一种声音认为,根据惯例来看,一季度为消费电子传统淡季,再加上疫情带来的物流和封城、俄乌战争等因素,消费电子产品的需求雪上加霜,但随着这些因素陆续缓解,市场或许会再次回到旺季,届时消费类MCU或许也会迎来新的生机。

评论