文|财健道 杨燕

编辑|杨中旭

相比其他病种,宫颈癌是唯一可以通过接种疫苗来进行预防的癌症病种。

在中国,宫颈癌每年新发数量高达11万例,死亡人数超过5.9万。死亡率高、年轻化已经成为宫颈癌的主要特征。

从2006年全球第一支HPV疫苗(默沙东四价)面世开始,长达15年的时间里,国内HPV疫苗市场一直被默沙东和GSK两大巨头所把控,直到2020年万泰生物(603392.SH)二价HPV疫苗上市,国产替代步伐才开始加快。

5月25日,沃森生物(300142.SZ)公布其二价HPV疫苗首批产品获得批签发证明的公告,这也意味着第二款国产HPV疫苗的正式上市销售。

长达十多年的“孕育期”后,国产HPV疫苗公司正替代默沙东和GSK,成为国内市场的主角。

跨过了最基础的供应问题,国内HPV疫苗市场正在发生哪些变化,新上场的“选手”和“老选手”你会pick谁?

01、HPV疫苗,什么时候才能“应打尽打”?

长期以来,产能不足一直是国内HPV疫苗市场的核心矛盾。

因为默沙东和GSK的HPV疫苗供应的是全球市场,所以很难调控其对于中国市场的供应。

而万泰生物旗下二价HPV疫苗的上市,不仅补上了产能供应不足这个短板,同时提供了更多层次的价格供用户选择。

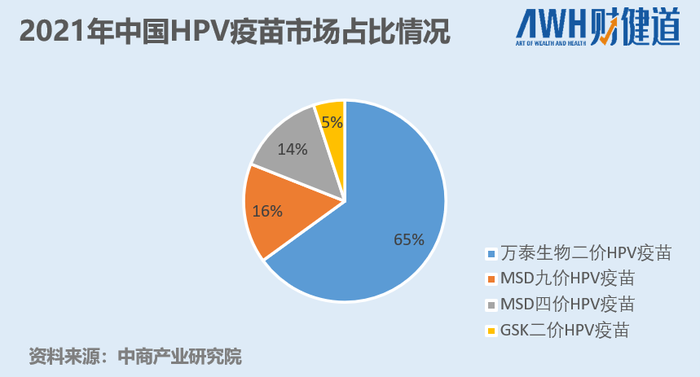

更低的价格,更充足的产量,让万泰生物在二价HPV疫苗市场迅速后来者居上。中商产业研究院数据显示,2021年中国HPV疫苗市场,万泰生物二价HPV疫苗占比为65%,GSK占比仅为5%。

沃森的入局,显然将给国内HPV二价疫苗市场带来更多可能。

在讨论市场格局的变化之前,让我们先重申一个基本事实,潜在市场规模并不代表现有市场需求。

HPV疫苗的潜在市场规模足有千亿,但现实情况中,真正“一针难求”的大多是指九价HPV疫苗,二价HPV疫苗的预约和接种大多时候都不是仅受限于产能。

北京协和医学院群医学及公卫学院教授乔友林告诉《财健道》:“尽管近年来HPV疫苗逐步推广,但是接种率还是非常低。”

万泰生物当前二价HPV疫苗产能为3000万支/年,新近获批上市的沃森生物二价疫苗产能同样高达3000万支/年。2021年,万泰生物旗下“馨可宁”全年累计批签发量为1066万支,产能使用率仅为1/3。

也就是说,按照现有HPV疫苗市场的实际需求,目前两大公司产能绰绰有余。疫苗专家陶黎纳表示,在技术成熟的前提下,疫苗产能是有很大弹性的,产量跟需求正相关。

国内HPV疫苗市场的新增空间到底在哪里?存量空间和接种率到底如何提高?

从使用人群分析,万泰生物公开信息披露,其二价HPV疫苗实际接种者年龄分布上仍以30岁以上女性为主,自费市场占比较大,各地政府针对特定年龄段采购占比仅为1.5%。

对于这部分用户,疫苗市场的增长空间主要来自接种意愿和接种率的提升,考验的是各家的销售推广能力。

但不可忽视的是,对于特定年龄群体的HPV疫苗服务或将变成大头。

疫苗行业资深从业者李颖告诉《财健道》,世卫组织发布的2030消除宫颈癌规划里,要让90%的女孩在15岁之前完成HPV疫苗的接种。

这部分人群本身不会成为疫苗的直接付费方,寄希望于他们的家长自主采购也需要一段时间的市场教育和认知传导,更有可能的是政府财政买单。在这个前提下,HPV疫苗有望在将来成为一类疫苗。

中国一类疫苗有三大特点,一是控制对健康损害比较大的传染病,二是财政要可支付,三是要保证疫苗的公平性,应打尽打。

但是国内HPV疫苗一直以来产能不足,目前财政也不足以承担所有存量人群的接种需求,所以这肯定是一个逐步渗透、逐步提高接种率的过程。

李颖指出,目前HPV疫苗市场的买单方之一,是各地政府推出的惠民工程,采用的是介于一类苗和二类苗之间的一种采购方式。她表示,如果为了完成世卫定下的目标,HPV疫苗接种人群年龄必须前移,惠民工程只是过渡期,HPV疫苗成为一类苗是大概率事件。

02、价格战会来吗?

除了沃森二价HPV疫苗上市销售的消息之外,HPV疫苗行业内的“动静”并不小。

世卫组织在4月份召开的SAGE(免疫战略专家组)会议上,专家组审议提出,接种1剂次的HPV疫苗可以产生和2-3剂次同样的免疫效果。这意味着接种总花费大幅下滑,令3剂次疫苗股一度大跌的同时,也引发了网友热议。

5月30日,GSK宣布其二价HPV疫苗“希瑞适”适用于9-14岁女孩的两剂次接种已经获得NMPA批准。在此之前,GSK的二价疫苗接种程序主要是3剂次。

疫苗厂家会往世卫组织提出的一针方向努力吗?提高可及性的同时降低接种所需费用?

李颖表示,目前还不清楚行业内是否有机构在尝试“三针”变“两针”,她同时强调,GSK此次获批的“两针”疫苗主要针对的是小年龄群体,实际上还是为了更多地去覆盖青春期的女孩子。

乔友林表示,预防宫颈癌的效果要多年后才能显效,不能立竿见影。乔友林说,“目前全国正在推广15岁以下女孩HPV疫苗接种,但它在公共卫生方面的效果需要5-10年、甚至更久的时间才能看到。”

沃森新上市的二价HPV疫苗对于9-14岁的用户同样是两针,15-30岁才是三针程序。

李颖解释,对于疫苗产品来说,两针和三针都是一样的产品,只是因为年龄的问题,在接种程序上有一些调整。例如十三价肺炎疫苗,如果是在孩子6个月前打,完整的接种程序是4针,如果是两岁以后打,2针就够了。

接种程序的调整,无疑是加大了GSK在小年龄层用户范围的竞争力。当然,相比目前两家国产疫苗产品,GSK在价格上并不占优势。

5月25日,南京市二价HPV政府采购结果公示,沃森的二价HPV疫苗“沃泽惠”报价246元/支,低于其正常市场价329元/支,拿走了70%的订单量,同期参与的万泰生物虽然也做出了十送三的优惠,但维持了其一贯的市场价,仅拿下了30%的订单量。

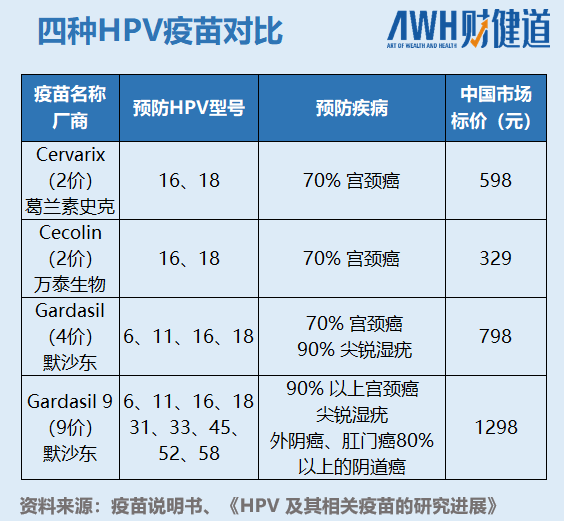

疫苗专家陶黎纳此前曾对《财健道》表示,二价疫苗性价比最高,很有可能成为政府首选。一方面,目前HPV疫苗所做的技术工序只是简单的加法,疫苗的价数越高,不同病毒型别之间的干扰也会加强,同样型别需要的剂量就越大,成本就越高,同时不良反应的概率很可能会增加;另一方面,从成本效益衡量,九价疫苗的市场价格是1298元/支,二价疫苗需598元/支,国产万泰生物的二价疫苗329元/支,性价比可想而知。

乔友林同样指出,现有条件下,HPV疫苗还属于较为昂贵的“奢侈品”,产能不足、供应短缺、价格略高,更高价数的HPV疫苗并非必需品,当务之急保基本更重要。

随着越来越多的政府加入HPV疫苗市场的采购,二价HPV疫苗价格会“卷”起来吗?

对这种猜测,李颖认为“担心还是太早”。她表示,疫苗产品很少有打价格战的。过度降价很容易带来用户对质量和有效性的担忧,肯定是性价比高的方案更有竞争力。李颖提到,通常情况下,政府工程项目不太可能只招一个疫苗厂家,因为还要考虑安全性和断供风险。

03、出海和九价疫苗,哪家会快人一步?

除了中国市场外,国产HPV疫苗企业对于全球市场同样跃跃欲试。

2021年10月,馨可宁正式通过世卫组织的预认证(PQ认证),可供联合国系统采购。在近期的投资者问答中,沃森生物同样表示,沃泽惠已经提交了世卫组织的PQ认证。

世卫组织会把疫苗按照急需的程度划分等级,比如说十三价肺炎疫苗和HPV疫苗,因为厂家太少,供应量不足,常年都在急缺级别。

通过认证后,世卫组织会和厂家协商一个5年左右的订单,厂家每年按照这个量供货就行。

李颖表示,通过PQ认证不仅是对产品产量、工艺、生产流程的认可,还省去了一大笔渠道的销售费用,直接大宗交易给世卫组织、联合国组织(如UNFPA,UNICEF)、和一些国际慈善机构(如比尔盖茨基金会)等。

从现有情况来看,通过世卫组织PQ认证后,万泰生物在摩洛哥、泰国、印尼、马来西亚等多个国家进行注册申报。

沃森生物董事长李云春此前同样表示:“沃森生物未来将分配一半以上HPV二价疫苗产能,以可支付的价格供应全球疫苗免疫联盟(GAVI)市场,全力支持能够惠及全球8400万9-14岁女性的GAVI5.0战略计划。”

如果说WHO的2030消除宫颈癌规划是当前HPV疫苗市场最大利好,那么它也早早埋下了各家HPV疫苗机构“内卷”的种子。对于海外市场的布局,可以说是各家准备的破题之法。

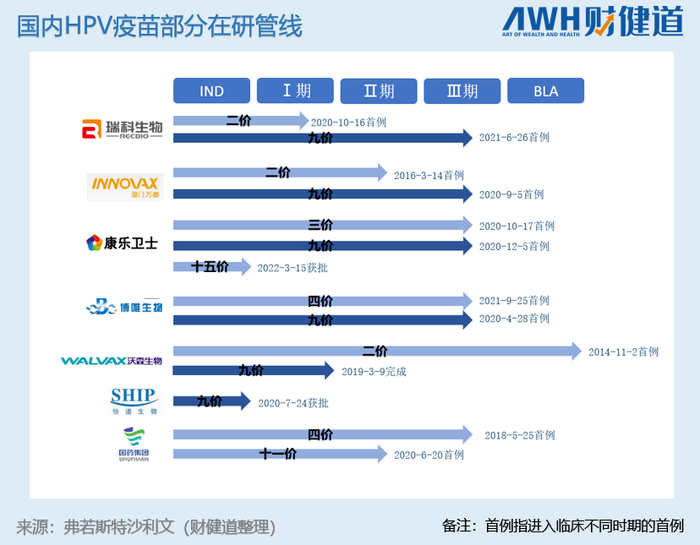

目前国内市场上涉及HPV疫苗研发的机构超过15家,万泰生物、康乐卫士、瑞科生物等均在其中。

尽管上述机构走到临床三期的不在少数,但国产九价疫苗的上市可能并没有大家想得那么快。

CDE现行指导原则规定,对于HPV疫苗,若有以病变为终点上市的产品,其后续产品可以采用持续感染为终点;对于没有产品上市的疫苗产品,则必须以癌前病变作为临床终点。

李颖指出,HPV从感染到出现癌前病变,平均要5年,最长10年,这也意味着疫苗上市前临床试验至少需要5年;如果以HPV持续病毒感染率作为临床终点指标,一般可以节约两年的时间。

万泰生物和沃森因为已经有产品上市,他们的高价疫苗就可以抑制HPV持续病毒感染为临床试验终点。如果是相似的实验方案,后者可能比前者省去了大概两年的临床时间。李颖同时强调,临床试验往往充满风险和不确定性,所以这种假设只是估测。

当然,目前还没有二价HPV疫苗获批上市的其他厂家,则必须以病变为终点进行临床试验。

长期关注疫苗企业投资与并购的行业人士沈珂给《财健道》算了一笔账,从目前各家进度来看,国产九价疫苗大部分都要2027-2028年才能出来,那时候国内市场是个什么情况呢?

从世卫组织的2030消除宫颈癌规划这个大前提来看,中国在2030年对于HPV疫苗的接种,甚至宫颈癌的早筛早检都应该已经落地,大部分女性未来必然都会接种二价/四价。

国产九价疫苗上市时,用户只剩下两种,已经打过二价/四价的想要再升级,但主要市场还是每年的新生人口。长期来看,除了国内市场国外市场或许也会成为万泰、沃森等HPV疫苗企业星辰大海的一块蓝图。

(作者系《财经》研究员,文中李颖为化名)

制图|刘艺林 刘正

评论