记者 |

最新市值111亿元的粤水电(002060.SZ),拟104.97亿元收购广东省建筑工程集团有限公司(下称建工集团,标的公司)100%股权。

粤水电拟向控股股东广东省建筑工程集团控股有限公司(下称建工控股)非公开发行股份以完成此次交易,同时非公开发行股份募资不超过20亿元,用于补充流动资金。

建工集团是广东省建筑龙头骨干企业,承建和参建的项目包括广州塔、广州白云机场T2航站楼、广州国际会展中心、广州歌剧院等项目,其营收、净利润均是粤水电的数倍。

粤水电目前签订了多个项目的框架协议,重组后能对紧张的现金流有所缓解,但另一方面资产负债率、毛利率等指标或将受到负面影响。

市场看好此次重组。今年3月粤水电首次披露重组计划后斩获五连板,6月1日晚披露交易报告书草案后,6月2日涨停封板,截至收盘仍有37万手买单等待买入。

向粤水电注入建筑板块资产

粤水电及建工集团的控股股东均为建工控股,实控人为广东省国资委。此次交易构成关联交易,不会导致上市公司控制权发生变化。

此次资产重组,目的在于让建工集团曲线上市,并解决同业竞争问题。

广东省委省政府在《关于同意省属建筑工程板块企业改革重组方案的批复》中提出,力争实现建工集团建筑板块核心业务资产上市的既定目标,以及履行2018年建工集团出具的5年内解决同业竞争公开承诺。

建工集团与粤水电的主营业务存在一定的重合,存在同业竞争情况。粤水电表示,本次交易完成后建工控股建筑板块相关资产实现了整合与归集,将有利于解决同业竞争问题。同时实现省属建筑龙头整体上市,通过资本市场持续提升竞争力。

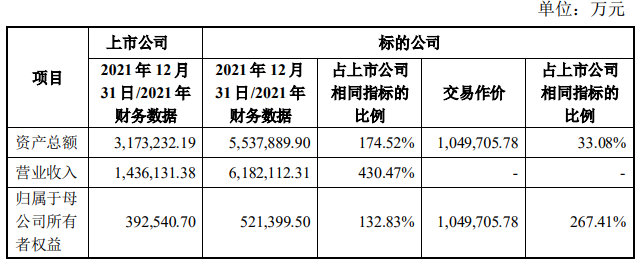

从双方的财务数据来看,建工集团各项财务指标均远高于粤水电。以2021年财务数据为例,建工集团资产总额为粤水电的174.52%;营业收入为粤水电的430.47%。

从营收数据来看,2021年建工集团实现营业收入618.21亿元,约为粤水电的4.3倍;实现归属于母公司股东的净利润9.82亿元,约为粤水电的3倍。本次交易构成重大资产重组。

此次交易还涉及业绩补偿协议,业绩承诺期为本次发行股份购买资产实施完毕的当年及此后连续两个会计年度。

建工控股承诺建工集团2022年、2023年、2024年和2025年(如涉及)各年度实现扣除非经常性损益后归属于母公司所有者的净利润不低于9.56亿元、10.46亿元、10.95亿元、11.33亿元(如涉及)。

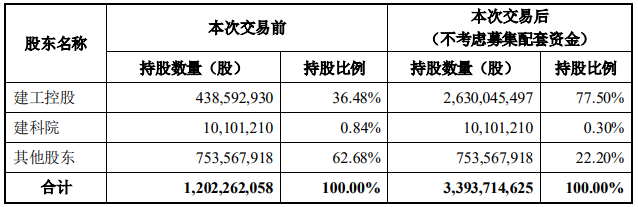

从交易方式来看,粤水电拟通过发行股份方式向建工控股购买其持有的建工集团100%股权,交易价格为104.97亿元。

本次发行股份购买资产的股份发行价格为4.79元/股,约为最新股价的52%,发行对象为建工控股。

此外,粤水电拟向不超过35名符合条件的特定投资者非公开发行股份募集配套资金,募集配套资金总额不超过20亿元,将用于上市公司补充流动资金。

根据本次交易标的资产交易价格和股票发行价格测算,交易完成后建工控股及其一致行动人建科院合计持有上市公司77.80%的股份。

体量翻倍,但盈利能力有待考验

本次重组以前,粤水电主要从事水利水电及轨道交通等工程建设,水力、风力、太阳能光伏清洁能源发电业务以及风电塔筒装备制造业务。

今年以来,粤水电不断加大在光伏及氢能领域的投资。

5月30日,粤水电子公司与新疆维吾尔自治区阿瓦提县人民政府签订了框架协议,投建200万千瓦光伏电站等,项目总投资约100亿元。公司2019年4月至今共签订了17个框架合作协议,总投资额接近400亿元,但均“在做前期准备工作”。

粤水电的账面资金并不宽裕,截至今年一季度末公司货币资金余额为22.54亿元,与前述项目的投资额相比显得捉襟见肘。但在重组之后,资金压力或将减少。

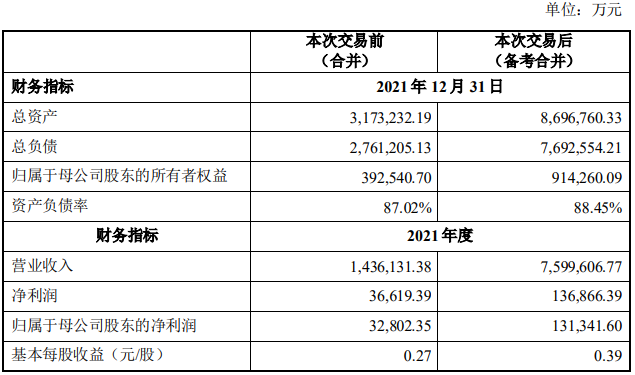

本次重组,令粤水电的营收及净利润翻倍增长,也将对部分财务指标产生影响。

施工建筑行业为重资产行业,因此资产负债率普遍较高。粤水电自上市以来,资产负债率呈逐年增长之势,已从2006年末的55.72%增长至2021年末的87.02%。

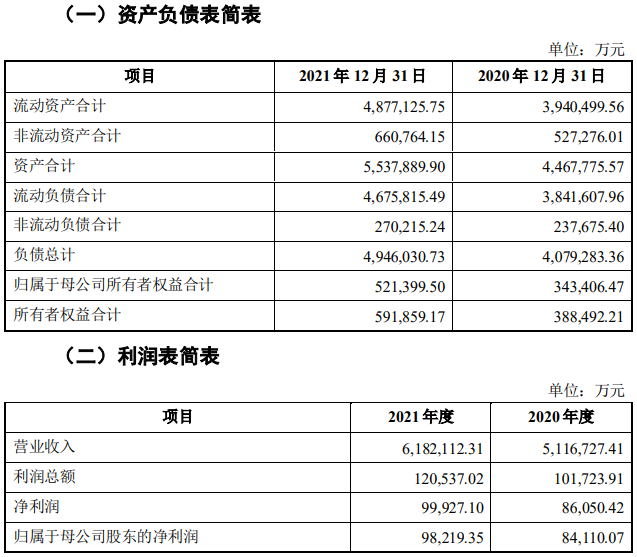

建工集团属传统建筑行业,其资产负债率更高。截至2020年末、2021年末,建工集团资产负债率分别为91.30%和89.31%,存在资产负债率较高的风险。粤水电也提示称,较高的资产负债率使标的资产存在一定的财务风险。

从盈利能力来看,重组过后粤水电的整体毛利率或将降低。

2020年-2021年,建工集团整体毛利率分别为7.39%、7.59%,低于粤水电同期的11.16%、11.25%。但分业务来看,2021年建工集团水利水电工程建筑业、市政工程建筑业的毛利率均高于粤水电,整合业务后或将提升盈利能力。

市场对粤水电的重组持乐观态度。今年3月7日公司筹划重大资产重组停牌,3月21日复牌后公司股价连续斩获5个涨停板。随后公司股价震荡上行,并触及10.03元/股的新高。

6月1日晚粤水电发布关联交易报告书,重组事项更进一步。6月2日开盘不久后,公司股票涨停封板。从当日龙虎榜来看,广发证券股份有限公司郑州农业路证券营业部、国盛证券有限责任公司南昌金融大街证券营业部、机构专用占据了买入前三席位。此外“拉萨天团”也有现身,但主要是一日游,买卖净额不高。

评论