文|市值榜 连禾

编辑|何玥阳

早就传闻要上市的威马汽车,终于在6月1日向港交所提交了招股书。

蔚来、理想和小鹏先后赴美上市之后,有媒体报道威马正筹备科创板上市,但最终止步于递交上市材料的阶段。随后又传出美股上市的消息,威马对传言的态度也含糊不明。现如今,靴子终于落地。

与在上市进程中扮演的“追随”角色不同,威马曾经也是第一梯队。

威马成立于2015年,由汽车行业的老兵沈晖成立。此时,蔚小理也处于起步阶段。

由于最早拥有自主生产基地和生产资质,威马有极大的优势,2019年,威马汽车交付量在造车新势力中排名第二。然而在2021年,威马不光被蔚小理甩在身后,还落了哪吒汽车一步。

创始人沈晖曾在公开场合表示有信心重回第一梯队,但招股书的数据却向我们撕开了威马的窘境:处于高位的毛亏损率、需要外部融资维持运转、越来越不够花的钱。

威马融到的资金都去哪儿了?为什么捉襟见肘?利润端的改善难不难?一二级市场有没有套利空间?本文将探究这些问题。

01、卖一辆亏一辆

2018年3月28日,威马首款量产车EX5于温州工厂下线时,沈晖立下了年销量超过10万辆的flag。4年以后的3月,即使是总销量,威马也没迈过10万辆大关。

当然,销售的速度是在变快的。

截止2021年12月31日,威马汽车累计交付电动汽车83485辆,其中2021年交付44152辆,翻了一倍多。

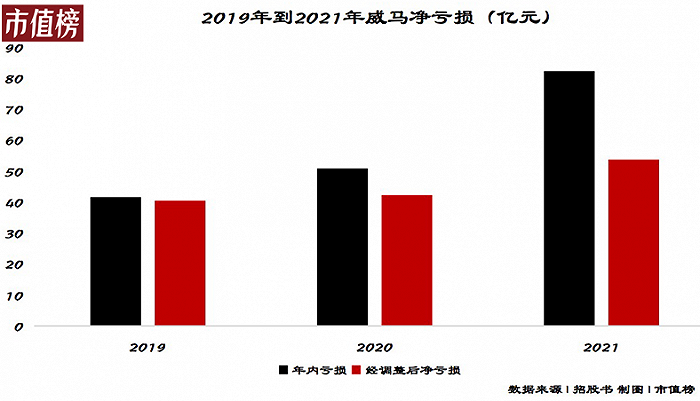

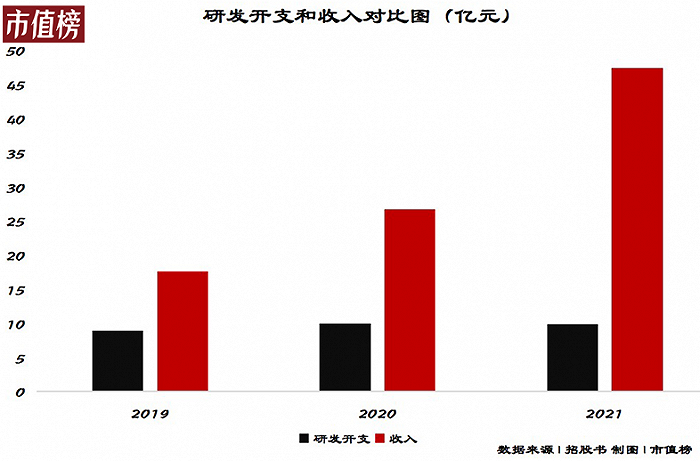

收入也水涨船高,2019年至2021年,威马的营收分别为17.62亿元、26.72亿元和47.43亿元。与收入一同上扬的,是威马的亏损额,三年累计归母净亏损174亿元,其中2021年亏损82亿,经调整亏损额为53.6亿元。

亏损的最重要原因在于造车成本高于收入。

威马的收入来自三个部分,卖车和零部件、卖汽车监管积分和其他。其中卖车和零部件2021年收入43亿元,是最重要的收入。

照此计算,2021年,威马平均一辆车的售价不到11万元,造车的成本在15.2万元左右,即使只算材料,一辆车需要的耗材也要12万元,典型的面粉比面包贵,卖一辆亏一辆。

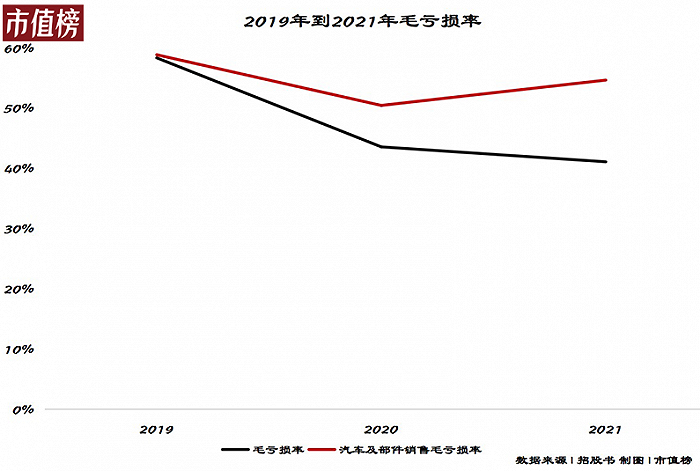

从自身趋势上看,随着销量的提升,威马的毛亏损率正在收窄,从2019年的58.3%降至41.1%,利润端的改善比较明显。

但如果拆分得更细一点,我们会发现并非如此。

2019年—2021年,威马车辆及部件销售业务的毛亏损率分别为58.8%、50.4%和54.6%,整体亏损收窄幅度小,且2021年是在恶化的。

再来对比同行业公司。

被高昂的原材料成本拖垮,是蔚小理也走过的路。2019年,蔚小理中,毛利率最低的在-24%左右。

到了2020年,蔚来交付43728辆车,同年理想和小鹏的交付量在3万辆左右,与2021年的威马具有一定的可比性。而2020年的“蔚小理”都已经实现了毛利率为正。

对比2020年,蔚小理2021年汽车销售板块的毛利率都在提升。

不管是横向还是纵向对比,都可以看出,当前在威马身上,规模效应发挥的作用十分有限,这也意味着,威马毛利率转正更难。

对新能源汽车来说,相比于和动力电池、芯片企业谈判,提升毛利率更具有自主性的两条路是,扩大产销量通过规模效应降低成本和涨价。

消费者买账的前提是有产品力,有性价比。作为技术含量较高的品类,研发投入必不可少。

和其他新能源车企一样,威马在研发上投入的力度很大,2019年达到了50%以上。不过,研发没有随着威马收入的提升而增加。2021年,威马收入比2019年增加了169.2%,研发开支只增加了不到10%,低于2020年。

这也并不难理解,威马现在的财务状况决定了他只能紧巴巴地过日子。

02、威马到底多缺钱?

新能源车企身上存在一个困境,即当还处于车售价低于车成本的亏损中时,新能源车企需要通过扩大产销量来实现规模效应以降低成本改善毛利率。

在此过程中,厂房、土地、生产线是高额的支出,无疑是加重了对资金的需求。

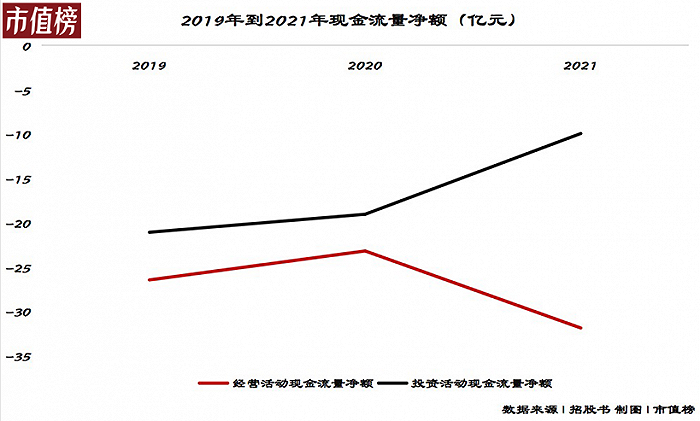

威马在2019年—2021年,在购买物业厂房设备及无形资产上,合计支出42.66亿元,是亏损之外的“吸金”之处。

亏损和资本性开支,让威马不得不依靠融资进行正常的生产和经营活动。

多家媒体报道,威马自成立以来融资十余轮,累计融资超过350亿元。但威马的账面上资金仍然不充裕。

截至2021年12月31日,威马的现金及等价物为41.56亿元,即使加上受限资金8.75亿元和变现能力比较强的交易性金融资产也才52.3亿元。

2021年,威马的经营活动现金流净额和投资活动现金流净额合计41.8亿元,按照2021年的经营状况和投资节奏,在没有外部融资的情况下,也就能维持一年。

更何况,这些资金的用途不仅仅是经营,还要考虑债务的偿还。

从有息负债来看,截至2021年12月31日,威马有短期借款30.3亿元,长期借款69.24亿元。

从经营性负债来看,也存在一定的缺口。截至2021年12月31日,威马25.6亿元的应收账款及票据,无法覆盖34.73亿元的应付账款及票据。

威马的资金紧张程度可以从其借新还旧看出。2022年3月31日,威马的有息借款为89.55亿元,也就是说,第一季度净偿还了约10亿元。4月份,威马就向银行申请了10亿元的贷款。

威马对于资金的渴求,是其先赴科创板的场子,失利之后又转敲港交所大门的原因。

另一个原因在于背后资本的退出需求。

一级市场的明星企业估值节节高升,收钱的时候,在聚光灯下体面、荣耀,实际上附带回购协议的股权融资并不少见,也就是说,拿到的钱是不用还的权益资本还是一项负债还不好说。

威马控股的C+轮融资中,有行业投资者也有财务投资者。相关的协议给予了投资者特殊的权利:行业投资者在未来四年里,有权要求威马每年回购25%股份,并且按照12%的年利息(单利)主张利息收益,财务投资者可以在一年后,随时要求威马回购股份,年利息按照8.5%计算。

行业投资者投资本金合计58亿元,财务投资者合计27亿元,这在威马的账上都体现为金融负债。

如果没有在约定的时间之前IPO,回购义务会触发,叠加较高的借款利率,威马将背上沉重的债务。

不止是股权融资,一些借款也有附带要求。

招股书显示,如果威马不能在2023年6月30日前完成IPO,银团将有权要求威马提前偿还全部或者部分贷款。

经营、流动性和债务压力之下,上市融资成为了威马的续命良药。

03、还剩多少套利空间?

一级市场的早期投资者,成本较低,后来的投资者往往以附带条件等来增厚自身的安全垫。看起来确定性较高,而风险点在于公司没有回购的能力最终诉诸法律,或者是被投资企业上市之后的表现较差。

威马尚未披露招股价格,会以什么样的估值上市尚不可知。

招股书显示,威马整个集团最新的投后估值为70.4亿美元,整个融资过程历时较长,从去年10月到今年的3月,粗略按照6.4的汇率计算,估值为450亿元左右。

以450亿元估值为参考,简单把威马和新能源三势力进行比较,我们发现威马如果能上市,股价表现也不容乐观。

“蔚小理”和威马都处于亏损之中,因此我们选取市销率(PS)做比较。

以威马2021年的收入和450亿估值计算,其市销率为9.5。

如何理解市销率9.5?就是买入这家公司后,即使一切经营都没有成本、所有赚到的钱都可以立刻变成现金,也要9.5年才能回本。

市销率是一个相对指标,要和同行比较才有意义。

2021年,蔚小理的收入分别为361.4亿元、209.9亿元和270.1亿元,截至2022年6月1日收盘,三家的总市值折合成人民币分别为2008.5亿元、1359.7亿元和1755.3亿元(汇率按照1港元=0.8525元),可以算出市销率分别为5.6、6.5和6.5,相差不算大。

如果考虑上蔚小理的收入中汽车销售所占比重的不同,三家市销率的差距更小。

按照6.5的市销率算,威马的估值将在310亿元左右。

再来看市净率,这需要做一些假设。

上文提及威马的一些融资作为负债列在报表上。在2021年年末,负债里,以摊销成本计量且附带优先权的金融工具为92.3亿元,以公允价值计量且其变动计入当期损益的金融负债为117.3亿元。

为简便计算,假设这些负债能变成普通股和其他权益资本,那么威马的净资产也不到5亿元,市净率高达90倍,不需要比较也能看出过高。

当然,随着市场的变化,蔚小理股价会发生变化,参照系就发生了变化。募资金额和定价的不同也会影响到威马的净资产和市净率。

就已经发生的财务数据进行静态简单对比的结果来看,威马想有好的定价,需要进一步增强投资者的信心,比如未来更快的成长,更明显的业绩改善。

新能源汽车赛道长期来看,景气度依然在,短期来看,短期缺芯少电、涨价、停工、销量环比下滑、下乡、补贴等等利好利空因素交织,比较复杂,具体到单个车企身上,威马比积累起品牌势能的三家公司面对的形势更严峻。

评论