文|野马财经 缪凌云

诞生于42年前的燕京啤酒,曾经是我国啤酒行业的“王者”,产销量一度稳居全国第一,旗下产品获得国内外多个重要奖项。

自2014年开始,在啤酒行业整体遭遇天花板的情况下,由于过剩产能淘汰及高端化转型速度稍慢,燕京啤酒产品销量开始下滑,并被华润、百威(亚太)、青岛等品牌赶超,掉落至第二梯队。2020年10月,原董事长因涉嫌职务违法被调查,更是给公司发展蒙上了一层阴影。

当然,面对日趋激烈的竞争格局,2019年,燕京啤酒推出“五年增长与转型战略”计划,两年来已经取得了一定效果。且随着今年(2022年)5月新任董事长上任,近两年“群龙无首”的状况结束,多家机构给予了燕京啤酒更多的期待。

啤酒之王,不进则退

作为居民日常生活重要的消费品,我国啤酒行业向来有着不错的发展。

特别是在1978年,为了适应改革开放后可能出现的新格局,啤酒被选为国家100个重点产品之一,从政策层面鼓励、支持引进国外先进设备及人才,并出现了“把啤酒搞到50万吨”的著名批示,行业工业化进程进一步提速。

当年,全国啤酒产量约为40万吨,次年便成功突破50万吨,1985年更是达到310万吨。短短七年时间增长近7倍,可谓井喷式上升。

图片来源:燕京啤酒官方网站

基于如此背景,1980年,燕京啤酒(000729.SZ)前身“北京市顺义县啤酒厂”应运而生,后于1984年改名“燕京啤酒厂”。

彼时的燕京啤酒,通过与中国食品发酵研究所合作及国际先进技术引入,推出了多款高质量产品,备受市场欢迎。特别是“燕京牌12°P特制啤酒”,拿下了“首届全国轻工业产品博览会”金奖、第31届布鲁塞尔世界博览会金奖等国内外知名奖项。

与此同时,公司大力推进“胡同战略”,依托食品及副食公司的渠道,快速实现产品下沉,在北京地区成功打出了品牌知名度。时至今日,“燕京”二字一直是华北地区啤酒行业最鲜明的代表。

再加上对华斯啤酒的收购,1995年,燕京啤酒产销量一举上升至全国第一,成为口碑与实力兼具的“啤酒之王”。

尝到甜头的燕京啤酒,继续保持着“买买买”的步伐:1999年收购湖南湘啤、2000年与包头雪鹿合资建立子公司、2001年收购山东无名啤酒和三孔啤酒、2002年收购广西漓泉啤酒、2003年收购福建惠泉啤酒(600573.SH)……借助资本的力量,其全国化布局迅速落地。

其中,“雪鹿”、“漓泉”、“惠泉”与“燕京”一起,构成了燕京啤酒的“1+3”品牌战略。

“自建+收购”的策略下,燕京啤酒的头把交椅坐了十年,2006年才被华润啤酒(0291.HK)超越。且此后的很长一段时间内,燕京啤酒始终保持着较好的发展势头。

直到又一个十年过去。

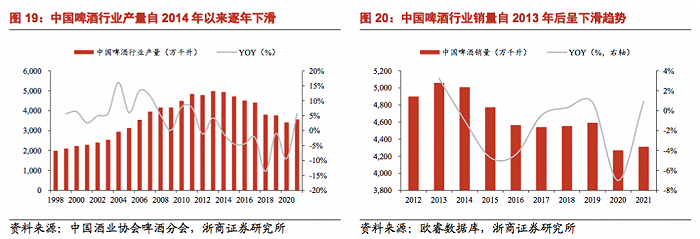

图片来源:浙商证券相关研报

2014年,受饮品竞争加剧及消费者结构变更等因素影响,我国历经数十年高速增长的啤酒市场触及天花板,掉头进入下降通道。2021年3562.4万千升的销量,对比2013年超5000万千升的峰值,已经跌去了近三成。

行业的停滞很快传导到企业层面,燕京啤酒不仅未能幸免,并且相比其他头部企业,受影响更大。

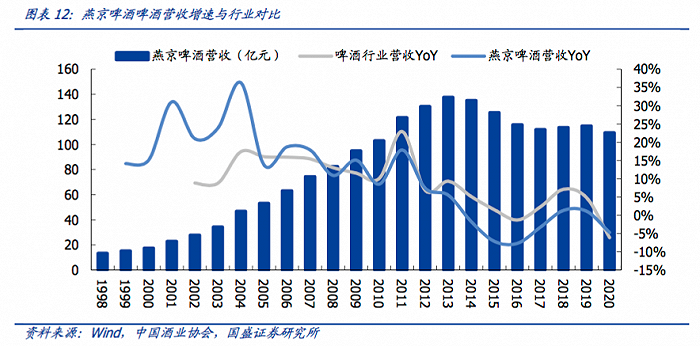

图片来源:国盛证券相关研报

从上图可以看到,2014年开始,燕京啤酒营业收入逐年下滑,YOY(增长率)甚至多年低于行业整体水平。2021年,燕京啤酒实现营业收入119.6亿元,较2013年的137.5亿元,下降13.01%;相同时间段内,青岛啤酒(600600.SH)从282.9亿元,上涨至301.7亿元。

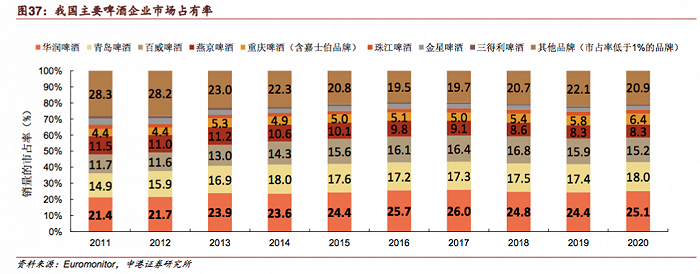

图片来源:申港证券相关研报

另以销量计算,与其他主要品牌相比,燕京啤酒市场占有率同样呈下降趋势。

三大因素拖累增长步伐

昔日“啤酒之王”,被多家竞争对手后来居上,除了行业大势,还有着以下几个原因。

一是转型速度较慢,未能及时淘汰剩余产能。

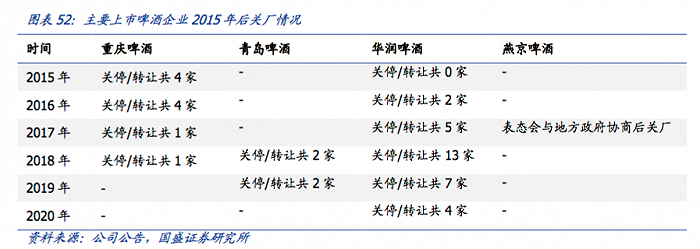

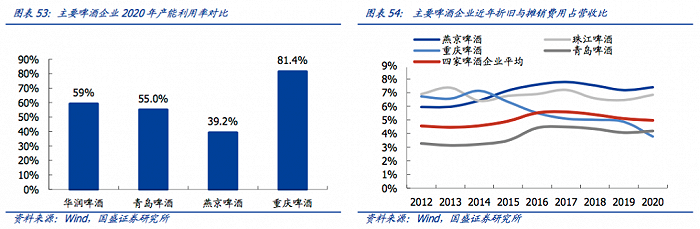

图片来源:国盛证券相关研报

“春江水暖鸭先知”,啤酒行业整体触顶之后,多家主要企业迅速反应。

2015年,重庆啤酒(600132.SH)率先开始优化供应链,一口气关停了綦江、柳州、九华山、永川、黔江、六盘水等多个酒厂,过剩产能及生产人员数量大幅下降;华润啤酒紧随其后,不断加大产能淘汰力度;受职工再就业等问题影响,青岛啤酒相对慢一些,但始终在稳定进行中,2018年、2019年各关闭2家,并计划3至5年内再关闭10家工厂。

习惯了“跑马圈地”的燕京啤酒,却未能及时调头转舵,始终没有具体的关厂动作。导致目前公司产能利用率处在行业较低水平,进而带来了人均创收、净利率、ROE(净资产收益率)均偏低等一系列问题。

图片来源:国盛证券相关研报

国盛证券统计,2020年,燕京啤酒产能利用率仅为39.2%,华润啤酒、青岛啤酒、重庆啤酒则分别为59%、55%、81.4%。2021年,燕京啤酒这一数字小幅上升至40.24%。

不仅如此,与其他公司10%,甚至更高的净利率相比,燕京啤酒常年保持在2%左右,艰难维持在盈利边缘。具体原因,在于其管理费用中,“折旧及摊销”与“职工薪酬”占比较大,这正与产能(厂房、设备、人工)淘汰较慢有着密切的关系。

当然,正如前文所述,作为身份特殊的国企,燕京啤酒与青岛啤酒一样,需要在提高效率的同时,考虑到职工安置问题,两者之间如何平衡,难度颇大。

二是高端化转型落后,相关产品占比较低。

野马财经研究组注意到,在市场容量见顶的同时,啤酒行业还正面临着成本上涨的难题。

一方面,作为原材料的大麦、小麦,因俄罗斯、美国、加拿大等主产地气候异常,乌克兰地区局势动荡等原因,产量存在较大不确定性,价格不断走高;另一方面,啤酒的重要包装材料——铝,在全球“双碳”目标下产能受限,叠加新能源、航空领域需求快速放大,价格更是一路上涨。

为了解决此类问题,高端化路线成为了众多啤酒企业的一致选择。

早在2012年,青岛啤酒就已推出奥古特,后又连续打造了“一世传奇、百年之旅、琥珀拉格”等一系列产品,始终保持着品牌创新;华润啤酒采用了SuperX、马尔斯绿、匠心营造、花脸四大中国品牌及喜力、红爵、苏尔、虎牌四大国际品牌组成的“4+4”战略,对多种类的不同目标人群进行了覆盖;而重庆啤酒与嘉士伯进行业务重组后形成的“6+6”产品矩阵,与之有着异曲同工之妙。

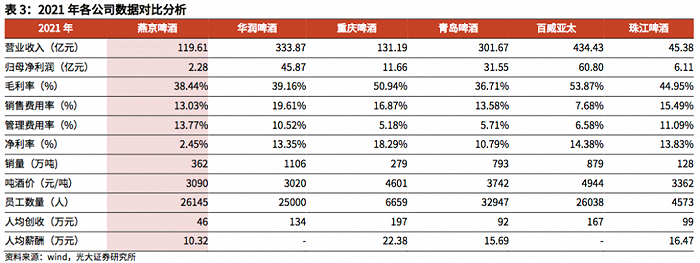

图片来源:光大证券相关研报

至于燕京啤酒,2018年推出的高端产品燕京U8同样取得了不错的市场反响,此后的V10白啤、狮王世涛等效果同样不错。但由于起步较晚,尚有较大提升空间。可以看到,2021年,公司的毛利率、产品吨价都不算高。

三是华北核心市场消费疲软,特别是北京人口结构变化影响较大。

根据国盛证券相关研报,我国华北地区近年来啤酒产量呈现连续负增长态势。另据历年《北京市国民经济和社会发展统计公报》,2016年至2021年,北京市常住人口连续五年出现下降,从2195.4万人降至2188.6万人。而且,在解放非首都职能的过程中,适龄劳动力外流更加明显。2021年,北京市60岁及以上人口占比达20.2%,高于全国18.9%的平均水平。

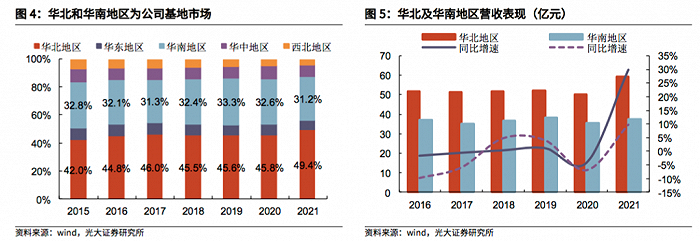

燕京啤酒起于华北、成于华北,2021年华北地区营收占比为49.44%,自然不可避免地受到影响。

“五年计划”见效,基本盘企稳回暖

燕京啤酒从行业第一位置跌落,并逐渐落于人后,很大程度上在于面对行业变局时,未能及时求变。

显然,公司也意识到了问题所在。

2019年下半年,燕京啤酒宣布全面启动“五年增长与转型战略”,试图通过“强大品牌、夯实渠道、深耕市场、精实运营”四大举措,达到改变品牌架构单薄与形象老化的现状,加速高质量中高端产品的推陈出新;填补当前诸多空白和弱势渠道,继续加强高利润与全 国性的渠道建设;扭转基地市场量小分散的格局,因地制宜提升区域市场的销量和市占率等目标。

首先是品牌矩阵的打造。

如上文提及,2018年,在“漓泉1998”的基础上,燕京主品牌打造出“燕京U8”,而后又快速推出“燕京八景”、“燕京V10白啤”、“狮王世涛”等多个中高端品牌,以及桂花啤酒、ON/OFF 果啤等创新性品种,以满足年轻消费者多元化、个性化的消费需求。市场缺口得到快速弥补,产品矩阵逐步成型。

2021年,燕京U8的销量已经接近30万吨,实现了快速增长。光大证券预测,2025年,销量有望达到100万吨。值得注意的是,该型产品吨价约在5000元/吨,毛利率超过50%,如果能够继续放量,对于燕京啤酒的业绩将会有较大改善作用。

其次为营销渠道的丰富。

在传统餐饮、流通渠道的基础上,燕京啤酒开始在电商、KA(重要客户,如大型商超等)、夜场渠道多种渠道发力。为了与之相配合,公司还积极布局“线上+线下”各类营销场景,引入抖音、小红书等直播、短视频宣传方式,并先后签约了多位一线代言人。

从2020年开始,燕京啤酒还在北京地区以小酒馆的方式售卖中高端啤酒,以提高消费者对于自身高端化品牌的认知。

图片来源:光大证券相关研报

光大证券研报显示,多重措施下,目前,北京地区燕京啤酒中高档产品销量占比已达40%左右。2021年,其在华北地区的营业收入达到59.12亿元,同比增长18.11%,出现明显回升。

再者是各处市场的深耕。

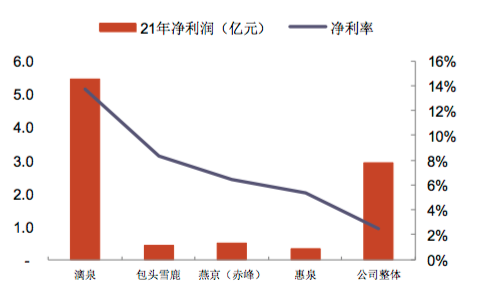

上世纪末本世纪初,通过一系列并购动作,燕京啤酒构建了“1+3”品牌架构,分别为主品牌燕京,副品牌内蒙古雪鹿,广西漓泉、福建惠泉,惠泉啤酒同为A股上市公司。

图片来源:光大证券相关研报

和燕京在华北地区一样,三大副品牌均是各地的著名产品,有着广泛的消费者基础。通过市场深耕,可以充分挖潜,创造更多增长点。

特别是漓泉啤酒,一直保持着较好的经营状况,“漓泉1998”更是公司最早大获成功的中高端产品,亦为“燕京U8”带来了灵感。2021年,漓泉啤酒的净利率约在14%,远高于公司整体的2.45%,为公司创造了大量血液。

新帅上任,转型能否提速?

如果说,燕京啤酒四大举措中的前三大,均已经逐步落实,并取得了一定效果,那么刚刚过去一半的2022年,市场各方对于“精实运营”有着更大的期待。

实际上,2020年10月8日,燕京啤酒发布公告,称时任董事长因涉嫌职务违法被调查。时值燕京啤酒“五年计划”转型关键之际,这一消息不免令市场担忧,并且,此后一年多的时间,公司董事长之位一直未有定数,转型进程难免受到影响。

直到前不久,2022年5月18日,燕京啤酒新任董事长耿超正式走马上任。耿超有着丰富的国企改革实操经验。而产业链优化,正是燕京啤酒改革转型的重要方向之一。

结合前文分析,如果燕京啤酒剩余产能淘汰等工作能够迅速推进,那么公司净利率、ROE等关键性指标将会得到大幅改善,因此,这也是投资者十分关心的问题。

2021年业绩说明会上,即有人询问“是否会关闭老旧生产厂房?是否有减员提高人效规划?”同时有人对燕京啤酒股价、分红提出关心。

对于这些疑问,燕京啤酒并未直接回应。不过,野马财经研究组注意到,2021年,燕京啤酒完成了十余家工厂的产销分离工作,员工人数同比减少1839人,降幅6.6%,2022年,公司的“大部制改革”也正在进行中,运作效率提升工作已然有了一定进展。

德邦证券亦预测,管理层落定之后,预计22年将是燕京啤酒改革力度最大的一年。

客观来说,啤酒市场容量天花板已经可见,想要在厮杀激烈的红海中争先并不是一件容易的事情,你有没有喝过到燕京啤酒近年推出的新产品?又是否看好燕京啤酒今后的发展?欢迎在文末留言。

评论