文|表外表里 周霄

编辑|付晓玲 曹宾玲

淘特刷新了APP增速。

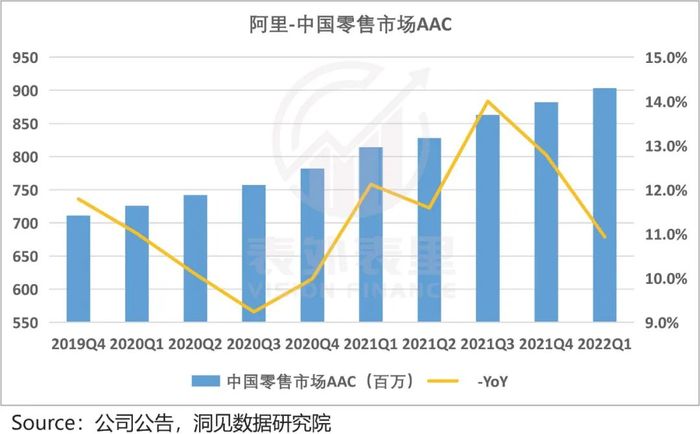

阿里2022财年第4季度,淘特的增长再次兑现市场预期,年度活跃消费者超过3亿。从上线到AAC超过3亿,用时两年,淘特也由此成为国内电商类APP增速最快的。

阿里的定位里,淘特不是独立的业务,而是零售矩阵的重要组成部分。基于此,很多投资人认为:淘特是阿里重获增长的一颗棋子,更多起到守住下沉市场、战略占位的作用。

一季度财报结果显示,淘特正在迈入精细化运营阶段。本文将从原因以及可持续性两方面,展开分析。

一、淘特初露变现苗头,似乎找到了增长办法

从最新的财报数据看,淘特迅速拉升的用户规模,和淘宝的用户群体画像重合度,在逐渐拉大——超过20%的年度活跃消费者,未曾在淘宝、天猫购物。

如下图,淘特的独占用户数量,在高速增长。

也就是说,淘特正在摆脱对淘宝的依赖,下沉市场用户处于高速放量期。更重要的是,这些用户的粘性也在同步提升。

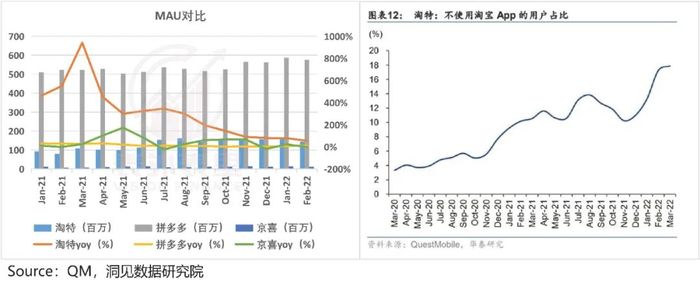

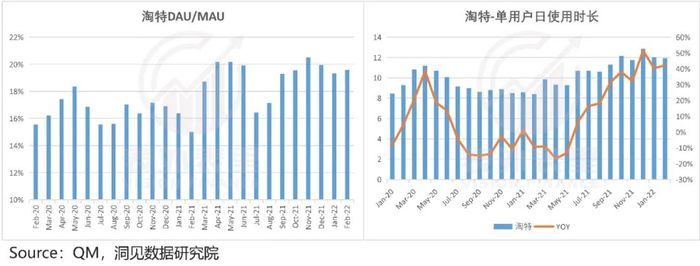

如下图,2021H2开始,淘特的用户粘性(DAU/MAU)以及用户时长都呈现明显的上涨态势——截止2022年2月,DAU/MAU接近20%,比2020年同期上了一个台阶;用户时长也基本稳定在12分钟,同比增长幅度达42%。

要知道,当下早已过了下沉市场的红利期,那么,淘特为何还能高速增长呢?这要从下沉市场的消费变迁说起。

数据显示,2020Q1-2022Q1,乡村人均可支配收入的同比增速,持续高于城镇,且二者差距在2021年,进一步拉大。

这一定程度意味着,下沉市场的消费力在逐渐提高,而富起来的小镇消费者,或将带来下沉市场的新一波增量——消费升级。

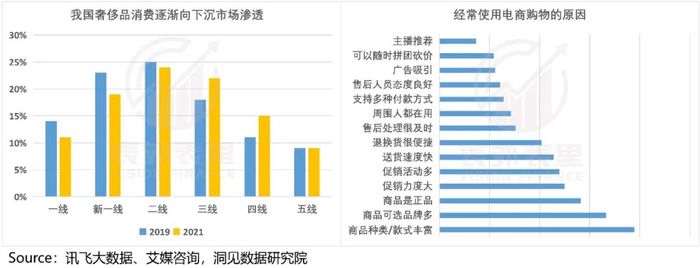

事实上,这种趋势已经体现。比如,讯飞大数据显示,2021年,奢侈品消费三线以下城市的渗透率已达到46%,相比2019年明显提升。

另据2021年《中国下沉市场电商研究报告》,下沉市场用户对于商品品牌、品质以及SKU的关注度,已经高于价格,升级趋势明显。

一般来说,市场出现新增量空间的时候,竞争环境对新玩家相对友好。当然,前提是玩家本身得够得着,淘特是否如此呢?

从结果上看,似乎确实搭上了“消费升级”的顺风车。

比如,据去年双十一数据,以小镇青年为代表的县域消费者的消费趋势显示,园艺铲、花盆等用品同比增长2139%;家装等用品同比订单增长550%;香水、香薰等用品同比增长543%。

那么,这具体是如何实现的呢?

资料显示,早期淘宝的运营体系直接连通淘特,一些品质厂家和品牌,比如森马、小米、伊利等品牌,可以平移到淘特体系,进行供给。

森马是首批入驻淘特的品牌商之一,其电商渠道负责人曾表示:“和淘特的合作,通过品牌好货专属直供,可以更加专注于提升性价比人群的线上购物体感。”

更重要的是,淘特和1688全面打通,引入超过50万的源头工厂(覆盖172个一级产业带,约占全国一级产业带数量的70%)直供商家,其大多数都是白牌。

这一来,扩充了平台整体的SKU;另一方面,没有中间商赚差价,直接送达C端的模式,提供的是低价优质的产品。

比如,去年618,曙光牙刷一款9.9元的电动牙刷爆火,卖了近20万支。去年双十一,室内娱乐模玩、动漫、桌游等用品成交额增长2284%。

由此,在商品端,平台契合了小镇青年的升级需求。而为了让买家放心购买,淘特持续强化物流标准。

早期,联合菜鸟建立了20多个产地仓,并配有自建物流系统及一整套运输打包体系,如面单识别、打包分拣人员等。

此外,淘特不断推出新的提升消费体验的举措,明确列出坏单包赔、30天包退等消费者权益保障措施。

综上来看,在下沉市场消费升级的需求释放机遇下,用户规模和粘性平稳上升的淘特,聚焦“圈人圈地”的进程或将进入尾声。而如何提高运营效率,进而盈利,似乎是更核心的矛盾。

这在实际层面,已有所反馈。据财报,2022财年,淘特的支付订单数同比增长超过100%。

不过,平台早期的数据总是良性增长的,这源于过去释放的增长红利。而抛开早期惯性红利,这样的高增长可持续吗?

二、经济下行周期,直供模式是最优解之一?

“原来工厂直销也就10%左右,现在占比已经达到25%至30%。” 义乌市港悦化妆品有限公司负责人王明对公司疫情下,出货结构变化如此描述道。

这其实也是整个零售行业的现状——经济下行压力下,转向直销。

后疫情时代阴霾笼罩下,据国家统计局数据,制造业PMI连续在3、4月位于荣枯线之下,是近一年以来的最低值。

这其中,中长尾商家受到的影响最大。

以纺织业为例,数据显示,2022年3-4月,中小民营纺企只有50%的开机率,有些小厂因受订单、用工、购销流通等影响,仅有二三成的开机率甚至停工。

纸业也一样,2022年以来各地印厂订单不足,导致2022Q1生活用纸平均开工率仅为46.0%。

众所周知,传统制造业像农业一样,大部分的加价率,掌握在经销商以及终端如商超等手中,上游的工厂靠规模效应,薄利多销,一般毛利率微薄。一旦销路断裂,无异于“灭顶之灾”。

生存压力面前,电商平台的M2C(直供)模式,似乎是最优解之一——一方面,帮商家打开销路,解燃眉之急;另一方面,从工厂拿货,省去经销环节,消费者能拿到更低价、高品质的货源。

基于此,不只淘特,聚焦下沉市场的平台,都在争取工厂直供资源,比如,下沉市场发家的拼多多。不过,囿于两者的发展阶段不同,影响力也不一样。

拼多多作为老玩家,已经经历了用户增长、粘性、转化(GMV)等多个阶段,消费端增量基本释放。但资本市场的鞭策不停,其就要持续创造新增长引擎。

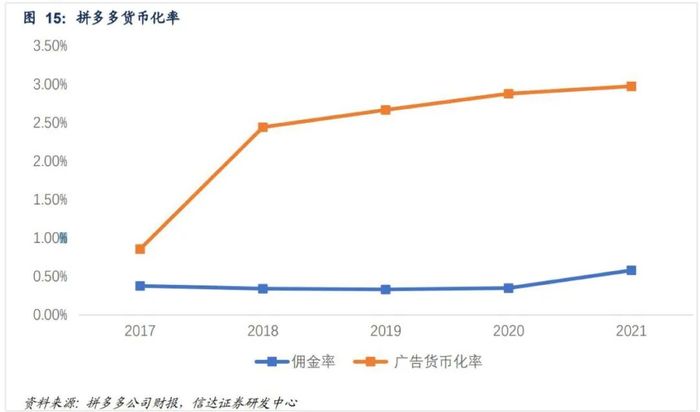

目前来看,其一定程度将压力转嫁给了供给端。如下图,2021年拼多多的佣金率出现明显上调。

相比之下,淘特作为新玩家,市场对其期待仍处于用户增长及转化阶段,其在商家端拥有更大的让利空间。

比如,2021年8月,1688和淘特宣布,针对平台商家进一步降费:平台上所有信用卡交易费等贷记类收款服务费将统一降至0.6%,借记类收款服务费则继续保持免费。

除了佣金的悬殊,另外值得注意的是,成熟平台意味着玩法固定,新商家再想挤进去会更困难;而新平台,初期规则宽松、流量便宜,对新商家更为友好。

那么,具体对商家有什么影响呢?

淘特M2C模式下,工厂只负责生产、供货,由平台来处理商品运营、仓储及物流。如此“全托管模式”,叠加平台进一步让利,商家可以压缩成本,追求更高利润。

以深圳微选科技有限公司为例,其是淘特第一批直供工厂,依托淘特M2C,商品下线直接入库淘特产地仓,节约30%物流仓储成本,工厂利润提升14%。

而经济环境催化,叠加自身竞争力下,淘特的工厂入驻规模持续攀升。

数据显示,淘特已吸引超200万产业带商家、50万工厂、超30万外贸工厂入驻。据阿里2022Q1财报:淘特来自工厂的M2C订单,同比增长达到了400%。

不过,为这么多工厂提供“全托管服务”,意味着淘特需要承担庞大的销货压力。

今年淘特针对直供工厂,上线了淘特10元店、淘特100两个产品频道。其中,10元店,定位覆盖各个生活场景的小物件、小商品;淘特100,定位消费升级趋势类商品。

如此一来,供给匹配需求,短中期内,淘特的高增长或许有现实基础支撑。

小结

刚刚两岁的淘特,作为市场期待的阿里新增长引擎之一,这一季在业务数据呈现上,如预期交出了一份满意的答卷。

但显然淘特的野心,不止于此,身处下沉市场消费升级的风口,淘特的变现增长阶段,提前了。

而抓住需求端的红利释放,顺应经济下行周期里,零售行业直供需求大开的趋势,淘特在精细化运营上的高增长,理论上有相对的确定性。

评论