文|青眼

近日,冷酸灵母公司重庆登康口腔护理用品股份有限公司(下称:登康口腔)正式递交招股说明书,拟在深交所主板挂牌上市。

据招股书显示,2021年,登康口腔总营收为11.43亿元,同比增长10.97%,旗下冷酸灵成为线下零售第二大本土牙膏品牌。目前,云南白药、两面针已是上市公司,如今舒客、冷酸灵、冰泉母公司也在IPO,行业迎来新的上市潮。

营收11亿,冷酸灵本土第二

公开资料显示,成立于2001年的登康口腔最早可追溯至1939年的大来化学制胰厂,2001年12月由重庆牙膏厂作为主要发起人,联合重庆百货、机电集团、化医集团和新世纪百货共同成立登康口腔。IPO前,重庆市国资委100%持有的轻纺集团直接持有登康口腔79.77%的股份,而温氏食品全资持有的温氏投资持有登康口腔8.10%的股份。

目前,登康口腔旗下拥有口腔护理品牌“登康”“冷酸灵”;高端专业口腔护理品牌“医研”;儿童口腔护理品牌“贝乐乐”、高端婴童口腔护理品牌“萌芽”等,主要产品涵盖牙膏、牙刷、漱口水等口腔清洁护理用品,并持续开发电动牙刷、冲牙器等电动口腔护理用品。同时拓展了口腔抑菌膏、口腔抑菌护理液等口腔卫生用品以及牙齿脱敏剂等口腔医疗器械用品。

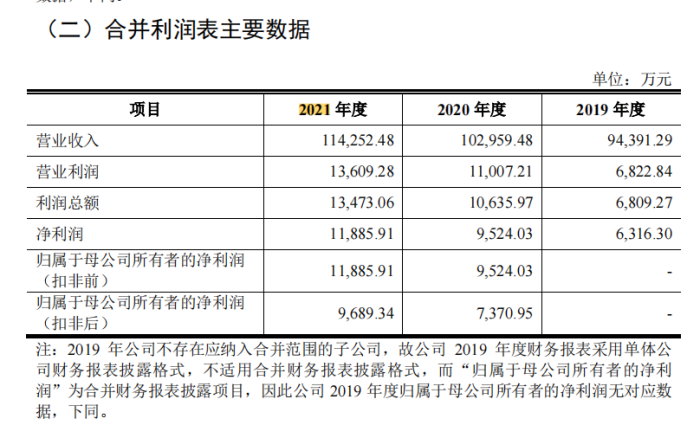

据登康口腔招股书显示,近三年来,总营收逐年攀升,从2019年的9.44亿元增至2021年11.43亿元,其中2021年和2020年营收增幅同比分别增长10.97%和9.08%;同期净利润增幅同样达到两位数,于2021年达1.19亿元。

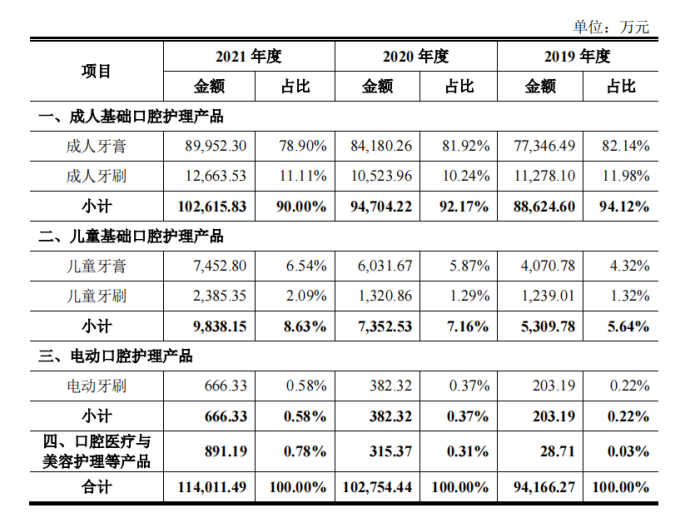

从收入构成来看,登康口腔的大部分收益来自牙膏产品,2019年至2021年牙膏业务收入的占比分别为86.46%、87.79%和85.44%。牙刷紧随其后,电动口腔护理产品(即电动牙刷)和口腔医疗与美容护理等新品类营收占比仍然偏低。

“冷热酸甜,想吃就吃”——这句脍炙人口的广告语将“冷酸灵”这个国产牙膏品牌带进了千家万户的视野。作为登康口腔的核心品牌,招股书显示,2019-2021年,冷酸灵在抗敏感细分领域线下市场分别占60.08%、61.00%和59.61%。根据尼尔森2021年线下零售统计数据,冷酸灵牙膏市场零售额份额位居行业第四、本土品牌第二。冷酸灵牙刷市场零售额份位居行业第五、本土品牌第三。

值得注意的是,成人牙膏营收虽体量较大,但占比呈逐年下滑趋势,登康口腔在招股书中解释,成人牙膏销售规模逐年增长,但随着产品矩阵的不断丰富和产品结构的不断优化,成人牙膏贡献的收入占比逐年下降。

与之相反的是儿童牙膏,2021、2020年度登康口腔儿童牙膏销售收入同比增长23.56%、48.17%,虽增速放缓,但登康口腔在招股书中指出,儿童牙膏是公司增速最快的牙膏细分产品。一方面继续2020年加大促销策略的红利,销量增长;另一方面是公司儿童牙膏产品矩阵的完善和产品升级,高端新品推出后销售单价有所上升所致。

根据尼尔森零售研究数据,2021年,“贝乐乐”儿童牙膏、牙刷零售额相比2020年分别增长了27.54%、65.56%,增速行业领先。2021年登康口腔儿童牙膏线下零售市场份额为7.15%,行业排名第五;儿童牙刷线下零售市场份额为5.66%,行业排名第三,也体现出登康口腔儿童品类强劲的发展潜力和市场竞争力。

毛利率高于行业平均值

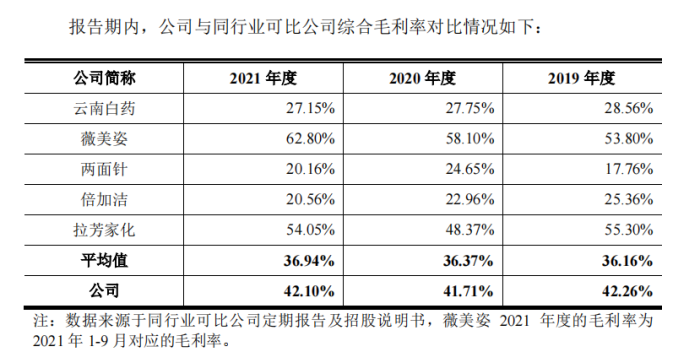

除此之外,从毛利表现来看,在过去三年,公司综合毛利率分别为42.26%、41.71%、42.10%,虽说2020年受疫情影响毛利率略有下降,但在2021年也迎来增长。

与同行公司相比,2019-2021年登康口腔综合毛利率略高于可比公司平均值。对此,登康口腔表示,主要系各公司产品结构、业务模式、客户结构等方面存在差异所致。公司综合毛利率高于云南白药、两面针、倍加洁,低于薇美姿、拉芳家化,毛利率处于合理区间。

具体来看,登康口腔2021年综合毛利率低于薇美姿的62.8%。就此,登康口腔解释主要是销售渠道存在差异。登康口腔以线下经销模式为主,而薇美姿则以线上销售及大客户(大卖场及超市)销售为主,不同销售渠道下产品定价、营销推广策略等存在差异,使得双方产品毛利率存在差异。另外,产品定位不同也有影响。

电商占13%,加大全渠道建设

作为传统线下品牌虽然存在一些局限,但无论是在运营模式,还是在产品研发、推广方面,登康口腔都发生了较大的变化。

值得一提的是,本次发行并上市的募集资金,登康口腔将用于投资智能制造升级建设项目、全渠道营销网络升级及品牌推广建设项目、口腔建设研究中心建设项目、数字化管理平台建设项目,募集资金拟投入额达6.6亿元。

口腔清洁护理用品行业受众广泛,其品牌价值及渠道价值是行业企业快速发展的核心,而口腔清洁护理用品直接应用于消费者口腔,其产品品质及功能受到消费者的高度关注。因此,品牌、渠道及产品的综合竞争成为市场竞争的主流。登康口腔招股书表示,口腔清洁护理用品企业需要通过广泛、多样、立体的品牌推广、有效的渠道运营和良好的产品品质和快速的产品开发与迭代,方能赢得消费者的青睐。

随着电商渗透率的提升,加码线上也成为传统品牌决胜的关键。据招股书显示,本次全渠道营销网络升级及品牌推广建设项目募集金额拟投入额占比金额最多,达3.7亿元。可以看出,登康口腔对新渠道拓展和已有渠道升级的决心和信心。

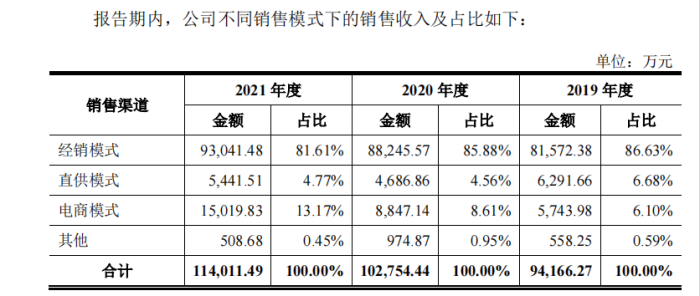

据悉,登康口腔的销售模式包括经销、直供、电商和其他四种。其中经销模式营收占比最大,2019-2021年该模式收入占比均超过80%。据悉,登康口腔的经分销商分布在31个省、自治区、直辖市以及2000余个区/县,实现了对数十万家零售终端的覆盖。其中特别是针对最广阔的县域乡镇市场,并以独特的县域开发模式打造了登康口腔在三四线市场的渠道壁垒。

2021年登康口腔经销模式收入占比81.61%,同2020年和2019年相比,收入占比下降明显,登康口腔表示,主要原因是2021年积极开拓电商业务,电商模式收入快速增长所致。

直供模式收入占比有所下降,也是由于电商模式销售收入快速增长和线下转为线上消费的趋势加速所致。与之相反的是,登康口腔电商销售收入占比持续上升,由2019年6.10%增加到2021年的13.17%,增幅从2020年的54.02%扩大至2021年的69.77%。

这也从侧面说明其线上渠道建设已现成效,青眼发现,在天猫冷酸灵旗舰店,部分商品月销量已达1万+,其中最高一款达5万+。抖音上一款冷酸灵全家福组合已售48.4万件。

招股书显示,登康口腔渠道升级集中在线上和线下,其中线下新渠道拓展包括711、罗森、全家等终端系统,已有渠道升级主要是形象店面打造、潜力店面挖掘及场外活动推广;线上渠道包括电商渠道和新零售渠道,电商渠道将加大各类电商平台的投入以加快线上电商渠道的发展,同时通过O2O到家平台与社区团购平台的拓展以实现新零售业务的快速突破,从而加强其在渠道营销网络上的全面布局,提升全域全渠的市场竞争能力,进一步提高市场占有率和扩大销售规模。

高度集中化,前十市场份额占近8成

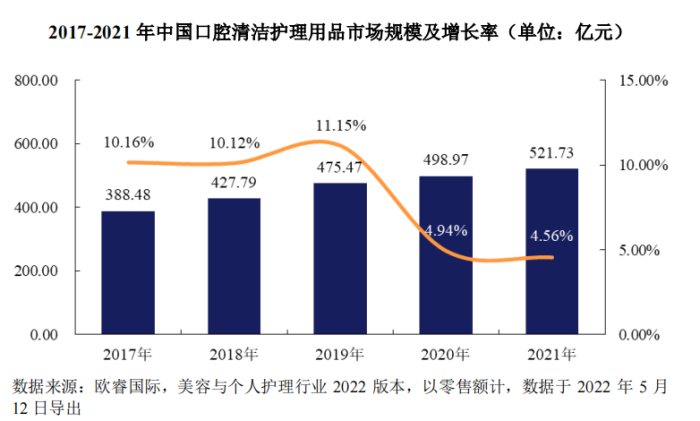

近年来,中国口腔护理市场快速发展。招股书显示,从我国口腔清洁护理用品行业市场规模来看,2017-2021年我国口腔清洁护理用品行业市场规模呈逐年上升趋势,年均复合增长率为7.65%。2021年我国口腔清洁护理用品行业市场规模为521.73亿元,较2020年同比增长4.56%。

市场发展强劲,行业市场集中度高,其中本土品牌占有近一半市场份额。根据中国口腔清洁护理用品工业协会公开数据,2021年全国牙膏生产企业全年产量超过67.17万吨,前十名企业生产总量为49.33万吨,占比73.44%,市场集中度较高。2021年,全国牙膏总体产量同比下降0.62%,本土企业产量占比为49.86%,占有近一半市场份额。

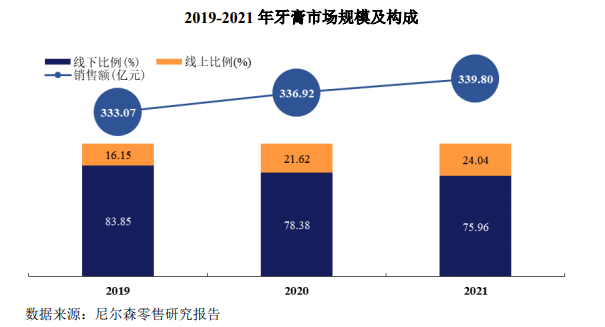

另据尼尔森零售研究数据,2021年牙膏市场整体销售规模为339.80亿元,相比2020年增长0.86%,2021年线下渠道占比75.96%。按2021年牙膏产品按全渠道零售额计,前十厂商市场份额合计达75%,云南白药、好来、宝洁、登康口腔(冷酸灵)、高露洁等前五厂商市场份额达59.50%,在TOP5中,虽然外资品牌仍旧强势,但本土品牌也不容小觑。其中,云南白药、登康口腔等本土头部企业增速远超外资头部企业。

众所周知,近两年来,随着消费者对口腔护理意识的提升,口腔护理产品不断细化使得口腔护理市场迎来了翻天覆地的改变,早已从原有的牙膏、牙刷扩展到漱口水、口腔喷雾、冲牙器等多个品类。一方面是云南白药、冷酸灵、舒客等传统口腔护理品牌在极力突破单一传统的牙膏线;另一方面,冰泉、参半等新锐品牌选择从消费升级出发,绕开传统牙膏日化产业,转而研发差异化、多样化、更加新潮的口腔护理产品。

正是由于本土品牌更强的市场抗压能力和韧劲,除冷酸灵外,舒客母公司薇美姿已于今年2月8日正式向港交所递交招股说明书,拟在港股上市。

随着各大品牌力求在功能、设计等多个方面进行创新,这个原本中规中矩的市场,也逐渐开辟出越来越多的细分赛道。可以说,目前的口腔护理市场,依旧是一块“香饽饽”,而对抗新老品牌,完成渠道切换或升级,登康口腔也需要更多资本。

评论