文|面包财经

证监会近期先后发布或修订了《公开募集证券投资基金管理人监督管理办法》、《关于加快推进公募基金行业高质量发展的意见》以及题为《优化公募基金注册机制 促进行业高质量发展》的机构监管情况通报等关于推动公募基金行业发展的政策文件。

相关文件提出要对公募基金“新股发行报价明显不合理”、“中长期业绩持续表现差”、“风格漂移”等问题加强监管。

面包财经近期将对标相关政策,研究一些公募基金新股报价不合理的典型案例。

研究显示,九泰基金在部分科创板新股上给出的报价偏离发行价较为明显,报价合理性存疑。

比如,九泰基金对百济神州报出超300元/股的高报价,对中芯国际报1.00/股的超低报价。两个明显不合理的报价均被剔除有效报价区间。

部分高报价虽然成功获配,但最终浮亏比例较大,如九泰基金获配唯捷创芯以来后者股价持续下挫,或导致公司“浮亏”约15%。

不仅是九泰基金,其他公募如瑞达基金、鑫元基金同样存在IPO报价不合理的情况。近期,买方机构新股发行报价不合理问题持续受到监管关注,公募基金或应早日补齐新股定价能力短板,发挥资本市场“稳定器”的功能作用。

百济神州:报价高达318.56元/股,被剔除有效价格区间

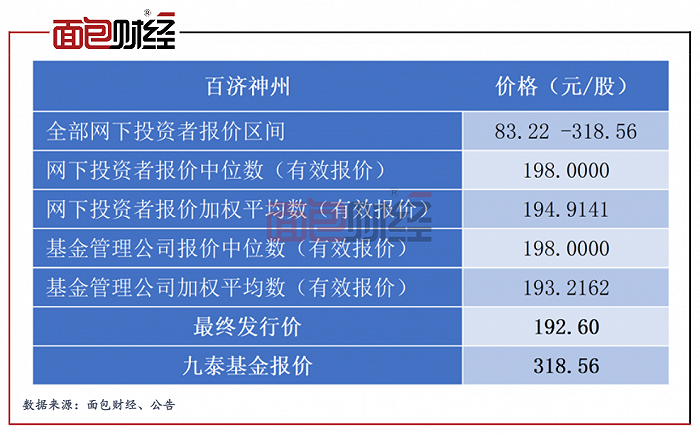

数据显示,九泰基金在历年IPO初步询价中,报价最高的股票为百济神州,申报价318.56元/股,申报溢价率达到1.65倍,报价被剔除有效价格区间。

根据百济神州发行定价公告,在剔除无效报价后,百济神州-U共收到355家网下投资者管理的7303个配售对象的初步询价报价信息,报价区间为83.22元/股-318.56元/股。

图1:百济神州网下申购信息看板

因百济神州将拟申购价格高于 234.50 元/股的配售对象全部剔除,九泰基金在本次IPO中无法参与网下申购。数据显示,进入百济神州有效报价的基金公司报价中位数、加权平均数均不足200元/股,九泰基金的每股报价高于行业平均逾100元。

2021年12月,百济神州在科创板上市,最终发行价定为192.6元/股。上市首日,百济神州股价下跌16.42%,之后公司股价一路下探,最低跌至82元/股。目前,百济神州股价仍在90元/股上下波动,不到九泰基金初步报价的三分之一。

唯捷创芯:打新获配后仍未脱离破发状态

唯捷创芯于2022年04月12日在科创板上市,九泰基金的申报价为81.61元/股,虽进入有效报价区间,申报溢价率却高达1.23倍。

资料显示,唯捷创芯初步询价收到的报价区间为7.50元/股-120.50 元/股,其中网下全部投资者的报价加权平均数为66.61元/股、基金管理公司的报价加权平均数为67.22元/股,九泰基金的报价显著高于平均水平。

图2:唯捷创芯网下申购信息看板

唯捷创芯最终发行定价66.6元/股,上市首日跌幅达到36.04%,成为今年以来新股首日跌幅最大的上市公司。2022年6月6日,唯捷创芯收于56.31元/股,仍低于发行价。根据获配股数推算,如果持有至今,九泰基金在本次打新或发生浮亏超26万元,浮亏比例约15%。

打新中芯国际:给出“1元/股”报价

除高溢价申报外,九泰基金也存在新股报价过低案例。

中芯国际在询价期间共收到349家网下投资者管理的初步询价报价信息,报价区间为1元/股-38.87元/股,拟申购数量总和为1258.57亿股。在剔除无效、高价报价后,入围网下投资者的报价加权平均数为27.46元/股。

图3:中芯国际网下申购信息看板

九泰基金仅有一家配售对象参与本次询价,报价1元/股,是所有报价中价格最低对象,申报折溢价比仅为0.04倍,被剔除有效报价。

中芯国际于2020年7月在科创板上市,最终确定发行价为27.46元/股,发行市盈率113.12倍,略高于行业平均静态市盈率45.4倍。上市后,中芯国际股价快速冲高至95元/股,今年受大环境影响股价整体呈下跌趋势,但未跌破发行价。

2022年6月6日,中芯国际收盘价为45.69元/股,与九泰基金的报价偏差较大。

瑞达基金、鑫元基金等同样存在新股报价不合理情形

九泰基金于2014年7月3日成立,目前在管基金总规模不足50亿元,是一家小规模基金公司。

经不完全统计,九泰基金在科创板的新股报价偏离发行价30%的股票超过20只,且倾向于溢价申报。从具体股票来看,海创药业、迈威生物的申报溢价率超过2倍,宏力达、艾迪药业等股票的申报折溢价比不足0.6倍,这些股票最终因报价偏离被剔除有效价格区间。

图4:九泰基金IPO申报价偏离发行价30%以上的科创板新股

其他公募基金同样存在IPO报价不合理的情况。经不完全统计,在科创板新股初步询价中,民生加银基金、摩根史丹利华鑫基金、东方基金对部分新股的申报溢价率超过3.5倍;鑫元基金、醇厚基金等机构的部分新股申报溢价率低于0.1倍;瑞达基金、广发基金多次出现在极端报价的名单中。

图5:公募基金新股申报价大幅偏离发行价部分案例

以奕瑞科技为例,鑫元基金报出1.51元/股的价格,股票最终发行价定在119.6元/股,当前股价更是超过400元/股。另外,迪哲医药以52.58元/股发行以来,最低跌至19.02元/股,远高于瑞达基金的IPO初步报价6元/股。

5月13日,证监会发布名为《优化公募基金注册机制 促进行业高质量发展》的最新一期机构监管情况通报,其中提到对符合定价能力弱、新股发行报价明显不合理的基金管理人在法定注册期限内采取暂停适用快速注册机制、审慎评估、现场核查等审慎性措施。

作为IPO网下申购和新股投资的重要参与者,公募基金或需提高投研、定价能力,引导新股定价回归理性,发挥资本市场“稳定器”的功能作用。

评论