记者 |

6月9日,欧洲央行召开货币政策会议并正式宣布开启欧元区货币政策正常化进程,这也意味着持续8年之久的欧元区负利率时代即将结束。欧央行还在决议中将2022年欧元区的经济增幅下调至2.8%,全年通胀率则预计为6.8%。

确定加息,停止扩表

欧央行此次的货币政策决议包括加息时间表、提前取消购债计划以及再融资业务的三部分内容。

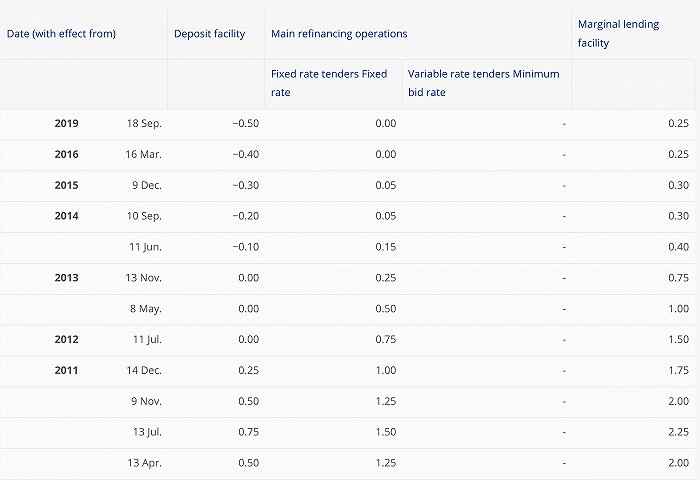

在外界最为关心的利率问题上,欧洲央行稳健地选择了在6月维持三大关键利率不变,即存款机制利率(DF)、主要再融资利率(MRO)以及边际借贷利率(MLF)仍保持在-0.5%、0%以及-0.25%水平。其中DF也被称为隔夜拆款利率,代表着欧元区金融机构将流动资金存放于欧洲央行需支付0.5%的惩罚性利息,这也是欧元区负利率现象的核心标的。

不过根据决议,欧洲央行将在7月21日的下次货币政策会议上加息25个基点,并于9月8日的再下次货币政策会议上继续加息,9月的加息幅度则取决于届时的欧元区通胀情况。

虽然外界普遍认为,稳健的欧洲央行将把9月的加息幅度控制在25个基点,但在决议中欧洲央行表示:“若中期通胀持续、甚至恶化,更大幅度的加息是合适的。”

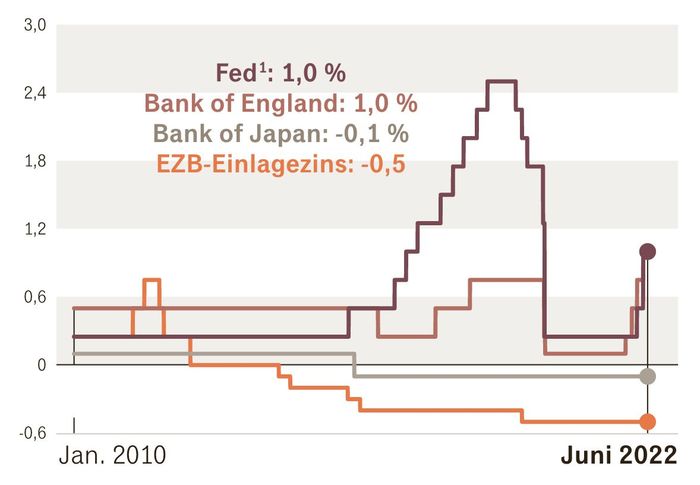

无论欧洲央行在9月选择25个还是50个基点的加息幅度,可以确定的是,欧元区将于9月正式告别已经持续了八年之久的负利率时代,7月21日也将是欧元区11年来的首次加息。2014年6月,欧洲央行首次将存款机制利率从0%下调至-0.1%。

至于9月之后的加息路径,欧洲央行在决议中表示,将选择持续、渐进的路线,以维持长期以来2%的通胀目标,而调整货币政策的速度依然取决于届时的通胀数据。根据欧洲央行的时间表,今年第四季度的10月27日以及12月15日还将举行两次货币政策会议。

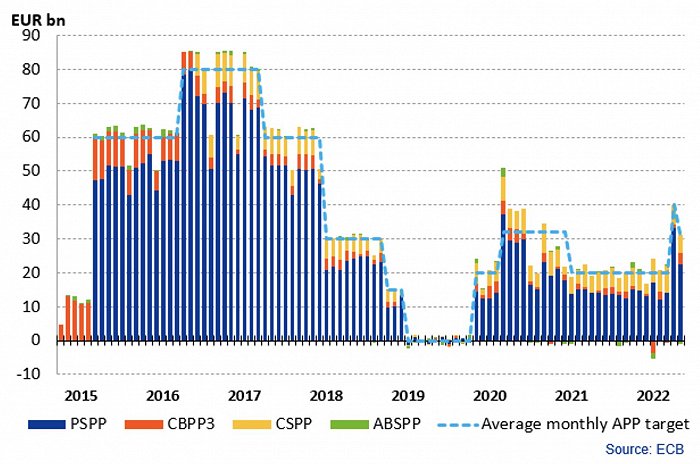

为了给7月的加息铺平道路,欧洲央行还在决议之中宣布将提前于7月1日结束“资产购买计划”(APP,即Asset Purchase Programme)。过去六年内,欧洲央行一直通过APP每月购买约200亿欧元的债券向市场注入流动性。此前外界普遍预计APP将至少持续到第三季度才会被终止。

除了“资产购买计划”APP之外,欧洲央行早先已于1月下旬结束了总额为1.8万亿欧元的“大流行紧急资产购买计划”(PEPP,即Pandemic Emergency Purchase Programme)。

欧洲央行在决议中表示,在开启加息周期之后将继续把APP框架内到期证券的本金全部用于再投资,以维持充足的流动性。至于已经画上句号的PEPP框架内到期证券的本金,欧央行则将至少在2024年之前维持再投资不变,并且可能将重点关注在利率上升之后以希腊为代表的国债。

再融资业务方面,欧洲央行在决议中宣布预计适用于第三轮长期定向再融资操作(TLTRO III)的特殊条件也将于今年6月23日结束。

增长失速,通胀压力仍巨大

当天下午14:30,拉加德在货币政策决议公布之后举行新闻发布会。除了对决议内容进行了概述之外,她还着重强调了欧元区的通胀压力正处于不可接受的高位,这将构成巨大挑战。

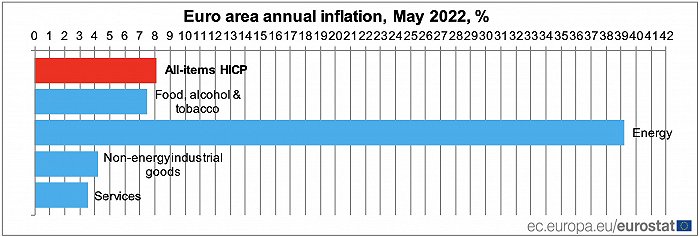

此前5月31日欧盟统计局公布的5月通胀数据显示,欧元区消费者价格指数同比上涨8.1%,不仅超过了4月7.4%的通胀率以及外界预测的7.7%,并再次刷新了欧元区成立以来的纪录,更呈现出通胀加速上升的恶性趋势。

相比之下,美国劳工部的数据则显示,美国4月消费者价格指数同比上涨8.3%。虽然该数字略高于欧元区的通胀幅度,但相较于3月的8.5%通胀率已略有下降。劳工部将于6月10日公布5月的通胀数据,外界普遍预计5月通胀将维持在8.3%至8.5%之间。

随着欧盟于6月3日公布了以俄罗斯石油禁令为核心举措的对俄第六轮制裁,以及俄罗斯先前于5月底对荷兰、丹麦实行天然气断供等因素影响,能源自给程度较低的欧元区各国仍将受到居高不下的能源价格冲击。欧元区的5月通胀数据之中,能源大类价格同比上涨超过39.2%,而布伦特原油价格在6月已经突破120美元/桶大关并仍在持续上涨之中,超过5月原油110美元/桶左右的均价,这也意味着欧元区的6月通胀预计将更加严峻。

欧洲央行预计欧元区今年全年的通胀率将高达6.8%,2023年和2024年的通胀率则将下降至3.5%和2.1%,三组数字均高于欧洲央行第一季度5.1%、3.5%以及1.9%的预测。

拉加德表示,若第三季度的预测中2024年通胀率突破2.1%,欧洲央行将在9月的货币政策会议中提高加息幅度,这也是拉加德首次明确提出50个基点的加息。

拉加德曾于5月23日在欧洲央行官网发表署名文字,首次阐述了该行致力于货币政策正常化的决心。彼时拉加德仍然较为保守地暗示9月加息幅度为25个基点。

拉加德在半个月时间内对于9月加息幅度态度的转变,除了受到5月通胀数据影响之外,欧盟以及欧元区5月较强劲的经济增长数字也为欧洲央行提供了更多的加息空间。

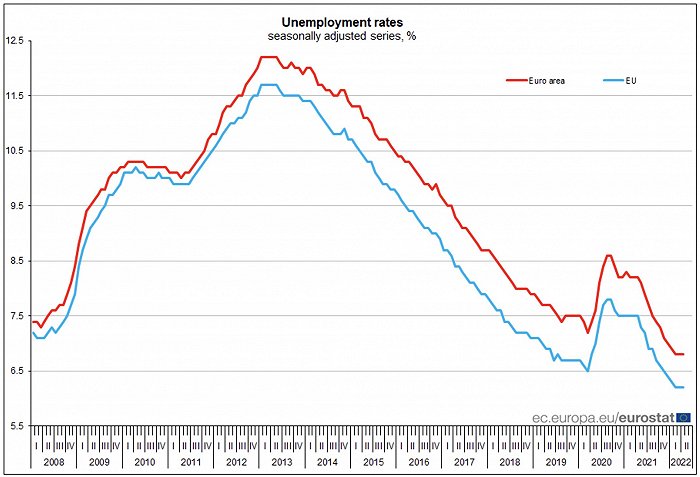

6月8日欧盟统计局公布的最新数据显示,欧元区一季度季调后GDP同比增长5.4%,环比增长0.6%,超出了此前5.1%和0.3%的预期。而该统计局6月1日公布的劳动部门数据也显示,欧元区一季度的就业同比增长2.9%,环比增长0.6%,同样超出此前预期。欧元区和欧盟6.8%和6.2%的失业率同样为10年来最低值。

根据高盛欧洲经济学家Jari Stehn的预测,欧洲央行将在2023年夏季之前以25个基点的幅度逐步将存款机制利率提升至1.5%。该利率即是拉加德此前署名文章中提及的中性利率:既不刺激经济、亦不使投资放缓的中长期利率。市场主流预计欧洲央行的中性利率在1%至2%之间,明显低于市场对于美联储中性利率2.5%的预期。

制约欧洲央行跟随美联储大幅度加息的因素之一,便是欧元区各成员国之间的借贷成本差异正在逐步扩大。

6月9日当天,德国10年期国债收益率攀升8个基点至1.43%,意大利10年期国债收益率则攀升25个基点至3.60%。两国10年期国债收益率利差已经从年初的140个基点扩大至200个基点以上。而欧元区最脆弱的希腊的10年期国债收益率更是在欧洲央行公布决议之后迅速上升至4.11%,与德国10年期国债的利差已接近270个基点。拉加德在新闻发布会上强调,欧洲央行必须确保货币政策正常化不会导致各成员国之间融资成本的分化。

此外,欧洲央行自身对于快速加息的迫切性认知也明显弱于美联储。一方面,拉加德明确将9月的加息幅度与2024年的预计通胀率挂钩,反映出欧洲央行仍然认为目前的高通胀不可持续;另一方面,欧洲央行并未在欧元区内观察到类似美国的工资-物价螺旋。根据美国劳工部公布的数据,美国过去12个月的平均时薪上涨5.2%,而欧元区的工资增幅仅为2%。

评论