文 | 音乐先声 朋朋

编辑 | 范志辉

最近,Spotify举办了上市以来的首个投资者日活动。

在获得演讲中,Spotify的高层们先后回顾了上市四年来的发展,并展望了未来的发展方向。作为全球最大的音乐流媒体平台,Spotify正从音乐出发,逐渐布局多元的音频内容领域。

正如Spotify 创始人兼首席执行官Daniel Ek在开场中所说:“我们正在投资创建一个优秀的多边平台,它拥有成为世界上真正独特的创意平台所需的全部要素。我们正在加快行动,以便在短期内抓住这个机会。”

当晚,Spotify给了一个非常振奋人心的统计数字:预计到2030年,Spotify的月活用户数将达到10亿。

8年后月活10亿,Spotify的底气是什么?

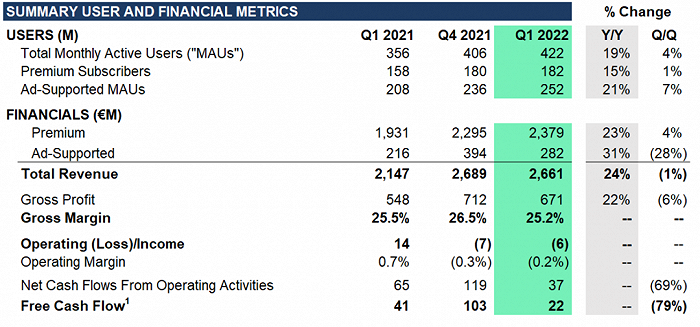

今年第一季度的财报显示,基于拉丁美洲和欧洲市场的出色表现,Spotify全球月活跃用户 (MAU) 达到4.22亿,环比增长1600万。按照这个环比增速速度,会发现Spotify要在8年后月活达到10亿,确实不是空穴来风。

在投资者日的开场中,Daniel Ek重申了Spotify成功的三大基石。在他看来,Spotify在市场上能够脱颖而出得益于三个核心要素——遍在性(Ubiquity)、个性化(Personalization)和免费增值(Freemium)。

遍在性,顾名思义,是指Spotify遍及方方面面、无处不在。作为一以贯之的战略。如今Spotify已经拥有2000余个合作伙伴,覆盖了从智能手表等可穿戴设备到汽车,甚至是厨房电器等各种场景。在创造顺滑体验的同时,这些设备也实现了向平台的有效导流,在2018年,Spotify 14%的新注册用户都来自于这些合作伙伴,而到了2021年,这个数字已经翻倍达到了28%。

将一个订阅账号同步于多个设备,也提高了用户的迁移成本,也创造了平台上最活跃的一批用户,他们生命周期价值更高,流失率更低。如今,89%的付费用户都在多台设备上同步使用Spotify。

对于Spotify而言,不同类型的设备硬件就是他们的“基建”,在音乐、播客领域已经验证了“基建”的成功。他们接下来要做的,是将这些早期投资的应用价值延伸到有声读物的内容领域。

其次,个性化是指Spotify个性化推荐音乐的能力。据Spotify的用户调研数据显示,超81%的用户最喜欢Spotify的个性化推荐。在许多受访用户看来,个性化并不仅是他们注册Spotify的原因,也是他们留下来的原因。

换句话说,Spotify的个性化体验提高了用户粘性和用户留存率。接下来,Spotify还将把他们极强的个性化推荐能力应用于播客领域,为合适的听众找到合适的播客内容。

一直以来,Spotify的收入模式都是免费广告支持服务和高级付费订阅的组合,官方将这一模式界定为“免费增值”。这一模式的运作机理是通过免费向用户提供附加广告的内容产品,将这一部分成本转嫁到广告主身上。如果用户想要取消广告,则需要付费成为会员。同时,订阅用户也将获得无限制切歌、离线播放、跨区域听歌等权益。

这种双重收入流的模式优点显而易见,既让听众有机会无风险地试用Spotify,不断地增加用户群体可以提高广告收入,也帮助平台建立起庞大且不断增长的付费用户基础,成功形成了“飞轮效应”。

同时,Spotify将降低至零元的入门价格视为向新市场扩张的关键保障。目前,Spotify的服务范围达到了183个市场和地区,较之Spotify上市时的增加了两倍以上。“这包括世界上一些最大、最令人兴奋的音频市场,如印度和韩国以及整个非洲大陆。”Daniel在演讲中说。

而在演讲中也提到,Spotify意在将音乐这一垂直领域所习得的经验和技术,应用于全新的内容领域——播客和有声读物。

然而,目前为止,Spotify的播客业务板块还是一个赔本的买卖。但Spotify充满期待,认为它具有40%-50%的毛利率潜力。Spotify之所以如此乐观,是因为背靠庞大的用户群体,提供了相当规模的有潜力的创作者,与此同时,Spotify通过收购播客制作、分发和变现平台Anchor,播客内容制作公司Gimlet Media、播客网站The Ringer、播客广告测量服务公司Podsights和播客分析平台Chartable等,完善自身的播客布局。

所有对于播客板块的投资,为Spotify带来差异化的播客内容、相关领域的人才以及几乎覆盖全流程的技术支持,在一定程度上也提升了用户数、留存率和参与度,一举成为全世界最大的播客平台。而在Spotify看来,播客板块的价值还亟待释放。

至于有声读物领域,Spotify则刚刚起步。几个月前,Spotify宣布收购了全球有声读物发行公司Findaway。宏观来看,全球图书市场规模约为1400亿美元,包括印刷书籍、电子书和有声读物,其中有声读物仅为6%-7%。

但参考渗透率最高的有声读物市场,其已经接近50%的市场份额,这也意味着每年700亿美元的机会。与之形成对比的是,2021年全年营收约103亿美元,面对巨大的潜在市场,自然也让Spotify雄心勃勃。

被验证的业务优势+坚实的工具服务+多元的内容垂类+可观的增量市场,这使得Spotify相信在接下来的十年里,它将在全球拥有10亿用户,超5000万艺术家和创作者,每年产生1000亿美元的收入,实现40%的毛利率和20%的营业利润率。

从Spotify到Spotify Machine

那么,Spotify如何实现用户规模、财务指标上的远大目标?

对此,Spotify给了一个颇有想象力的答案:从Spotify向Spotify Machine迭代。

字面理解,可以把Spotify看成一个独特的、高度可扩展的机器。

在官方的描述中,Spotify将从一个音乐发现和播放服务平台转变为一个艺术家和创作者在这里创作、互动和赚钱的成熟平台,并从一个由订阅、广告和创作者服务模式应用于音乐、播客、有声读物等多个垂直领域。

从产品角度来看,Spotify将持续将音乐领域的致胜法则应用于其他内容领域,将播客、直播、有声读物等内容都将先后集成到Spotify的主程序上。

对于音娱内容的创作者而言,Spotify一方面将优化了创作者工具,另一方面加强了作品的推广和变现。就前者而言,Spotify就以Music&Talk联动平台曲库,播客中的歌曲也会依靠播客的播放量获得报酬,Spotify Open Aceess则支持将平台外内容链接到Spotify上。

就后者而言,Spotify推出了“探索模式”和付费推广服务Marquee,以版税或现金完成音乐宣发。除提升推广效率之外,Spotify还整合了多家票务平台,通过Shopify来宣传和售卖唱片、演出门票及周边产品。面对广告主的诉求,Spotify将加强对于受众数据的洞察,严格化广告流在音频中的位置。同时,还将创新广告的形式,在广告中加入用户互动内容。

可见,Spotify为了后续转型其实做了不少准备,而以Spotify Machine为定位的用户体验的持续优化,则是平台底气和乐观态度的来源。

那么,展开说一下,Spotify需要直面的另一个问题是,这新增的6亿多月活用户从哪里来?

Spotify在演讲中也给出了答案。他们将目前的市场划分为两个部分:一是成熟市场,主要集中在北美、英国、西欧等地区;另一部分是新兴市场,主要集中在非洲、亚洲、拉丁美洲等。

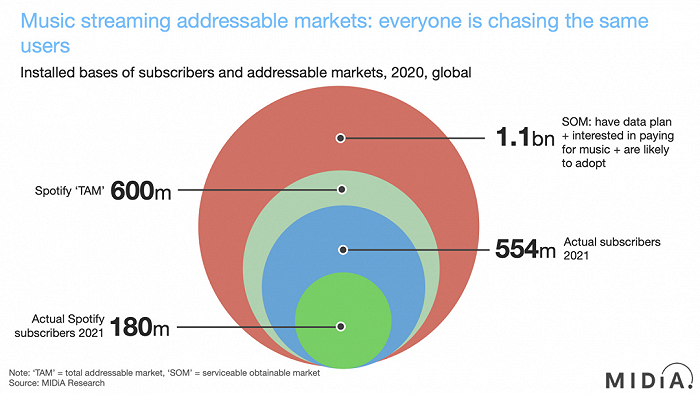

在首席免费增值业务负责人Alex Norstr m看来,后者才是重中之重。他解释说,相比成熟市场的6亿TAM(Total addressable market,总目标市场),新兴市场的TAM则高达27亿,而在前者Spotify已经覆盖了32%,后者仅仅覆盖了8%。

接下来,Spotify有望撬动剩下的92%,这也是今后最主要的增长来源。即便空间巨大,但要实现起来并不容易。

在业内人士看来,Spotify选择以TAM(总目标市场)来概括新兴市场是在“虚张声势”,因为27亿指的是在新兴市场中拥有智能手机的人,但这些人对于音乐产品的偏好可能并不高。

行业分析师Mark Mulligan在文章《为什么TAM只是Spotify故事中的一部分》中指出,仅有TAM是不够的,Spotify还应当考虑到SAM(Serviceable addressable market,可服务的目标市场,即对音乐付费感兴趣的人群)以及SOM(Serviceable obtainable market,可服务的可获得市场,即考虑城市化率、付费能力等因素后的SAM转化)。

比如Mark Mulligan指出,“孟加拉的农民可能拥有一部智能手机,可他并没有足够的可支配收入,也不关心音乐订阅付费”,他还以印度作为例子,指出可负担能力的影响。“以美元计算,印度的订阅费用大约是美国的5倍,而按照当地的购买力平价进行调整后,则要贵12倍。”

同时,Spotify在活动中也没有提到这些新兴市场中的本土玩家。例如,Spotify在非洲市场的对手是Boomplay、印度市场这个对手是JioSaavn;在内地市场,由于与TME互相持股和监管因素,Spotify暂时无法在中国市场运作。将内地剔除以后,Spotify的TAM就由92%下降到76%。

所以说,面对更广大的新兴市场,有庞大的用户群体是真的,强大的竞争对手也是真的。Spotify如何突围实现10亿月活的目标,并完成向Spotify Machine的转型,还有待时间给出答案。

音乐流媒体的漫漫转型路

随着传播平台的嬗变、大众内容消费模式的不断进化,音乐流媒体平台也都先后进入了瓶颈期,不得不转型,尝试在单一的音乐内容服务之外找寻新的出路。

拿Spotify来说,其向Spotify Machine的新定位和布局思路,其实也能看到与国内流媒体音乐平台相互影响的影子。

在国内,TME选择以长音频开启了转型的进程,并加紧投资播客内容,并在去年将自身定位为“在线音乐与音频娱乐平台”,或多或少受到了Spotify在2019年“音频优先(Audio First)”内容战略的影响。而Spotify收购有声读物公司Findaway,也与TME大举进军有声读书市场的举措类似,相比音乐版权的成本不高,还能增强内容端的竞争力,探索更多元的互动玩法。

而网易云音乐则转向了泛音乐视频赛道。作为靠社区化运营起家的平台,此举不仅能让网易云音乐迎头赶上视频化的浪潮,还能为社区的内容共创赋能。与之相应的是,Spotify也在积极布局视频播客和直播的相关板块,跟国内音乐平台变得越来越像。

在巨额版权费用居高不下和移动互联网用户红利见顶的双重压力下,倒逼着音乐流媒体平台从自身优势出发,来探索和发现全新的转型赛道,寻找新的增长曲线。而从增量内容的比拼,到愈加复杂的算法比拼、功能比拼,甚至是利益分配机制的比拼,竞争日益激烈,还得随时应对像抖音、TikTok这样的外部搅局者。

更关键的是,音乐流媒体平台未来的盈利却仍不明朗。据Spotify 2021年的年报显示,其2021年的营收为96.68亿欧元(约103.6亿美元),同比增长22.69%,毛利为25.91亿欧元,同比增长28.1,毛利率达26.8%,但依旧没能止亏,净亏损为3400万欧元,甚至被质疑陷入“越挣越亏”的怪圈。

国内的腾讯音乐和网易云音乐也没有多乐观。腾讯音乐虽然早在2018年就实现了盈利,但离不开社交娱乐业务的反哺,在线音乐业务的盈利能力还不够;而网易云音乐得益于成本控制,虽然多年来亏损正逐渐收窄,但2021年经调整后的净亏损仍高达1.51亿元。

在此背景下,Spotify的10亿月活、年收入1000亿美元、利润率达20%的宣言显得格外不同寻常。

至于是虚张声势,还是稳中向好,我们拭目以待。

评论