文|科技新知 樟稻

编辑|伊页

如果全球SaaS行业需要找一个精神图腾,那么绝对非旧金山的Salesforce莫属。

这家靠着CRM(客户关系管理)软件服务起家的商业新星,如今早已不仅是一家SaaS公司,而是集SaaS、PaaS、大数据、人工智能于一体的综合性营销、销售服务平台。

作为云计算SaaS行业的开拓者,亦是目前而言的最成功者,Salesforce独有的成长路径,激励着无数企服创业者。而在以“Copy to China”模式为主的国内企服圈,Salesforce自然成为一个绝佳的模仿对象。

Salesforce的成功起点,在于客户关系管理服务。坊间传闻,2004年,Salesforce公司在纽约证券交易所上市时,创始人贝尼奥夫甚至为了选择“CRM”作为公司股票代码而放弃纳斯达克。

因此国内打出学徒旗号的,也一般都是CRM领域的软件厂商。遗憾的是,至今为止,国内市场上还未走出一家真正意义上的“中国版Salesforce”。

Salesforce商业模式的稀缺性,成为摆在中国CRM从业者面前一座难以翻越的高山。

近日,又一家打着“中国版Salesforce”旗号的CRM厂商引发业内关注。6月12日,玄武云科技控股有限公司(以下称“玄武云”)通过港交所IPO聆讯。

这家冠以“国内最大智慧CRM”名头的厂商,能否打破国内CRM难产的诅咒,这是本文的跟脚所在。

01 老树开新花

实际上,从概念兴起至今,CRM在中国市场已有20年左右的历史。彼时,Salesforce的成功,让国内诞生诸多跟随者,譬如XTools、八百客、红圈营销、销售易和纷享销客等等。

2015年前后,中国市场迎来了SaaS元年。同期,在概念加持下,CRM SaaS站上了众多企业竞相追逐的风口,资本市场也颇为看好。

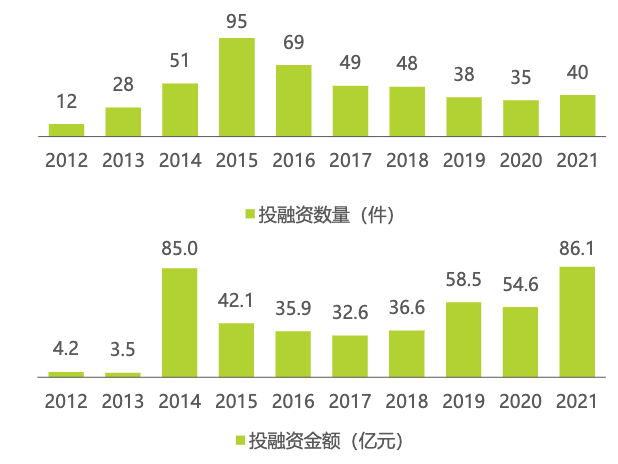

相关资料所示,在2015-2017年,CRM领域投融资数量一共有二百多次,其中代表性的三家厂商销售易、纷享销客和红圈营销融资次数普遍在6次以上。

然而没等多久,市场忽然发现,曾被寄予厚望的CRM厂商,并没有出现与美国同行相对标的产出。在CRM业务高投入、低回报等因素影响下,市场开始回归理性,相当多的CRM厂商逐渐销声匿迹。

彼时市场上主要有这样一种声音,认为Salesforce在国外能够成长起来有很明显的地利和天时因素,美国市场环境成熟、人力成本高,所以非常重视效率愿意为SaaS付费,而中国市场还需要时间培育。

或许是受此影响,根据艾瑞咨询数据显示,自2018年以来,中国CRM厂商相关投融资事件数逐年走低,资本对CRM的投资行为变得更加谨慎。

今年5月,CRM厂商纷享销客宣布获得近亿元人民币战略投资,此轮融资也是继2021年5月获鼎晖百孚投资、2020年获金蝶国际投资后的新一轮产业投资。

如果拉长时间线来看,会发现纷享销客的融资轮次已经到了F+轮之后,尽管对于企业来说,融资意味着获得更多的资金来源和市场看好,但如此多轮融资背后,亦能说明一些问题。

显然,倘若CRM厂商始终无法发挥产品价值,在资本力量裹挟下,势必将陷入一种恶性循环的状态。

在此背景下,玄武云近日的上市显得“格格不入”。并且,玄武云自称的国内最大智慧CRM(客户关系管理)服务供应商,更是显得十分突兀。

需要补充的是,在此前市面上的主流报告中,出现最多的CRM厂商是销售易、纷享销客和红圈营销等当红明星。

以易观发布的《2019年中国SaaS CRM市场实力矩阵分析报告》为例,在SaaS CRM市场实力矩阵的四大象限中,甚至没有出现玄武云的身影。与之佐证,销售易、纷享销客和红圈营销则都在领先者象限。

显然,问题出在智慧CRM的定义上。在玄武云招股书中,根据弗若斯特沙利文报告,智慧CRM服务指集云和通信、人工智能及数据智能能力为一体的综合CRM服务,提供PaaS及SaaS服务。

如果仔细观察会发现,玄武云在招股书中将自身智慧CRM服务分为两类:CRM PaaS服务和CRM SaaS服务。

前者包括cPaaS平台和人工智能及数据智能能力。其中cPaaS平台包含各种可组合的功能模块(例如语音及文本验证码模块、通知文本及电话模块、隐号模块),可以理解为云通信业务。

某种程度上,是否可以猜测,所谓智慧CRM服务是为玄武云量身定做的将自身两大业务整合的新概念,以此来突出其市场地位。

毕竟在此时的关键节点上,“行业第一”既可以让已经入局的股东增强信心,同样也可以为二级市场表现助力。

02 基本面如何?

无论玄武云是否存在概念争议,探讨其核心价值,仍需回归到整个公司业务体系的基本面上去。

数据显示,玄武云2018年、2019年、2020年和2021年的收入分别为5.19亿元、6.00亿元、7.97亿元和9.92亿元。

而招股书中,在智慧CRM服务的范畴下,按2021年国内本土智慧CRM服务供应商收益计,玄武云是为国内最大的智慧CRM服务供应商,市场份额为13.8%。

而按2021年智慧CRM服务全球供应商收益计,则为中国智慧CRM服务第二大供应商。

在招股书中并没有披露相关厂商的具体名称,不过可以按照已有的信息推测相应的名单。其中,在全球范围内排名第一的供应商(公司G)明显是Salesforce。

从这个角度来看,玄武云打着“中国版Salesforce”旗号也无可厚非。不过,尽管玄武云营收高企,但不好的一面是,亦陷入了增收不增利的窘境。

报告期内,玄武云近四年毛利分别为1.86亿、1.97亿、1.94亿和2.32亿,毛利率分别为35.8%、32.8%、24.3%、23.4%。

分业务来看,报告期内,CRM PaaS产生的销售收入分别为20143.6万元、30151.8万元、46084.7万元、55464.3万元,分别占当期营业收入的38.8%、50.2%、57.8%、55.9%。

CRM SaaS产生的销售收入分别为31739.9万元、29868.3万元、33591.5万元、43729.8万元,分别占当期营业收入的61.2%、49.8%、42.2%、44.1%。

可以发现,自2019年起,玄武云的CRM PaaS服务产生的销售收入已逐渐超过了CRM SaaS服务产生的销售收入,成为了第一大业务。

而CRM PaaS报告期内的毛利率分别为29.5%、24.9%、13.9%、10.9%。显然由于CRMPaaS服务的毛利率减少,加之收益占比加大,才拉低了整体利润。

一般而言,行业内来自PaaS和SaaS层面的毛利率一般在60%左右。从这点来看,玄武云的毛利润表现有点差强人意。

至于CRM PaaS服务的毛利率为何不高,可以看到截至2021年12月31日止四个年度,玄武云五大供应商产生的销售成本分别占同期收益的81.0%、81.6%、85.7%及86.1%。

换言之,玄武云与主要供应商的议价能力从一定程度上拉低了毛利率的水平。而玄武云的主要供应商是电信网络运营商互联,具体而言就是通过电信网络运营商获取电信资源,并提供cPaaS平台及其他解决方案。

此外,关注其客户层面的运营数据,招股书显示,报告期内,玄武云的客户数量分别为2598名、2809名、2690名、2640名。其中,核心客户分别为199名、231名、266名、325名。

所谓核心客户,指于相关年度内收益贡献为人民币30万元或以上的客户。报告期内,核心客户贡献的收益百分比分别为89.2%、91.1%、92.8%、94.6%,可见玄武云主要营收来源以核心客户为主。

这种策略在SaaS行业可称为大客化。大客化策略的好处是,持续发展品牌头部客户,能够有效提升ARPU,改善流失率。

但大客户化策略同样有不小的副作用,比较显而易见的就是依赖性,倘若多个核心客户的损失或使用量的大幅减少,将导致公司收入的降低。

恰恰事实上,大多SaaS企业都难以避免大客化的副作用。关注玄武云核心客戶留存率,报告期内,最近三年留存率分别为 95.0%、91.3%、86.1%,按照这个趋势,未来玄武云的营收势必受到影响。

03 二次上市,前途未卜

此前在2015年12月17日,玄武云的主体广州市玄武无线科技股份有限公司,正式登陆新三板挂牌上市。彼时,根据相关资料显示,玄武旗下两大业务主要是:

即信品牌专注于移动通信服务,提供包括短信、语音、流量等一体的企业移动融合通信服务云平台;玄讯品牌则专注提供基于SAAS、PAAS运营为主的企业移动CRM云服务平台。

两种业务并不重叠,倘若从这方面来看,此次玄武云把两者归为一类更有生造概念的嫌疑。

此后,玄武科技于2019年5月摘牌。2020年12月,玄武科技则和联合证券达成合作并在广东证监局办理了辅导备案登记,计划在A股上市。

而根据广东证监局2021年10月公布的广东辖区已报备拟上市公司辅导工作进度表(截至2021年9月30日)显示,玄武科技已撤回辅导备案。

2021年8月20日,玄武科技则以玄武云科技为主体在港交所递交上市申请材料,计划港交所主板上市,后因未能在6个月内通过聆讯或招股而“失效”。

2022年3月16日,玄武云科技再度递表港交所,继续推进上市事宜。从新三板终止挂牌,冲击A股无果后,随后转战港股市场,这是很多新三板摘牌公司常见的资本路径。

从业务发展历程来看,可以明显地勾勒出一条曲折的上市道路。

但现阶段,对于SaaS公司而言,并不是一个登陆二级市场的好时机。可以看到,无论海外还是国内,SaaS板块的市值都在经历不断震荡、下跌。

拿CRM厂商的精神图腾Salesforce来说,此前2021年11月,Salesforce股价行至历史最高点310美元,市值3088亿美元。而截至6月16日,Salesforce股价为168.55美元,市值仅为1677亿美元,缩水近40%。

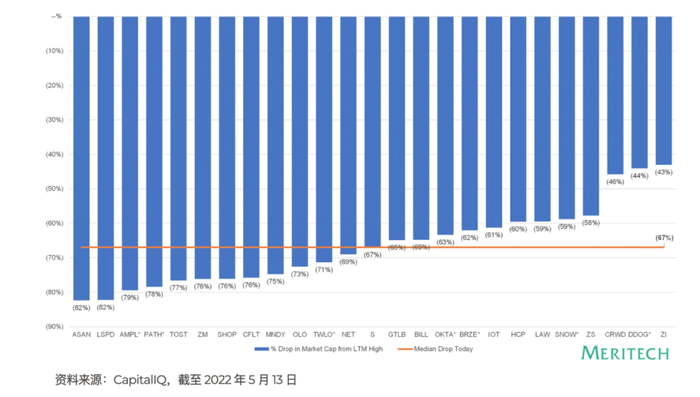

这并不只是Salesforce的个案表现,根据Meritech发表的《2022 SaaS Crash》显示:

截至2022年5月13日,美股过去12个月年营收增速最快的25家SaaS公司,公司股价从最高点到现在下滑的百分比,最高达82%,平均为67%。

此外,上市SaaS公司的主要估值方法是预期收入倍数。12个月以来从高点平均下降了67%,一些公司的预期收入倍数下降了近90%。港股SaaS公司同样如此,以有赞和微盟为例,其PS(市销率)都处于低位。

此前,SaaS上市公司市值在疫情期间大幅上升,在2021年末达到顶峰。截至目前,过去6个月是SaaS历史上市值损失最大的时期。显然,整个赛道处在下行周期。

回归本文的主角,对于此刻赴港二次上市的玄武云而言,势必面临一场前途未卜的旅途。

参考资料:

艾瑞咨询《2022年中国CRM行业研究报告》

捕手志《中国版Salesforce「难产」》

科创板日报《销售成本高企拖累毛利下行 玄武云科技“大客户病”何解?》

贝多财经《玄武云科技通过上市聆讯:业绩波动明显,陈永辉等三人为控股股东》

评论