文|市值观察 徐 风

编辑|小市妹

6月初,阿里影业披露了2021年年度业绩。财报显示,截至2022年3月底,实现营收36.52亿,同比增长28%;净利润1.54亿,首次实现扭亏为盈。

对于阿里影业,此次盈利的意义无疑是巨大的,但重点不在于盈利多少,而是商业模式的跑通。

01 盈利重点:在商业模式的闭环

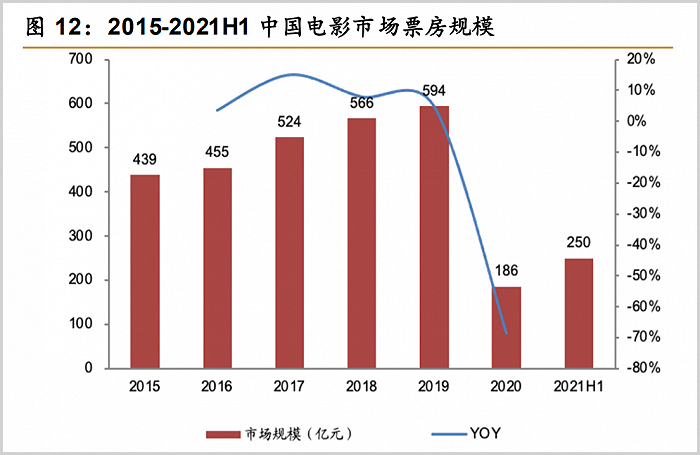

阿里影业的扭亏为盈并不突然,受票补降低和疫情影响,市场费用逐步缩减,因此2018年以来其亏损也在不断收窄。

需要注意的是,虽然扭亏为盈与其他收益中投资的非上市公司股权公允价值变动关系较大,达到3.25亿。但更重要的是,在全产业链基础设施布局下,阿里影业已经形成了从内容到宣发,再到IP衍生的完整生态闭环。

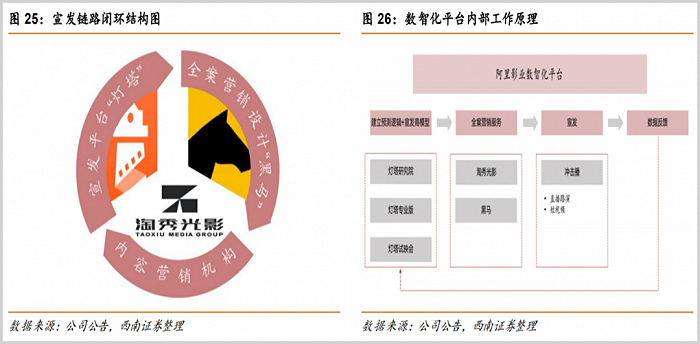

阿里影业业务主要由三大部分构成:内容、科技和IP衍生及商业化。内容板块是阿里影业的核心,主要以电影、剧集为主。尤其在电影方面,对热点题材的把握和爆品的打造展现出了其对行业的掌控力。

财报显示,报告期内阿里影业共发行影片44部,其中8部进入了同期票房前10名。包括国庆档冠亚军的《长津湖》《我和我的父辈》,贺岁档《水门桥》《这个杀手不太冷静》《穿过寒冬拥抱你》等,总票房超过260亿,占全国总票房的71%。

虽然2021年影视成绩不菲,但却没有反映在净利润上。

数据显示,内容业务营收19.48亿,同比增长37%,但经营利润3.17亿,较去年同期下降了8%。财报解释为疫情下的院线收益水平下降所致。

科技业务是阿里影业的宣发“基建”类业务,如淘票票和云智,宣发渠道的数智化业务等。

当前的电影在线票务市场,已经形成猫眼娱乐和淘票票二分天下之势。据猫眼娱乐招股书,2018年前3季度,猫眼娱乐在线票务市占率为61%,淘票票为34%,二者合计高达95%,市场格局已经稳定,票补降低成为必然趋势。

这一点从销售费用上也能看出端倪。2019年财年阿里影业的财务费用为15.79亿,而最新数据已经降为5.65亿。

同内容业务类似,科技业务净利润则是受到了销售费用影响。数据显示,科技业务营收12.64亿,同比增长了12%。而经营利润为4.31亿,同比下降了7%。虽然销售费用呈现逐年下降趋势,但同比去年的4.39亿仍增长了28.7%。

真正实现净利润正增长的,是第三大业务IP衍生业务。作为阿里影业内容生态的重要延伸,已经成为公司的第三增长曲线。

财报显示,阿里影业IP衍生品业务收入4.4亿,同比增长43%,营收占比达12.05%,相比去年同期提升了1.31%;经营利润1.97亿,同比增长了22%。

除了已有的IP交易平台“阿里鱼”之外,2021年旗下影视类潮玩品牌“锦鲤拿趣”和杂货类IP商品零售品牌“另物”的创立,让公司从内容到终端IP衍生的“IP2B2C”生态已经形成。

IP衍生品业务是阿里影业未来发力的重点。近年来电影产业受自身发展放缓及疫情的影响,如2022年3月以来京沪疫情的不可控因素,行业亟需扩展新增量。

图片来源:西南证券

阿里影业加大IP衍生品行业布局与背后的IP授权与改编、潮玩的蓝海赛道发展不无关系。

以IP改编市场为例,IP改编主要涉及游戏、影视剧集和动画片。据西南证券研究,2019年市场规模为3080亿,预计2024年将达5800亿以上,复合增速达13.5%。

又如潮玩市场,2019年市场规模为207亿,2019-2024年5年复合增长率高达30%。

潮玩市场作为新兴行业,竞争格局远未固化,还没有跑出哪家绝对龙头品牌。泡泡马特的爆火对市场也起到了培育作用。

当下阿里影业IP衍生品业务的营业利润率达到44.77%,远超前两大业务,已经展现出未来在营收和净利上的高增长潜力。

02 “卷内容”时代到来

从几大头部视频网站业绩来看,则是几家欢喜几家愁。分化的背后,都指向了一个趋势:在获客成本提高,存量博弈的背景下,“卷内容”时代已经到来。

与阿里影业一同“报喜”的,还有12年来首次实现盈利的爱奇艺,看似给行业带来了一丝希望。虽然其管理层一直强调找到了可持续盈利路径,但仔细研究后发现,能实现盈利,可能与涨价以及对内容、营销、管理和人力成本的降本增效的关系更大。

在这份来之不易的财报上,有两点需要注意的:

一是行业存量博弈态势已十分明显。一季度爱奇艺虽然环比新增了440万会员并重回1亿数量大关,但比去年同期仍减少了400万。腾讯视频一季度会员数最多,达1.24亿,但同比仍减少100万。同时腾讯媒体广告收入23亿,同比大降30%。

反观优酷,一季度会员数量增长了14%,与2020年和2021年的50%与35%相比同样明显放缓。芒果超媒的2021年年度会员增速放缓至39%,一季度报近5年来营收净利增速的首次下降,也预示着会员数据并不会太好。

在短视频崛起和疫情影响下,长视频获客难度明显提升,此前的烧钱模式难以为继。行业竞争格局趋于稳定,降本增效将成为整个行业未来的主要趋势。

与此同时,在内容上发力也成为几大头部平台的共识。

盈利难一直是视频行业的一大痼疾。究其原因,在于履约成本太高。面对居高不下的IP版权费,自制节目内容成本都是烧钱大头。而会员、广告和分发产生的低毛利收入并不能实现对成本的有效覆盖。

高试错成本也不容忽视。不论是会员还是广告,需求变现一定是建立在好内容的基础上。此前视频行业致力于烧钱跑马圈地,对于优质内容并没有形成一套成熟的生成模式。而这也是与奈飞形成差距的根本所在。

国内自网剧出圈以来,虽然有《琅琊榜》《白夜追凶》《大江大河》《隐秘的角落》《陈情令》等优秀作品出现,但更多的是,古装偶像剧等批量制造所形成的严重同质化,国产剧集质量下降,大有劣币驱逐良币的势头。

而在当下互联网流量见顶背景下,只有极致的爆品策略,才能提升用户付费意愿。爱奇艺的盈利也说明了这一点。

如凭借一季度《人世间》爆火,在去年底经历涨价之后,爱奇艺会员数仍保持环比增长。

问题在于,降本增效固然重要,能否持续打造出类似《人世间》的作品才是左右爱奇艺盈利的关键。在现有的内容模式有待验证的前提下,未来净利润能否持续为正仍存悬念。

进入二季度,除了疫情带来的深刻影响,还有来自官方审核方式的改变。自6月1日起,网络剧审核将通过广电总局,而不是单纯的登记备案。审核标准趋严,此前野蛮生长的网络剧也将迎来洗牌。

不论是剧集还是电影,内容时代的到来,阿里影业优势更加明显。爆款如何打造,唯有创新。创新的核心依旧是围绕用户偏好做转变。

时代在变,用户偏好也在改变。比如在2015年前后科幻题材大火,而到了近两年,又转到了战争和《我不是药神》这类现实主义题材。

在上游生产创作环节,“可能制造”最能体现阿里影业核心制作理念。在当前短平快、国产片“烂片成堆”的背景下,阿里影业通过紧贴战争、科幻和抗疫题材,先后出品和参与了包括《流浪地球》《战狼2》《我不是药神》《长津湖》《水门桥》《穿过寒冬拥抱你》等多部高口碑大作,堪称“爆款收割机”。

当下,内容为王无疑是整个影视行业的大势所趋,行业也将迎来一场围绕内容的供给侧改革。但社会大众普遍审美疲劳,出圈难度也在相应提高。虽然行业竞争格局已定,但盈利的强分化,将是未来几大头部平台所必须面对的。

评论