文|港股解码 王潇

随着资本市场陷入调整,包括机构在内的投资者的投资收益大多出现了明显回撤,曾被投资者视为拥有“金手指”的高瓴资本也在其中。

在A股市场,不考虑参股公司IPO上市盈利的情况下,高瓴持仓股年内出现了明显的调整,个别公司股价回撤幅度超过30%;

在美股市场,高瓴重仓的互联网股和医药股,在各种不利因素的影响下年内回撤幅度更大。

正所谓物理界离不开万有引力,投资界离不开均值回归。在资本退潮的趋势下,即便拥有再强大的α,也难以摆脱时代的β。

深陷舆论漩涡的高瓴:传闻大规模裁员

2022年以来,关于高瓴资本的敏感报道接连不断。6月1日,据新浪科技报道,高瓴在不同职级进行无差别裁员,消费组全裁,TMT组优化以及转去看科技。对此,高瓴相关人士回应称,公司大幅裁员信息不实。

尽管大规模裁员的消息被否认,但在行情动荡之下,哪怕传闻真假难辨,草木皆兵的市场情绪,都会被点燃。当天消费股股价出现明显波动,叠加此前出现的关于高瓴资本的新闻报道,可以说也是让高瓴资本伤透了脑筋。

比起媒体报道,高瓴资本年内也是承受了来自其他方面的压力,尤其是资本市场大幅回调。

根据公开报道,高瓴资本在A股的投资基金主体主要有:高瓴资本HCM(高瓴资本的美元基金)、高瓴资本中国价值基金(高瓴资本的美元基金)、天津礼仁(高瓴资本的人民币基金)、高瓴资本管理有限公司-中国价值基金(交易所)、HillHouseG&LHoldings(HK)Limited、宁波高瓴智远投资合伙企业(有限合伙)、珠海高瓴道盈投资合伙企业(有限合伙)、珠海高瓴天达股权投资管理中心(有限合伙)等。

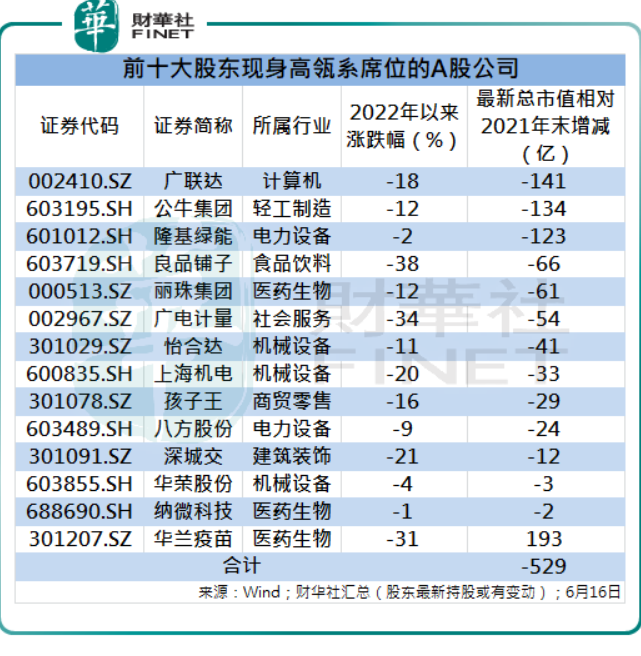

高瓴投资组合,面临大幅回撤的风险

财华社统计,根据最新股东数据,前十大股东现身高瓴系投资基金的A股公司约有14家,包括医药生物行业的丽珠集团(000513.SZ)、纳微科技(688690.SH)和华兰生物(301207.SZ),以及光伏龙头隆基绿能(601012.SH),机械设备行业的怡合达(301029.SZ)、上海机电(600835.SH)、华荣股份(603855.SH),消费行业的良品铺子(603719.SH)、孩子王(301078.SZ)、公牛集团(603195.SH)等。

二级市场方面,截至6月16日,以上高瓴资本持有的14家公司2022年以来股价全部下跌,其中良品铺子和广电计量(002967.SZ)股价跌幅超过30%。若以总市值计算,以上14家公司2022年以来市值累计减少了529亿元。

需要强调的是,529亿元并不是高瓴资本持股损失的金额,因为高瓴资本只是持有以上公司的部分股份,并且高瓴资本通过一级市场参股公司新上市后带来的投资收益丰厚。

此外,高瓴资本还持有其他A股公司股份,只是未跻身前十大股东中。据不完全统计,高瓴资本持有的这类A股公司的数量约有19家(根据公开资料估算,不保证完整、准确),包括锂电池行业龙头宁德时代(300750.SZ),光伏行业龙头通威股份(600438.SH),创新药行业龙头恒瑞医药(600276.SH)、君实生物-U(688180.SH),医药服务外包行业龙头药明康德(603259.SH)、泰格医药(300347.SZ),家用电器行业龙头格力电器(000651.SZ),水泥行业龙头海螺水泥(600585.SH)等。

二级市场方面,以上19家公司2022年以来股价调整幅度同样不小,其中不少个股年内跌幅超过30%。由于以上公司市值体量大,因此年内市值减少的绝对金额也更大,19家公司累计市值减少了7206亿元。同样,这一数字仅仅是以上公司的市值表现,并不等于高瓴资本实际投资损失。可以简单理解为,账面浮亏。

值得一提的是,高瓴资本作为一家全球化投资机构,其投资范围不仅仅在A股,其在美股市场同样是重金布局。2022年以来,美股调整幅度较大,高瓴资本持有美股公司的浮亏预计比A股有过之而无不及。总体来看,随着全球资本市场的大幅调整,高瓴资本投资收益大概率也会受到影响,收益回撤也是情理之中的事。

回望过去:A股曾上演高瓴“金手指行情”

高瓴资本最活跃的阶段在2020年,并且在二级市场产生了很大的影响力。

财华社统计,2020年2月至7月,高瓴资本在短短半年内接连出手参与或拟参与了5家上市公司的定向增发(注:个别定增项目后续终止),涉及的A股公司包括凯莱英(002821.SZ)、凯利泰(300326.SZ)、广联达(002410.SZ)、国瓷材料(300285.SZ)和健康元(600380.SH)。

值得一提的是,高瓴资本当时在A股市场被视为“金手指”,可以说是只要参与定增认购的投资者中有高瓴资本的身影,该公司的股价就会大涨。

财华社统计,在以上5家高瓴资本参与或拟参与的定增公告发出后,凯莱英、凯利泰和健康元股价涨停,国瓷材料股价大幅上涨9.71%,广联达股价大幅上涨6.29%。

更为夸张的是,高瓴资本当时在A股市场的影响力不仅仅停留在真金白银参与定增层面,甚至A股市场出现了高瓴资本调研过的公司,股价就会上涨的现象。

一时间,高瓴资本被奉为神话。

为何高瓴资本能够在当时被奉为神话?究其原因,离不开高瓴资本优秀的投资业绩。

公开资料显示,高瓴资本成立于2005年,2020年其管理的资产规模达到650亿美元左右,在耶鲁模式践行者张磊的带领下,其在A股市场为投资人累计创造了约45倍的回报,15年期间年化复合回报率约33%。

某种层面上讲,将周期拉长,高瓴资本长期回报率依然可观。

总结当下:再强大的α,也难以摆脱时代的β

有上涨就有下跌,有牛市就有熊市。

资本市场在经历了红红火火之后,2022年美股、A股、港股皆迎来深度调整,高瓴资本“金手指”神话难以再上演,结果如上文所述,高瓴持仓股股价大幅回撤(不可否认的是,我们从更长周期的角度来看,高瓴资本的长期投资回报率依然可观)。

实际上,近两年投资界已难以再现往日的辉煌。孙正义手下依靠新一轮互联网浪潮而辉煌的软银集团,也随着互联网红利的退却而跌落神坛,旗下愿景基金2021财年净亏损高达2.64万亿日元(约合人民币1400亿元),史上最大。

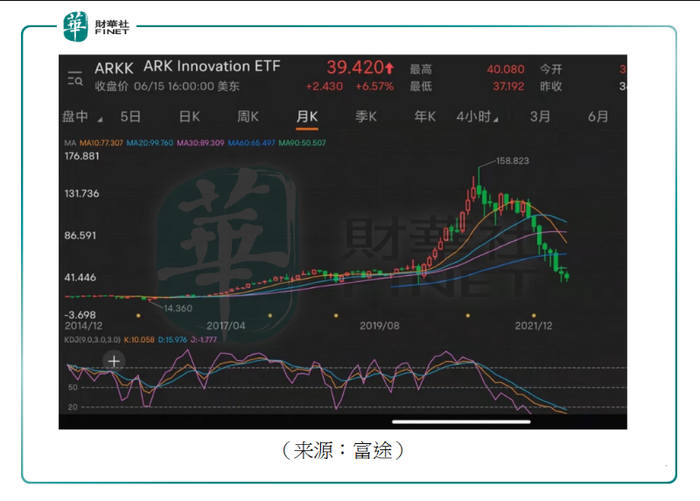

无独有偶,在2020-2021年因科技股疯狂上涨而爆红的木头姐,其掌管的方舟创新基金(ARKK)继2021年全年下跌24%之后,2022年第一季度继续大跌29.9%,成为晨星统计范围内今年一季度表现最差的一只基金。

也许将高瓴资本、愿景基金、方舟基金相提并论并不恰当(高瓴资本的投资回撤相对可控),但是背后体现出的逻辑一致,那就是当行业景气度下滑,当投资市场冷却,投资业绩大概率会跟随出现回落。正所谓物理界离不开万有引力,投资界离不开均值回归。

回望漫长的股市长河,均值回归是一条无人幸免的必经之路。强如股神沃伦·巴菲特,在其几十年的投资生涯中,也出现过多次剧烈回撤的经历。

1973年,巴菲特旗下伯克希尔·哈撒韦的股价从每股90多美元跌到1975年10月的每股40美元左右,跌幅超50%;最近一次是2020年,也就是疫情肆虐美国之时,美股3月经历数次熔断,伯克希尔·哈撒韦公司2020年一季度也曾亏损近497亿美元(折合人民币达3,330亿元),创下历史纪录。

回到资本市场,从愿景基金到方舟基金再到高瓴资本,神话破灭的背后体现出一个道理,那就是“在资本退潮的趋势下,即便拥有再强大的α,也难以摆脱时代的β。”

评论