文|谈擎说AI

近日,吉利对魅族的收购又有了新的进展。吉利系的星纪时代拟收购魅族79.09%的股权,从而取得对魅族的独立控股。

在许多人看来,对吉利来说,这次收购很有可能是一个进可攻、退可守的妙手。

如果将来魅族手机搭配吉利系的汽车进行捆绑销售,吉利就额外拥有了一个车机交互的入口设备,毕竟日趋智能化的汽车也要加入万物互联的生态中来。而即使手机继续保持低迷的销量,吉利也至少能够借助魅族在手机系统积累的经验,来解决自己的车机卡顿问题。

事实上,一部吉利集团的发展脉络史,半部资本并购史。

吉利曾经收购的汽车企业,包括沃尔沃、宝腾、路特斯、太力飞车等众多海外品牌。如今在智能化方面,魅族协助下的Flyme For Car也能让吉利的车机系统流畅度起飞。再加上此前对卫星互联网的布局,吉利早已经把目光投向了星辰大海。

趁此契机,我们不妨来盘点下吉利这些年的一些重要并购和投资事件,以窥探吉利的资本运作会将吉利的发展引向何方。

“买买买”的路径依赖

吉利一直熟稔于资本运作之道。从2006年成为英国汽车制造商锰铜最大股东,到2009年收购澳大利亚变速器制造商DSI,李书福在世界各地不停寻找合适机会,将发动机、变速箱等技术收入囊中。

其中,在2010年,吉利以18亿美元价格收购豪华品牌沃尔沃,被很多人认为是一桩罕见的蛇吞象交易,在与沃尔沃的亲密合作下,吉利孵化出了领克品牌,并一起打造了浩瀚SEA架构。

新能源转型中,吉利延续了通过投资补齐短板的一贯风格。除了这次收购魅族,吉利对新能源产业上游也早有了一些布局。例如,2019年吉利汽车在参投新能源材料研发商科力远,今年1月吉利集团投资了动力电池研发商孚能科技。

在汽车半导体方面,吉利2020年10月投资了导航芯片及产品制造商华大北斗,2021年2月投资国内车载芯片厂商地平线,5月投资光刻领域的源卓光电科技。

我们当然不能否认,在燃油车时代,这样的方式对“老三电”技术落后的国内自主车企来说,其实是一种快速成长的捷径。

事实上,即使在全球范围内,由于汽车制造工业的高度复杂性,没有哪家车企能够独自掌握所有技术,从德系、日系车企的崛起过程中,也能发现这其实是一条被验证可行的发展道路。

但是,这样的策略如果继续沿用到新能源时代,是否还会继续奏效?

伴随新能源时代而来的,还有汽车的智能化趋势。从目前特斯拉、蔚小理等新势力高企的市值来看,汽车智能化对传统车企的护城河是一种全面的冲击。

智能化趋势下,数据和算法成为战略制高点,在自研能力上,传统车企和有着互联网基因的新势力们相比,普遍要弱一些。

6月6日,魅族科技发布的微博中,已经表明将与吉利旗下的领克合作,一起打造全新的车载系统Flyme on Car。

联想到吉利旗下的亿咖通曾开发出体验相当蹩脚的银河OS,我们或许可以明白,在填补智能化短板方面,吉利其实尝试过自研,但是基本上可以说是失败了,考虑到时间紧迫性,不得不继续抄作业,延续“买买买”的模式。

因此在智能化转型阶段,有些功课吉利靠“自学”是难以顺利拿到学分的,不得不通过购买的方式勉强通关。长此以往,在智能化方面也必须更多地依靠供应商。

吉利汽车控股有限公司CEO桂生悦曾说道:“技术输出成为吉利重要、可持续的新方向,从产品输出到技术输出,这也是吉利科技能力的巨大表现。”

然而,如果在经历浅尝辄止的自研后就放弃了努力,就更加谈不上技术的输出能力。那么,年初李书福在集团会上所说的“向创新型科技企业转型”的目标恐怕就很遥远了。

于是,尽管想要技术输出,但由于力所不逮,吉利通过购并其他企业的方式来打通成长路上的关键卡点,事实上已经形成了路径依赖。

“买买买”引发的战略模糊

吉利的投资版图的不断延伸,看上去一派高歌猛进的气象,但其实也已经引发了一些问题。

首先是在多品牌战略下,旧品牌的品牌力延续与集团有限的资源之间的矛盾越发凸显。

在电动车领域,吉利的品牌已经多得让人眼花缭乱。其去年财报中列出的最畅销的5款新能源和电动化车型,分别为ICON MHEV、帝豪EV、星越MHEV、博瑞GE MHEV、嘉际MHEV。

值得注意的是,已经成立3年有余的纯电品牌几何汽车,却没有进入“吉利系新能源最畅销top 5”的榜单。

从长远来看,吉利虽然收购了路特斯、沃尔沃等品牌,但随着新能源时代的到来,国内新造车势力一浪接着一浪、原来有“蔚小理威哪零”,现在又有小米、集度、自游家。

存量市场的竞争中,究竟是将旧品牌车型衍生的新能源版本进行到底?还是把资源、人力和时间集中在几何、极氪等“原生”电动品牌上?吉利恐怕要做出取舍。

事实上,吉利孵化的新能源品牌固然数量多,但更多是依靠渠道便利。而其通过“以旧带新”的方式获得销量,已经在近几个月的销量数据上显现出疲态。如此多品牌一起转型新能源的策略是否值得坚持,或许从自主车企的销量对比当中可以得出一些启示。

根据乘联会的销量统计数据,2022年1-5月份,吉利汽车累计零售销量为422471台,位居同期自主车企零售销量第三名。

而那个一直被嘲讽品牌太low、却率先“断油”的比亚迪在销量上已经实现逆袭,1-5月份其累计零售销量为505901台,位居同期自主车企零售销量的首位。

另一方面,吉利汽车公司于2015年11月18日发布的蓝色吉利行动计划虽然没有如期完成,李书福将原因归咎于“历史时机没有成熟,外部战略条件没有形成”,但是对于新能源转型如此重大的变革,由于布局过多导致集团资源的分散恐怕也不能忽视。

其二,是汽车行业对外资政策的变化,让吉利对旗下一些品牌的控制权和股权收益有了更多不确定性。

2018年,发改委已经明确表示,汽车行业将分类型实行过渡期开放。2018年取消专用车、新能源汽车外资股比限制;2020年取消商用车外资股比限制;2022年取消乘用车外资股比限制,同时取消合资企业不超过两家的限制。

对吉利旗下的沃尔沃来说,这意味着在国内也有了更为有利的经营环境,而且沃尔沃已经在试图夺回吉利通过持股所获得的控制权。

如今我国对乘用车外资股比限制已经取消,沃尔沃已经于去年7月与母公司吉利控股达成协议,收购双方中国合资公司中吉利控股方50%的股份。

沃尔沃汽车集团CEO汉肯·塞缪尔森自豪地表示,“通过这项协议,沃尔沃汽车将成为第一家完全整合其中国业务的全球汽车制造商。”

结果就是,沃尔沃实现全资控股后,将在净收入和资产上获得更大的份额,归属母公司吉利控股的收益将相应减少。

其三,吉利不停扩大自己的投资版图,导致没有足够的资金投入在研发上,也影响了子公司上市融资的进程。

2021年6月,经历一年的筹备后,吉利汽车宣布主动撤回在上交所科创板IPO的申请。

被“劝返”的原因很简单,吉利的招股书上显示,2020年上半年,研发费用占营收比例为4.64%,与《科创属性评价指引》要求的5%相比,吉利的“科创属性”还不够强。

相比很多新势力车企高企的研发成本,吉利由于“买买买”导致的战略模糊,也在拖吉利汽车IPO的后腿。

产融结合是一柄双刃剑

通常来说,对上游产业链的投资是车企的本分,对海外多家汽车厂商的投资,藏着吉利师夷长技和走向海外的野心。然而,最近几年的吉利控股,在金融投资的路上越走越远。

2020年12月1日,李书福对管理层进行了一次颇为重要的调整——原集团常务副总裁兼首席财务官(CFO)李东辉的职务已经变为首席执行官(CEO)。

此前,CEO的位置一直由对汽车业务有多年经验的李书福兼任,而此前担任集团CFO的李东辉被认为是近年吉利海外投资并购的重要操盘手。而长于金融投资的李东辉在获得更多职权之后,有望将金融投资打造为吉利控股的又一核心业务板块。

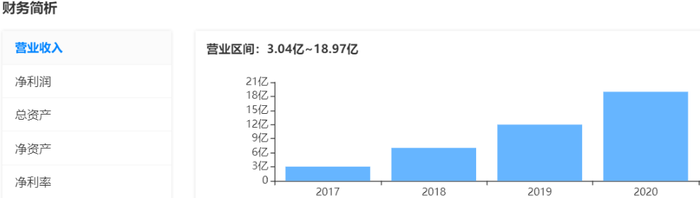

果不其然,在最近一年多的时间里,在吉利控股集团内部,金融投资类业务已经提升至更高的层级。据天眼查显示,在2017年后的几年中,吉致汽车金融的营业收入增长迅速。通过这家金融板块的子公司,吉利集团正在与银行、保险、金融科技频频合作,加快布局其金融生态圈。

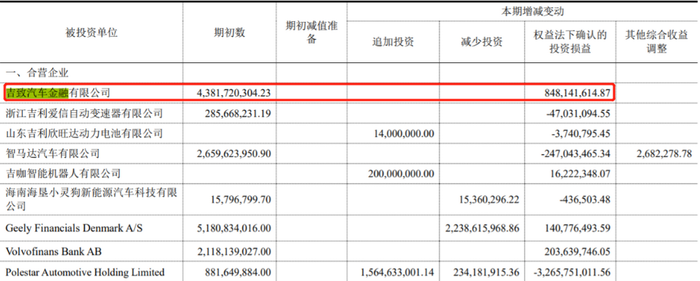

在吉利集团这几年公布的财报业绩中,金融板块的营收成为公司业务中的又一个利润增长点,尤其是吉利集团的子公司吉致汽车金融有限公司,作为金融板块的亮点被频频提及。

根据吉利控股集团在2018-2020年的财报,吉致汽车金融的净利润分别为2.17亿元、5.09亿元、5.8亿元,2021年吉致汽车金融的投资损益达到8.48亿元,在多家合营企业中,其成绩可以说颇为亮眼。

也就是说,吉利通过布局自己的金融版图,已经尝到了一些甜头。

对车企来说,不同的营收结构自然代表着不同的战略方向和商业逻辑。对于吉利金融板块布局的扩大,吉利控股集团总裁安聪慧在媒体曾在采访中这样解释,“未来与国际接轨后,根据欧美发展的规律来看,汽车价值链上很多时候卖车不赚钱,而是靠服务、靠金融、靠保险实现盈利。”

但是,新能源转型毕竟是一场持久的硬仗,目前吉利的几何、极氪等新能源品牌并没有很强,也亟需倾注更多的集团资源。

事实上,吉利发展到今天的规模,已经进入了产融结合的阶段,这也是许多有国际竞争力的大型企业集团会走向的一条路。但到底是以金融为抓手来指引整个集团的航向,还是金融资本的运作只充当一种辅助造车业务的工具,二者的优先层级先后或许应当让投资人有一个清晰的判断。

在通用电气(GE)轰轰烈烈的发展史中,杰克·韦尔奇(Jack Welch)作为一个职业经理人,曾经创造了业绩增长的奇迹。

和吉利比较相似的是,Jack在带领GE从一家制造业巨头转变为以服务业和电子商务为导向的企业巨人时,很大一部分的增长也是通过购并方式获得,拥有百年历史的GE也是购并成功率最高的企业之一。

但是后来的继任者却发现,金融服务虽然比制造业更容易赚钱,却给企业的继任者留下一个难以打理的“烂摊子”。在2008年的金融危机中,一方面GE主业情况不佳,另一方面多项战略和并购接连失败,导致GE走上一条下坡路。

由于通用电气的架构是去中心化的,曾任董事长的弗兰纳里在回忆中讲述道,“尽管自己已在通用电气工作了30年,还是需要时间深入了解不同业务部门。”

事实上,在沃尔沃的中国业务中,吉利和沃尔沃的持股关系较为复杂,以至于沃尔沃上市前的融资曾遭遇过一些波折,相比宝马、奔驰等股权关系清晰的车企,投资者由于看不懂沃尔沃的股权关系,以至于无法厘清自己在投什么。

现在回看沃尔沃在瑞典上市前的波折,其实可以发现,对吉利来说,为了让沃尔沃IPO,吉利控股不得不与沃尔沃达成协议,放弃了持股权。

在吉利控股集团的商业机器中,李书福未来可能需要在资本运作层面不断地辗转腾挪,而与此同时,有关新能源、智能化方面的一系列宏大战略的推进,也面临这更大的挑战。

评论