文|港股解码

猪棚顶上装光伏板,旁边空地建风电机,不但能大幅提升土地利用率,还能创收。

从效益看,这是一门不错的生意,且国内已有不少私人猪场也有在尝试利用猪场铺设光伏电板发电,成功颠覆了传统的养猪模式。

近年来,养猪大户也对光伏等新能源蠢蠢欲动,如牧原股份 ( 002714.SZ ) 和天邦股份 ( 002124.SZ ) 都有在布局屋顶光伏。近日,国内养猪业四大天王的正邦科技 ( 002157.SZ ) 也要效仿,沾上新能源后(6 月 20 日)股价直接拉出涨停板,不过隔日(6 月 21 日)股价小幅下跌。

400亿携手国电投进军新能源

6 月 18 日,正邦科技发布公告,宣布签订碳中和协议,拟投资总额 400 亿元左右建设碳中和综合智慧能源项目。

根据公告,正邦科技与国家电力投资集团有限公司浙江分公司 ( 以下简称 " 浙江国电 " ) 签订 400 亿《碳中和综合智慧能源项目合作协议书》。浙江国电将对正邦科技土地、能源进行统一规划,力争在三年内建设生态光伏、风电和分布式及集中式综合智慧能源约 1000 万千瓦,预计投资总额达到 400 亿元左右。

根据合作协议,浙江国电为正邦科技提供清洁能源电力,采取 " 自发自用、余电上网 " 模式,正邦科技优先筛选生态能源用地、养殖场等屋顶资源,与国家电投签署屋顶租赁协议。

正邦科技支持浙江国电在农业、光伏、风电、综合智慧能源等新技术产业投资与布局,优先筛选生态能源用地、养殖场等屋顶资源,与浙江国电签署屋顶租赁协议,为浙江国电投资发展提供良好的外部环境。

一纸公告引来关注函

400 亿跨界,除引来股民调侃与关注,也给正邦科技带来深交所的关注函。

6 月 20 日,深交所对正邦科技下发了关注函,要求说明公司与国家电投开展合作的目的与具体合作方式、公司的生产经营状况及流动性情况以及及此次合作所需的资金来源等,且要求说明是否存在资金状况等条件不足以支持相关项目开发等风险。

从公告内容来看,此次双方签订的协议书,投资主体是国家电投,并未说明正邦科技需要拿出真金白金。有关公司的出资比例、资金来源等问题,公告只字未提。

对于正邦科技来说,看来似乎更多的是为国家电投提供资源配置、区域规划和配套政策等方面的支持,而投资、运营等广大小股东关注的焦点,我们不得而知。

那深交所提到的 " 资金状况 " 又是怎么回事?

原来,正邦科技因本轮猪周期的冲击以及曾经大举扩张导致公司陷入了现金流安全的问题。在国内养猪业 " 四大天王 " 中,正邦科技的困局显然更令人担忧,背后的因素也不仅仅跟猪周期有关。

猪周期下的豪赌

2018 年以来,正邦科技的运营数据相当靓丽,出栏量增幅将很多猪企抛至身后。

在 2018 年,国内生猪出栏量最大的猪企依次是温氏股份 ( 2230 万头 ) 、牧原股份 ( 1101 万头 ) 、正邦科技 ( 554 万头 ) 、新希望 ( 310 万头 ) 。到了 2021 年,这四大天王排序迎来大变化:牧原股份 ( 4026.3 万头 ) 、正邦科技 ( 1492.67 万头 ) 、温氏股份 ( 1321.74 万头 ) 、新希望 ( 997.81 万头 ) 。

三年时间,牧原股份 ( 002714.SZ ) 和新希望 ( 000876.SZ ) 的生猪出栏量分别增长 2.66 倍和 2.2 倍,正邦科技增长 1.69 倍,规模跃居行业第二。

迅猛的扩张背后,是正邦科技的豪赌。

在 2019 年,受非洲猪瘟冲击,我国能繁母猪损失超过 40%,猪肉价也乘势起飞。在此背景下," 得母猪者得天下 " 成为业内共识。

为此,正邦科技开始举债扩张,在 2020 年还定下了抢母猪、抢仔猪、抢栏舍、抢人才的 " 四抢 " 战略。

此次全方位的扩张,不但费时间,也费资金。特别是圈地建猪场,投入高,周期长,相当耗时耗钱。为达到 " 规模化效应抵抗猪周期 " 以及 " 稳固头部企业位置 " 两大目标,正邦科技也因此开启了举债模式。

根据财华社统计,2019 年以来,正邦科技通过增发和发行可转债的方式进行了三轮大额募资,累计募资金额超百亿。而募集的资金用途始终都是两个方向:扩大生猪产能,补充流动资金。

在 2020 年,随着正邦科技加码产能,叠加猪价上升,正邦科技迎来了高光时刻。当年实现营收 491.66 亿元,同比翻倍;净利润 57.44 亿元,同比增长 2.48 倍,净利润规模超过了上市以来的总和。

当风光了两年后,正邦科技也尝到了危险资本游戏带来的苦果。

2021 年,我国生猪的出栏价从年初最高的 36.34 元 / 公斤,下跌到最低 10.78 元 / 公斤,跌幅接近 75%。这一年,几乎所有猪企都遭受重创,特别是曾大幅扩张的企业面临巨额亏损的困境。

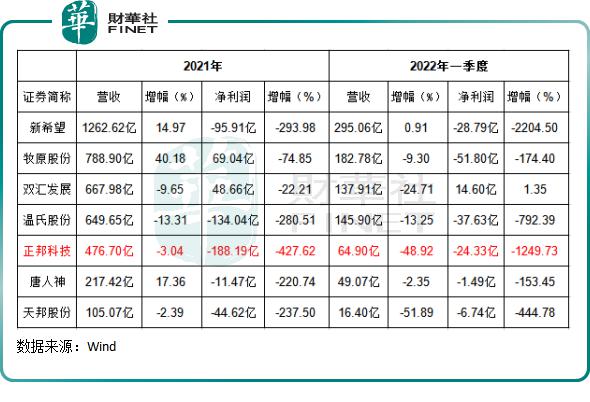

2021 年,因猪价大幅下行,正邦科技营收小幅下滑 3.04%,虽然波动不大,但录得高达 188.2 亿元的巨额亏损。到了今年一季度,猪价反弹乏力,正邦科技经营状况也进一步恶化,当期营收大幅下滑 48.92%,亏损额为 24.33 亿元。15 个月时间,正邦科技累计亏损 212 亿元,而 2004 年 -2020 年的 16 年时间,公司累计盈利也不过百亿元,正邦科技仅用一年多时间就将多年的利润给亏得一干二净。

根据 Wind 数据统计,2021 年及 2022 年一季度,正邦科技的累计亏损额为所有上市猪企中的之最。而随着公司自今年以来进行了 " 战略收缩 ",今年一季度的营收降幅也处在行业前列。

资金窟窿难填,后遗症显现

很明显,正邦科技在 2019 年误判了猪周期,曾经扩张有多疯狂,如今摔得就有多尴尬。

实际上,正邦科技此前三次在二级市场大规模募资,只是正邦科技重资扩张来源的一部分。向银行等渠道借款,成为正邦科技此次跌倒的重要因素。

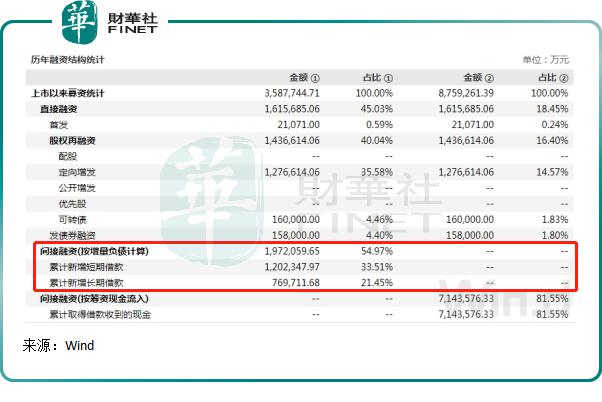

而借款是正邦科技最主要的融资来源。Wind 数据显示,上市以来,正邦科技累计间接融资 ( 包括短期借款及长期借款 ) 超过 300 亿元,占比 54.97%,而直接融资 ( 包括首发、定增等 ) 占比为 45.03%。

2019 年以来,除 2020 年发行 5 亿元短期债外,正邦科技还增加了银行借款力度,不断推高公司债务金额。

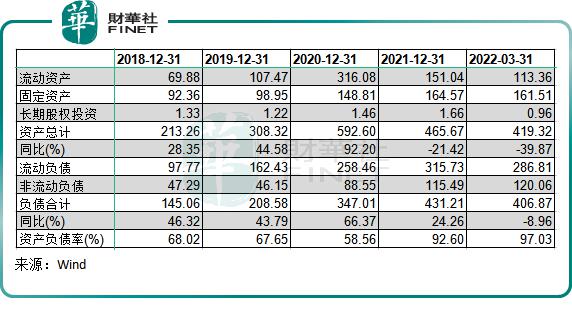

高杠杆进行扩张,以及亏损导致公司资金紧张,可以看到公司的债务状况令人担忧。

2022 年 3 月底,正邦科技的资产负债率飙升至 97.03%,而在 2018 年资产负债率还只有 68.02%。此外,公司已连续两个季度经营活动产生的现金流量净额为负值,今年一季度该数据为 -13.61 亿元;同时,一季度公司短期借款为 121.48 亿元,但货币资金仅有 30.73 亿元,偿债压力较大。

紧张的现金流,正邦科技近期终于曝出了债务危机。

6 月 8 日晚,正邦科技称,公司出现部分商票逾期未兑付的情形,合计约 5.4 亿元。

一方面是商票逾期,信用问题显现;另一方面是未出栏的生猪们每天都要吃饲料,以及多个生产基地仍在的建设中,不断消耗着公司的现金流。这些问题,对公司的现金流带来极大的压力。为了减轻现金流压力,正邦科技开启了 " 战略转型 ",即终止部分建设的项目,并缩减生猪产能。

5 月 20 日,正邦科技公告,根据当前行业以及公司生产经营实际情况,拟终止部分区域新建产能,以保证经营现金流安全。

同时,正邦科技也不得不减少母猪存栏。去年三季度末时,公司尚有 100 万头能繁存栏,到了 2021 年年底就只剩下 38 万头。对此,公司表示:公司在进行战略转型,由快速发展转变为高质量发展,不仅处置了前期高价外购的低效母猪;同时,为提升母猪效能、优化资源、降低成本、保证资金安全,对种群进行进一步优化。

这一 " 战略转型 " 的结果之一就是:2022 年 1-5 月,公司累计销售生猪 409.44 万头,同比下降 24.34%; 累计销售收入 42.50 亿元,同比下降 71.07%。在出栏量前五大猪企中,正邦科技是唯一一家生猪出栏量同比下降的企业。

小结

新能源产业固然香,是猪企增收的好项目,但以目前正邦科技的债务困境来看,大力布局光伏等新能源显然不具备这样的财力,资金是否足够支持新能源项目的发展也因此蒙上了一层阴影。

接下来,如何解决债务问题,才是正邦科技的工作之重。能繁母猪的下滑和生猪产能增长失速,也给公司扩规模和增业绩带来了挑战。由此看,正邦科技跨界新能源的故事并不动听。

评论