文|有数DataVision

随着“明通数码城”换上“明通化妆品”的招牌,华强北与电子产业的故事有了一个相对体面的收尾。1.45平方公里的商业区,曾经记录过诸如一年2000亿销售额,50多位亿万富翁等等商业传说。

走到创业板大门前的绿联科技,也许是整个华强北最后的幸存者。

绿联的创始人张清森,学的是跟电子产业没什么关系的国际金融专业,2009年,张清森在智能机革命的前夜下海,创办绿联公司,定位在手机品牌的数据线平替,不但逃过了智能机横扫一切的大清洗,反而依靠廉价的手机配件迅速壮大。

华强北的工厂与供应链、依附于高科技产品的配件、国际品牌的廉价平替——这是一个典型的中国制造业的故事。

01、绿联科技,不是你想的那种科技

2020年,苹果宣布iPhone不再附带充电头。随后,华为、三星、小米等一系列厂商纷纷一夜之间化身环保卫士,执行不附赠充电器的策略。

一个原装苹果充电头售价145元,一根原装数据线也是145元。所以,第三方手机配件出现的原因非常简单:消费者愿意花一万块钱买手机,不代表他们也愿意花100块买充电头。

绿联科技的业务也不复杂,就是原装配件的平替。其产品包括传输类的数据线,拓展坞,集线器,音视频类的无线耳机(只要一两百),以及几十块钱的充电宝等等。在低配平价的手机配件开始占据大众的心智之时,绿联科技成为了最大受益者。

绿联科技产品

虽然公司名字里带着“科技”两个字,但绿联对科技的理解显然和主流观点有些差别。

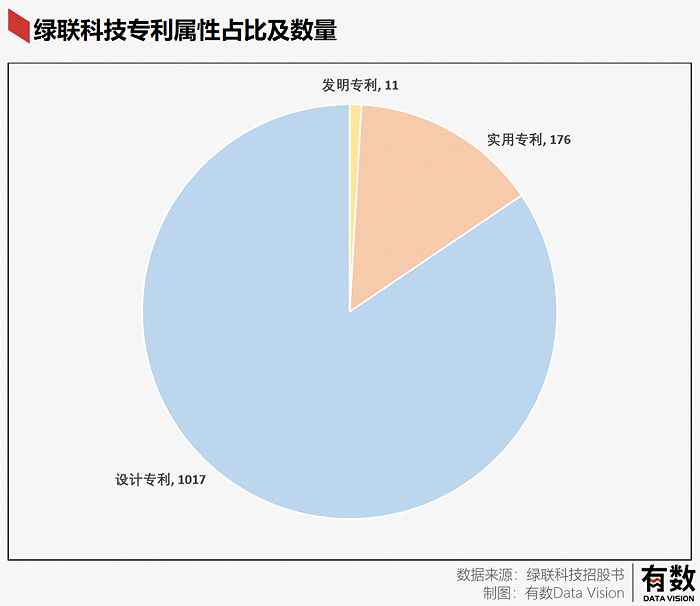

在招股书里,绿联科技拥有的专利数为1204项,看起来科技感满满,但其中发明专利只有11项,90%都是“外观设计专利”。招股书披露的三个主要技术负责人中,一个帮助公司仓储管理云技术开发、一个负责精密模具注塑技术,还有一个负责团队搭建。

团队搭建算不算技术研发,这个见仁见智。但如果看看绿联科技的产品,可能也会理解绿联科技的“苦衷”。

从产品上看,绿联的产品本质上就是高技术数码产品的逆向还原。因为数据线、拓展坞、充电宝这些东西,本身没什么技术壁垒,大部分产品生产都是供应商完成的。在2021年1.57亿的研发投入中,大部分主要的投向还是产品模具和设计方案。

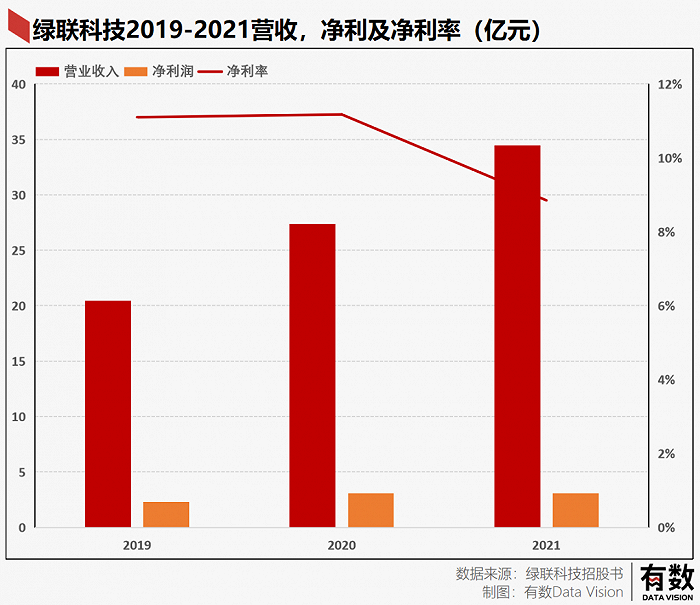

不过作为传统制造业,绿联的盈利能力可谓优秀,近三年营收分别为20.45亿,27.38亿,34.46亿,净利润为2.27亿,3.06亿,3.04亿,整体相当稳健,10%的利润率能吊打一堆同行了。

和另一家做充电宝的公司安克创新一样,绿联的高利润率也有两个关键因素。

一个是拿到了大客户的认证:2014年,绿联通过了苹果的MFI认证,2018年又拿到了华为的DFH认证,顺利从编外员工变成了体制内。

另一个因素,则是海外市场的电商红利。

02、高利润的来源与隐忧

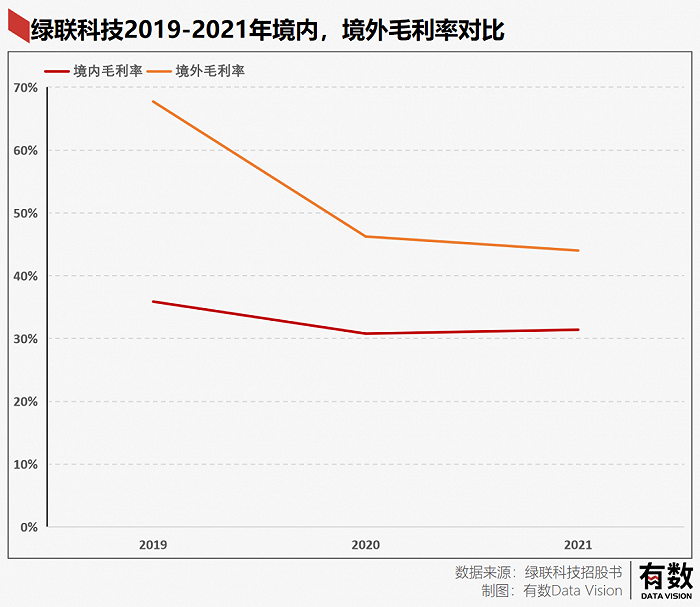

根据招股书披露的数据,绿联境外收入占比接近50%,曾经的华强北留下产业聚集效应,使得数码配件的生产成本极低,叠加海外市场的高购买力,2019年,绿联境外毛利率相比境内高出近30%,是公司提升净利率的主要来源。

绿联从2014年开始发力海外渠道,亚马逊、Shopee、Lazada、速卖通等跨境电商渠道基本都有它的身影,可谓吃尽了海外电商的红利期。

虽然2020年公司毛利率大幅降低,但主因是原本记入销售费用的“快递及运费险”,在这一年转入主营业务成本,从而导致毛利下滑。

但2021年,绿联的利润率再次出现下滑,而且公司整体增收不增利,经营开始显现出疲态,这就是公司的经营遇到问题了。

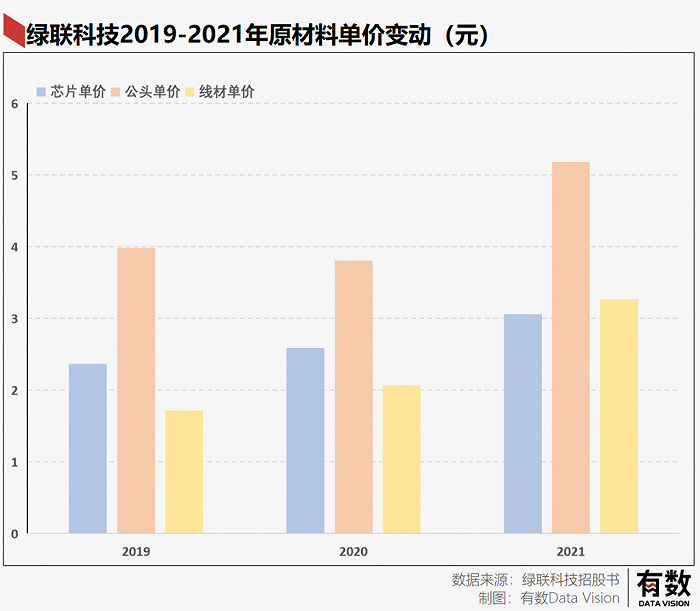

作为面向C端的电子产品,主打的还是平替,消费者对价格非常敏感。一旦成本端出现风吹草动,很容易影响收入。和很多消费品公司一样,绿联也在2021年遇到了一个棘手的问题:原材料涨价。

一方面,原材料本身就是最大的成本项;另一方面,绿联很多产品都是从供应商那里采购贴牌,很难压价。芯片,公头,线材三大类主要原材料,每年都在以20%左右的速度涨价,其中芯片价格三年翻三倍 ,线材价格翻两倍,产品成本自然也得跟着涨。

所以,就像苹果产业链上中国零部件供应商一样,绿联虽然有着更好的盈利能力,但由于本身的产品属性,在应对外部风险的时候,大家都是一样的脆弱。

03、制造业的缩影

无论是立讯精密、蓝思科技这样的代工企业,还是绿联这样的配件商,其本质都是在做高科技公司边缘的低附加值产业。这类产业往往有两个特点:

一个是没有定价权:由于没什么技术差异化的空间,配件品牌涨价都得小心翼翼,比如绿联的充电器和数据线在30元上下,罗马仕最便宜的不到10元,加上原装配件卡死了天花板,品牌自主定价的空间其实不大。

代工企业的情况则更差,往往是大客户规定好了利润——毕竟“你不想干有的是人干”。

另一个则是可替代性强:最开始,国内果链中较大供应商是广达,但苹果不念旧情,推出Apple Watch时,马上把部分订单给了仁宝,MacBook的代工也被富士康以抢走了一块。2020年,广达逐渐剥离苹果业务,转投谷歌,它的毛利率涨到了6.4%,而当时留在苹果的仁宝毛利率只有3%。

配件品牌自然也是一样,苹果今天给A发MFI认证,明天可以给B发,后天可以给C发。换句话说,命运始终没掌握在自己的手里。

所以,大多数代工厂会选择一种横向发展路线:比如以声学起家的歌尔,将版图扩张到声、光、电,组装四大业务;连接器起家的立讯,成为了苹果airpods第一大组装厂,最后甚至晋升成为iPhone的代工厂。

从绿联的发展思路看,基本上也是这种“横向扩张”的路径,比如从最开始的数据线、充电器,到充电宝、无线耳机,目前绿联的新产品线上,还有智能硬件、视频转换器、可穿戴设备等等。

对于手机配件这种“边角料”产品来说,即便想要进行硬核的研发,也没什么研发空间,横向发展全品类或许是更好的选择。而它的残酷性体现在,即便形成了品牌,但企业的核心竞争力,还是对人力成本的压缩程度。

大概十年前,富士康新闻负责人在接受凤凰卫视采访时曾说,“中国制造是一分钱一分钱的赚,希望大家对富士康和中国制造,至少能有些许敬畏之心。”

[1] 绿联科技招股书

[2] 挣钱难,挣钱苦,果链抛弃苹果 界面新闻

[3] 苹果iPhone供应链梳理:中国制造商构建综合型组装平台,共享长期增量空间 浦银国际

评论