文|资本邦

6月23日,资本邦了解到,历经10个月,宁德时代(300750.SZ)450亿元定增结果终于出炉!

6月22日晚间,公司发布公告披露定增结果,确定本次发行价格为410元/股,为发行底价的120.71%,向特定对象发行股票数量为不超过1.32亿股,募集资金总额不超过450亿元(含本数),扣除各项发行费用(不含增值税),实际募集资金净额448.7亿元。本次发行中,投资者认购的股票限售期为6个月。

作为本次定增主承销商的中信建投表示,这是注册制以来最大再融资项目、创业板市场最大再融资项目、全市场询价方式并以现金全额认购的最大再融资项目。

宁德时代表示,本次发行后,公司净资产将增加,资产负债率相应下降,公司资产质量得到提升,偿债能力得到改善,融资能力得以提高,资产结构更趋合理。

发行募集资金投资项目均投向公司的主营业务,项目的实施有助于公司巩固现有竞争优势,进一步提升行业地位,保证公司的可持续发展。本次发行不会对公司主营业务结构产生重大影响,不存在公司业务和资产的整合计划。

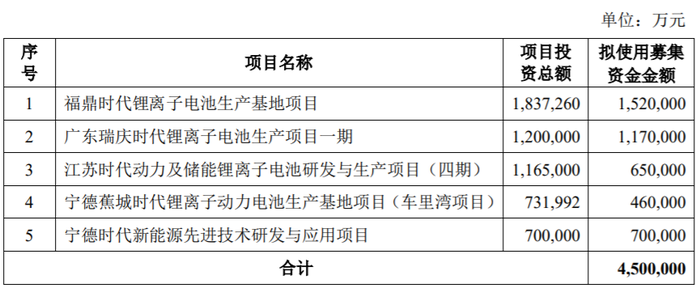

从定增募投项目来看,主要包括:福鼎时代锂离子电池生产基地项目、广东瑞庆时代锂离子电池生产项目一期、江苏时代动力及储能锂离子电池研发与生产项目(四期)、宁德蕉城时代锂离子动力电池生产基地项目(车里湾项目),分别使用募集资金152亿元、117亿元、65亿元、46亿元。另有一项70亿元拟用于宁德时代新能源先进技术研发与应用项目。

“定增团”阵容豪华

根据定增结果可见,最终共有22名认购对象获得宁德时代此次战略配售,阵容堪称豪华。包括摩根士丹利、摩根大通、国泰君安证券、泰康资产、睿远基金、高瓴等多家海内外知名机构。

从机构类型来看,公募基金方面,睿远基金、财通基金、博时基金、金鹰基金均获得配售,获配股份分别为36.59万股、35.9万股、30.63万股、29.27万股,获配金额分别为15亿元、14.7亿元、12.56亿元、12亿元。

券商方面,广发证券、申万宏源、国泰君安也都出现在了获配名单中;还有外资机构也参与其中,包括:摩根士丹利、摩根大通、巴克莱银行、麦格理银行有限公司等。

而作为宁德时代第八大股东,HHLR管理有限公司-HHLR中国基金(高瓴)获配73.17万股,获配金额约为30亿元。

从获配金额来看,国泰君安证券、摩根大通银行、巴克莱银行分别以46.6亿元、40.7亿元和33.6亿元位居前三。同时,国泰君安也成为获配股数最多机构,共获配1137.5万股。

历时10个月,好事多磨

此次定增,历时10个月,期间也是经过几番波折。2021年8月,宁德时代发布定增预案,当时拟募资582亿元。这一金额刷新当年A股定增募资额记录,也创下了宁德时代上市以来单次融资的新纪录,超越了公司上市期间股权、债权融资的总额,由此引发市场关注。

很快此项定增计划引来深交所的问询,主要问询内容为:2020年7月,公司已非公开发行股票募资196.18亿元,2021年8月再度宣布募资,两次定增时间间隔不过一年。

不久后,同年11月,宁德时代调整了定增预案,将计划募集资金总额从不超过582亿元下调至不超过450亿元,并在原有的募投项目中去掉了拟93亿元的补充流动资金计划和一个产能建设项目,并将宁德蕉城时代锂离子动力电池生产基地项目投入资金从54亿元下调为46亿元。

2022年4月29日晚间,宁德时代公告披露,公司向特定对象发行股票的申请获得证监会同意注册的批复。

评论