记者 |

又一家券商资管因资产证券化业务被罚。

6月24日,上海证监局发布两份警示函,剑指成立不到两年的天风资管和其总经理付玉。

根据公告披露,天风资管在资产证券化业务开展过程中存在以下问题:

一是内部控制不完善。薪酬考核和收入递延机制不健全,质控和内核部门负责人混同,未公开信息知情人登记管理不全面,底稿验收不严格,工作日志、存续期核查材料等重要底稿管理不到位。

二是廉洁从业事前风险防范措施不完善,在对客户做好辅导和宣传工作方面存在不足。

根据《证券公司和证券投资基金管理公司合规管理办法》第三十二条第一款及《证券期货经营机构及其工作人员廉洁从业规定》第十八条的规定,上海证监局决定对天风资管采取出具警示函的行政监督管理措施。

同时,付玉作为天风资管的总经理,对上述行为负有管理责任,上海证监局同样对其出具了警示函。

天风资管成立于2020年8月,是天风证券旗下全资资管子公司,业务布局涵盖固定收益投资、权益投资、商品及金融衍生品投资、资产证券化、FOF/MOM等多个领域。2021年6月获母公司增资,注册资本由5亿元增加至10亿元。

2019年10月-2021年7月,付玉担任天风证券上海证券资产管理分公司总经理。天风资管成立后,她兼任天风资管综合管理部总经理。2021年7月,她从银行“老将”王洪栋手中接棒,正式出任天风资管总经理。王洪栋后续又回到银行体系,担任中信银行财富管理部总经理。

付玉上任后不久,2021年10月,天风资管原合规总监税心悦因个人原因离任,付玉代任合规总监。今年2月,公司新任尤佳为合规总监,付玉结束代行职责。

天风证券2021年年报显示,报告期内,公司资产管理业务实现营业收入10.96亿元,同比增长25.6%;资产管理业务手续费净收入9.89亿元,同比上涨18.23%。截至报告期末,公司资产管理业务受托客户资金规模为1156.57亿元(不含清算中产品),相比上年期末的1502.67亿元下降23.03% 。

天风资管贡献了不少收入。截至2021年末,天风资管总资产19.31亿元,净资产14.18亿元;2021年实现营业收入9.90亿元,利润总额5.40亿元,净利润4.05亿元。

公司业绩相较于2020年大幅跨越。2020年8月-12月,天风资管实现营业收入3564万元,利润总额1667万元,净利润1315万元。

在资产证券化业务方面,天风证券名列前茅。公司年报指出,根据Wind数据,2021年,天风证券担任管理人发行的企业ABS项目共36单,规模合计294.32亿元,在交易所市场规模排名第11位,单数排名第9位。

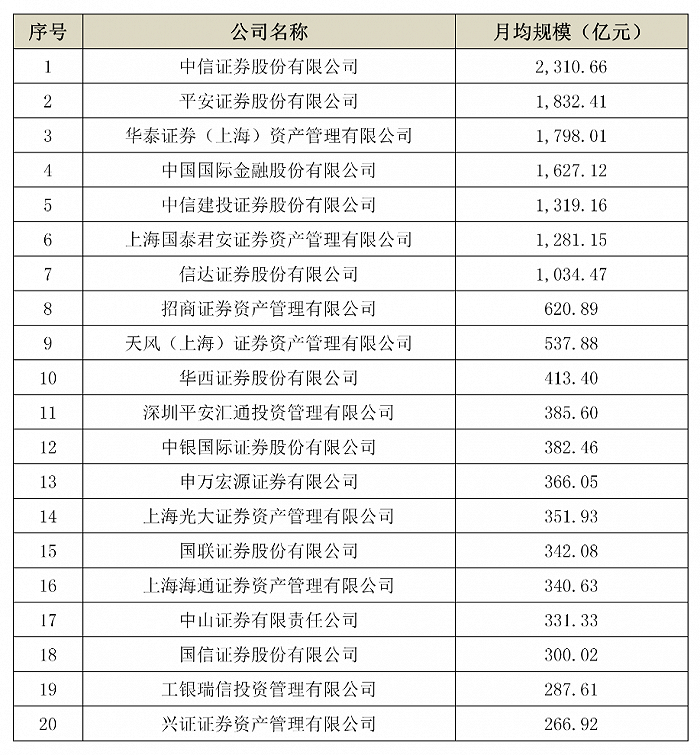

中国基金业协会披露的2022年一季度企业资产证券化业务月均规模前20家中,天风资管位列第9,月均规模537.88亿元。

除了天风资管,今年以来,银河金汇、信达证券均因资产证券化业务违规被罚。全面注册制渐行渐近,投行业务仍是券商违规重灾区,对资产证券化业务的监管进一步加强。

监管机构方面,3月3日,北京证监局发布《关于做好2022年辖区资产证券化业务相关工作的通知》,督促北京辖区资产支持证券相关市场主体和中介机构归位尽责,切实防控资产证券化业务风险,促进辖区资产证券化业务健康发展。

5月26日,深圳证监局发布《证券期货机构监管通讯(2022第3期)》指出,资产证券化是具有投资银行特性的业务,证券资管子公司开展资产证券化业务,应按照证券公司标准严格落实《证券公司投资银行类业务内部控制指引》,督导业务和内控人员勤勉尽责,切实保障执业质量。

一位券商资管业内人士告诉界面新闻记者:“实际上很多业务是投行在做,但是落地必须是在资管。”

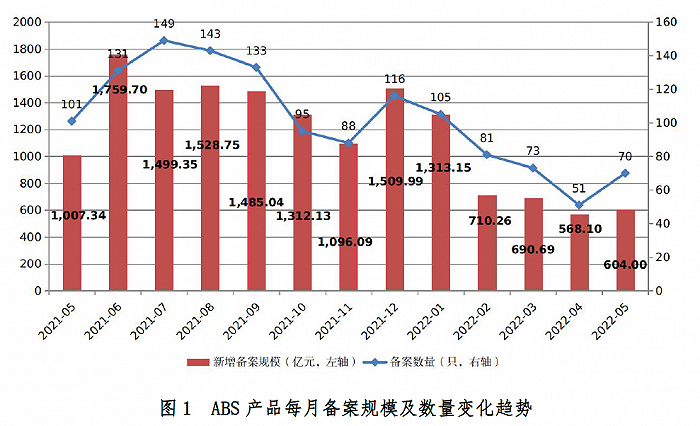

严监管背景下,今年新增企业ABS规模猛降。中国基金业协会披露的数据显示,2022年5月,企业资产证券化产品共备案确认70只,新增备案规模合计604.00亿元。5月新增备案规模环比增加6.32%,同比减少40.04%。

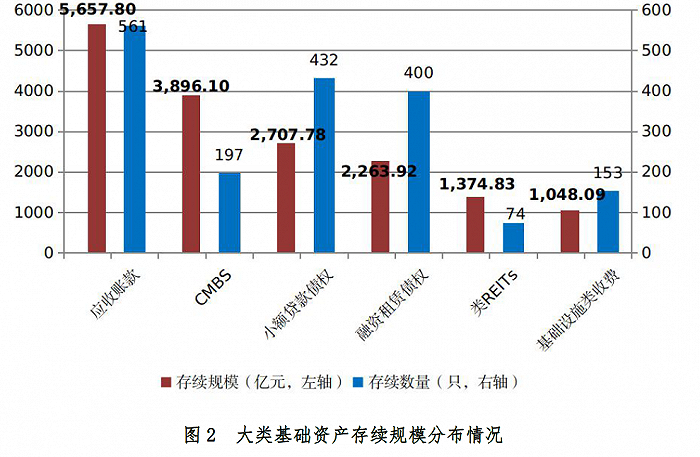

截至2022年5月底,存续企业资产证券化产品2154只,存续规模20601.24亿元,存续规模较上月减少1.86%。按基础资产二级分类来看,应收账款、商业不动产抵押贷款(CMBS)、小额贷款债权、融资租赁债权、类REITs以及基础设施类收费存续规模合计16,948.52亿元,占总存续规模的82.27%。

评论