记者 杜萌

今年以来A股震荡,但FOF风景独好。Wind数据显示,截至6月28日,全市场共有323只FOF(A/C合并计算),最新规模达到2428亿元。其中,今年以来新成立的FOF有52只,规模232亿元,而去年同期仅有10只,规模为166.08亿元。

FOF热度高涨,但真的每只FOF都值得买吗?

7月4日,中欧预见稳健养老目标一年持有开售,认购期至7月15日,暂未设立募集规模上限。拟任基金经理为桑磊,公开资料显示,桑磊有14年证券从业经验,历任平安资管风险管理、组合投资经理,中国平安人寿保险资产配置管理岗、众安在线财产保险资产管理部负责人等。2016年12月加入中欧基金,历任配置研究员、投资经理。

2018年10月份,桑磊开始出任中欧基金FOF经理。Wind数据显示,截至目前,桑磊共管理8只基金,合计规模为80.48亿元。

具体来看,中欧预见养老2035三年持有是桑磊管理的第一只FOF基金,成立于2018年10月10日,在2021年10月份第一个三年封闭期结束时,回报率为66.7%。

进入2021年,桑磊保持着每年发3只基金的节奏。2021年,他发行了中欧睿智精选一年持有、中欧甄选3个月、中欧汇选一年等3只基金;2022年至今,他已经发行了中欧星耀优选3个月、中欧星选一年、中欧诚选一年等3只基金。中欧预见稳健养老目标一年是他今年将发行的第四只基金。

从业绩来看,截至6月28日,中欧预见养老2035年三年持有等6只基金今年以来的回报率仍为负数,其中中欧睿智精选一年持有今年以来的收益率为-7.95%。

去年11月-今年4月末,中欧预见养老2050、中欧睿智精选一年持有、中欧甄选3个月、中欧汇选一年等4只基金,净值回撤幅度均超过了20%。作为养老目标型的FOF,为何会出现如此大的回撤?

这和基金持有了较多的主动权益类产品有关。

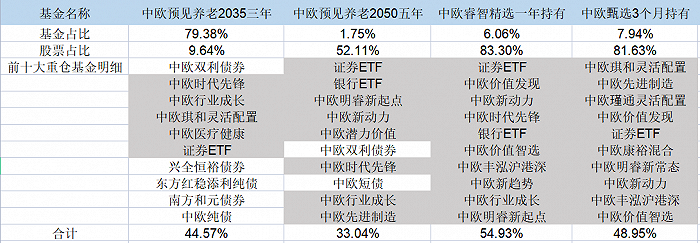

一季度报显示,中欧预见养老2035、中欧预见养老2050、中欧睿智精选、中欧甄选3个月四只基金中,重仓的主动权益类产品比重均较高。中欧睿智精选、中欧甄选3个月这两只FOF基金中,前十大重仓的基金均是主动权益类产品,占比分比为54.93%、48.95%。

以中欧甄选3个月为例,前十大重仓的产品中,除了国泰证券ETF外,其余9只产品均是中欧基金旗下的主动权益类产品,如中欧琪和、中欧现金制造、中欧价值发现、中欧明睿新常态等。

如何看待FOF重仓自家的产品?“按照现有的规定,并没有禁止FOF购买自家公司基金,如果所买的自家基金是全市场表现最优的或同类产品中靠前的,自然无可厚非。”上海某基金公司人士表示。不过,如果长期大比例、甚至全部买入自家公司旗下基金产品,导致FOF基金净值大跌、投资人利益受损,那么相关操作合理性、合规性就值得推敲了。

不过,也有业内人士表达了相反观点。“从管理费的角度来讲,如果FOF购买了自家产品,那么是不需要双重收费的,投资者只需要交FOF的管理费即可。本着为投资者省钱的想法,确实也有很多FOF基金经理会优先选择自家产品。”华南某公募人士表示。

这也让很多投资者感到不满。在中欧睿智精选一年持有的评论区,有评论表示“冲着名字里的养老来买的,结果把养老钱投进来,都买了一年了还是负的”。

对于自己的投资策略,基金经理桑磊在季报中表示,基金主要通过在市场、行业板块轮动中进行优选配置。一季度调整了权益仓位,并在不同的风格间保持适度均衡,并通过流动性高的ETF进行配置调整。

现有的多只FOF持仓较为重叠,趁着发行热潮继续狂发新产品,这只FOF还能卖得动吗?

评论