记者 杜萌

头部公募华夏基金的股权结构日前将有变动。

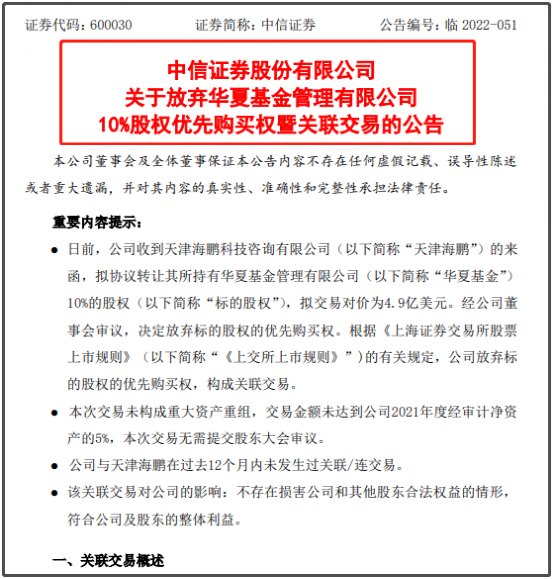

6月28日晚间,中信证券发布公告称,收到天津海鹏科技咨询有限公司(以下简称“天津海鹏”)的来函,拟协议转让其所持有华夏基金10%的股权,拟交易对价为4.9亿美元,约合人民币32.64亿元。经公司董事会审议,决定放弃标的股权的优先购买权。

天眼查App数据显示,天津海鹏科技咨询有限公司,注册资本为153700万人民币,法定代表人为王威。从股权结构来看,瑞驰二号(天津)投资中心、瑞驰一号(天津)投资中心两个有限合伙企业分别持股35.05%,中国香港企业PV Capetown Investment Limited持股16.3%,春华秋实(天津)股权投资合伙企业持股10.67%,中国香港企业Hennessy Lane Limited持股2.93%。从股权穿透来看,瑞驰二号和一号两家企业的实际控制人均是春华(天津)股权投资管理有限公司,胡元满持有该公司100%股权。

为何拟放弃优先购买权?公告中并未回应。在另一份同时发布的公告中,中信证券表示,同意华夏基金按照内部管理程序,协助天津海鹏科技咨询有限公司办理后续股权转让及工商变更手续。

天眼查App数据显示,目前华夏基金有四大股东,第一大股东中信证券持股数量1.48亿股,持股比例62.2%;第二和第三大股东分别为外资企业POWER CORPORATION OF CANADA(加拿大鲍尔集团)、MACKENZIE FINANCIAL CORPORATION(麦肯齐公司),持股比例均为是13.9%,加拿大鲍尔公司和麦肯齐公司均属于鲍尔集团。第四大股东即此次拟转让10%股权的天津海鹏。

不过,第二、第三股东或将合并为一家。今年1月初,加拿大资产管理公司IGM Financial Inc 宣布,旗下子公司麦肯齐公司拟斥资11.5亿加元,收购加拿大鲍尔集团持有的华夏基金13.9%的股权。IGM的母公司也是加拿大鲍尔集团,也就是说,此次股权转让,转让方和受让方存在控股关系。目前,该事项正在经证监会审批。若此次收购事项完成,麦肯齐公司持有的华夏基金的股权将达到27.8%,位居第一大股东中信证券之后。

2017年1月, IGM宣布子公司麦肯齐以9.36亿元人民币收购华夏基金3.9%的股权,加上此前24亿元收购的10%股权,两项总金额为33.36亿元的交易让麦肯齐对华夏基金的持股比例升至13.9%。

加拿大鲍尔集团也在同日发布公告,称将以人民币9.36亿元的价格,从华夏基金一个非战略投资者手中收购另外3.9%的股权,加上此前获取的10%股权,其拥有的华夏基金股权也升至13.9%。

按照不同时间的交易价格估算,2017年,IGM对华夏基金给出的估值是240亿元人民币。今年1月初的转让中,估值则抬升到了414.94亿元。按照此次天津海鹏的拟转让价格,华夏基金的估值为326.4亿元。

为何外方股东和中方股东对华夏基金的估值有如此大的差距?这和外方资本非常看好国内公募资产管理行业有关。

在今年初,鲍尔集团在接受界面新闻记者采访时表示,过去三年,华夏基金长期限(非货)的公募基金资产规模复合年化增长近40%。面对如此快速的发展,他们认为这一估值是合理的。通过持有华夏基金相当比例的股权,鲍尔集团可持续参与到加速发展的中国资产管理行业中。

数据显示,华夏基金是1998年成立的国内首批公募基金管理人之一,截至2021年末,华夏基金本部管理资产规模1.66万亿元。其中,公募基金管理规模10383.75 亿元;机构及国际业务资产管理规模 6232.32亿元,在国内公募基金行业排名第二。

从财务数据看,从2019年-2021年,华夏基金的营业收入分别为39.77亿元、55.39亿元、80.15亿元,净利润分别为12.01亿元、15.97亿元、23.12亿元。

评论