文|DataEye研究院

2022上半年即将结束,游戏股业绩亮眼的屈指可数。

在我们眼中,下半年到底还有哪些游戏股值得期待?

他们各自又有哪些“问题”?

【年中研判】第二篇,我们来聊聊游戏股,下半年哪些公司最值得关注?

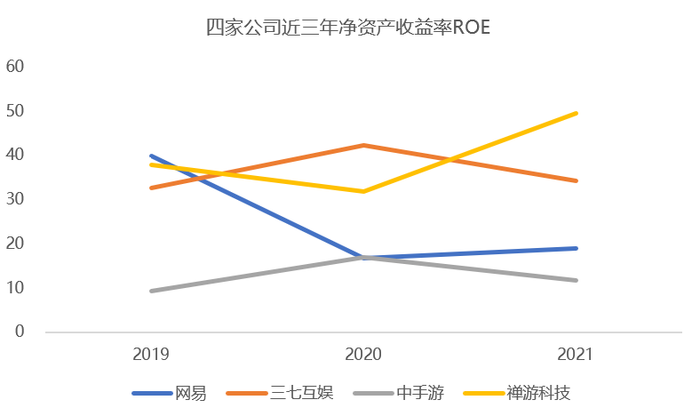

ROE(净资产收益率)主要反映股东权益的收益水平。ROE越高,说明股东投资该公司带来的收益越高,若将公司比喻成“赚钱机器”,这台机器也就运转更高效。

从ROE的角度,我们选取网易、三七、禅游、中手游四家公司,这四家的ROE虽然不是最高的却是比较稳定的,比较有确定性的,也是下半年乃至近两年最值得关注的游戏股。

01 网易:增长点明显,海外扩大第二战场,但销售费用激增

1、游戏收入增速超过腾讯,两巨头差距正在缩小

数据来源:wind;游戏财经汇制图

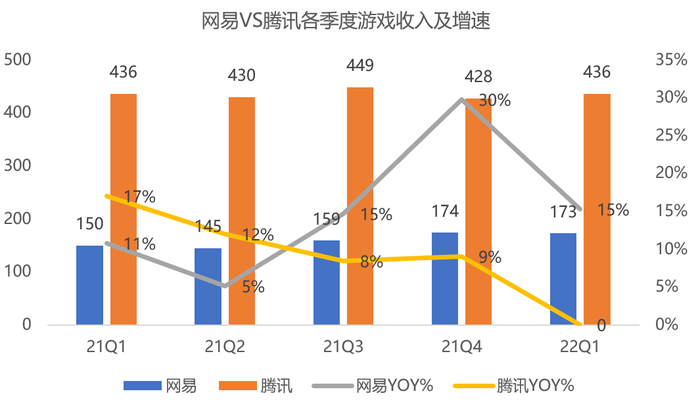

2022年Q1,网易游戏业务超预期,在线游戏收入172.7亿元,同比增长15.3%。

从游戏收入增速来看,自21年Q3起,网易单季度增速超过腾讯,网易与腾讯的差距正在缩小。

受制于国内版号政策,网易今年以来国内新品数量骤减。网易在第一季度没有发布新品,进入二季度才陆续上线了7款游戏(其中有2款还是21年已上线游戏的海外版本)。

数据来源:公开资料;游戏财经汇制图(不完全统计)

在新品寥寥的情况下,网易一季度营业收入却保持了15%的同比增长,可见网易老游戏的基本盘依然稳健。

网易22年依然以自研产品为主。从游戏品类来看,竞技、吃鸡类游戏是网易22年重点布局的赛道。

数据来源:公开资料;游戏财经汇制图(不完全统计)

游戏财经汇推测,网易此举主要是为了加速游戏出海。

首先,射击类(吃鸡)游戏是美国、欧洲、东南亚、中东等地最受欢迎的游戏品类之一,目前市场仍未饱和;其次,射击类游戏天然的不涉及过多的文化属性,便于全球化。

截至目前,网易已先后发布近10款吃鸡手游,但真正跑出来的就只有一款。《荒野行动》在日本市场表现优异,在欧美市场却表现不佳,网易亟需一款吃鸡手游来攻入欧美市场。

2、自研能力是优势也是制约,SLG出圈,但《不朽》遇阻

今年以来,网易有两款SLG游戏表现亮眼,海外市场是基于“魔戒”大IP改编而成的《指环王:崛起之战》,国内市场是太空题材产品《无尽的拉格朗日》。

据Gamelook报道,《指环王:崛起之战》月流水稳定在近5000万元,并跻身全球收入TOP20 SLG手游之列。

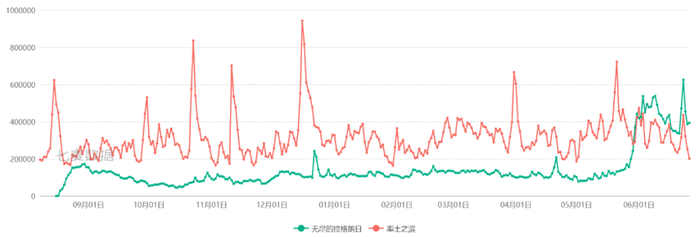

而《无尽的拉格朗日》可谓是今年国内SLG赛道最大的一匹黑马。

收入侧,《无尽的拉格朗日》收入稳中有升,iPhone累计收入超过4300万美元(约2.87亿元),近30日iPhone日均收入约42万美元,甚至超过了SLG老兵《率土之滨》(约32.8万美元)。

《无尽的拉格朗日》上线以来iPhone收入估算

同时该游戏排名不断上升,最近一个月跻身iPhone游戏畅销榜前10名。从数据表现来看,《无尽的拉格朗日》极有可能成为网易继《率土之滨》之后又一个SLG爆款产品。

《无尽的拉格朗日》近一年iPhone排名趋势

据了解,《无尽的拉格朗日》整体研发投入并不算高,可谓是一个“低成本,高回报”的项目。

游戏财经汇推测,《无尽的拉格朗日》成功主要有三点原因:

(1)团队具有丰富的SLG研发经验,《率土之滨》、《指环王:崛起之战》等产品皆出自该工作室之手;

(2)题材新颖,避开了内卷严重的三国题材,市面上太空+SLG题材的游戏较少,对玩家更具吸引力;

(3)营销模式创新,实行持续买量+效果型达人营销+社会化营销的“组合拳”,营销效果强于单纯买量。

来源:抖音;游戏财经汇制图

图:《无尽的拉格朗日》抖音发行人计划投稿视频超8.4万

自研能力是网易的优势也是制约,SLG游戏频出圈,但《暗黑破坏神:不朽》在大陆上线遭遇推迟。

为什么说自研能力是制约呢?因为网易有些产品题材、玩法、画面过于面向国内,同时又不能像三七那样大量代理,导致出海很多产品不适合。

3、终于有望打开欧美市场,逐渐减少对日本的依赖

一直以来,网易海外游戏严重依赖日本市场,欧美市场收入占比较低。

来源:Sensor Tower,注:口径仅包含自主发行的产品,不涉及作为CP方的流水

21年以来,网易借助国际化IP手游终于有望打开欧美市场。

网易本月初在海外上线的新游《暗黑破坏神:不朽》吸金能力不俗,上线两周营收超2400万美元(约1.6亿元),其中43%的收入来自美国市场,23%来自韩国,日本、德国和加拿大分别贡献了其营收的8%、6%和3%。而网易去年推出的《指环王:崛起之战》有6成收入来自美国市场。

下半年,网易将发布《哈利波特:魔法觉醒》海外版,该游戏可以继续帮助网易打开欧美市场。公开资料显示,哈利波特IP在“全球最赚钱的50个IP”中排名第十,全球总收益达322亿美元。

凭借两年3款大 IP改编游戏的出海节奏,网易终于有望打开欧美市场。

面临的挑战:

1、版号问题

目前网易游戏业务面临的最大挑战依然是版号。今年已下发两批游戏版号,但网易两次“陪跑”。

据兴业证券研究院整理,2021年至今,网易游戏过审数量有11款,截至目前尚未动用的版号所剩不多,可以说地主家也没有余粮了。

下半年,网易计划推出《倩女幽魂隐世录》、《逆水寒手游》、《永劫无间手游》3款“端改手”游戏,但目前仅《倩女幽魂隐世录》获得版号。如果网易迟迟无法拿到版号,势必将对网易的游戏业务造成一定影响。

2、营销费用攀升

2022年网易营销的重心转向SLG赛道,而SLG堪称国内竞争最惨烈的赛道,网易将面临腾讯、阿里、4399等选手的竞争。22年以来,SLG买量成本大幅提升,iPhone最高突破500/A以上。

DataEye-ADX投放数据显示,年初至今,网易投放素材总数已超过21年全年的70%。

网易需要担心营销费用,以及长期而言是否会沦为“为广告平台”打工的尴尬处境。

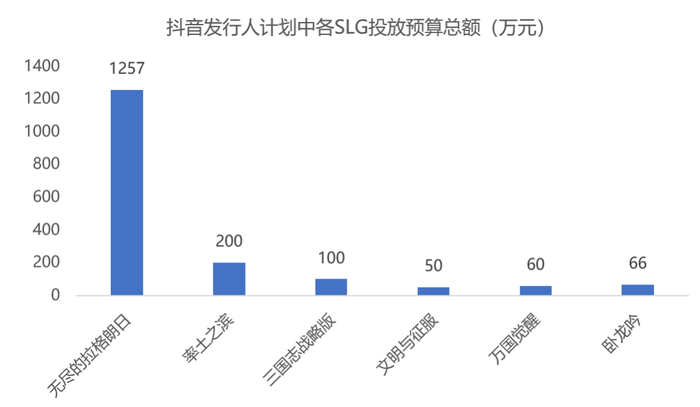

为此,网易进行了营销模式创新,实行买量+社交媒体营销+达人营销的组合拳。比如,《无尽的拉格朗日》在抖音发行人计划投放预算领跑全场,投放预算总额超1200万元。虽然抖音发行人计划留存率可能不及买量,但还是能帮助网易降低营销成本。

3、海外发行能力有待验证

虽说网易凭借《指环王:崛起之战》、《暗黑破坏神:不朽》等IP大作已经初步打入欧美市场,但网易海外发行能力仍有待验证,特别是网易强调的本地化精细运营的能力,这个能力能否从日本复制到美国,乃至其他地区目前仍有待观察。

《指环王:崛起之战》海外发行商是华纳兄弟,即将上线的《哈利波特:魔法觉醒》将由华纳兄弟和Portkey Games联合发行,网易仅作为研发商收取CP分成。由于无法自研自发,这也意味着网易需要让渡一部分收益。

02 三七互娱:抓住小游戏和直播两大风口,但仍过于依赖买量,自研能力仍不佳

1、出海黑马,海外收入增速迅猛

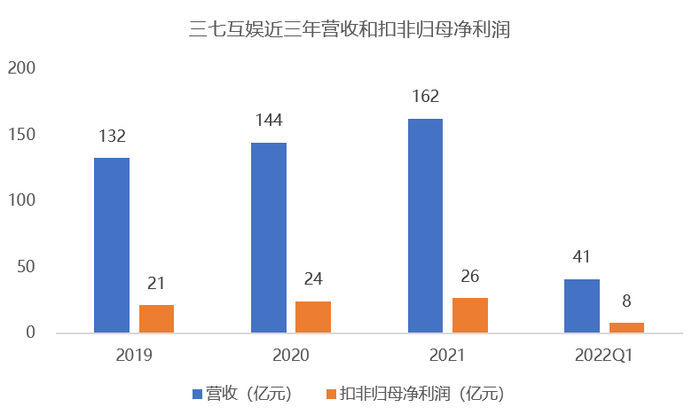

数据来源:wind;游戏财经汇制图

三七互娱堪称国内游戏行业的“出海黑马”。

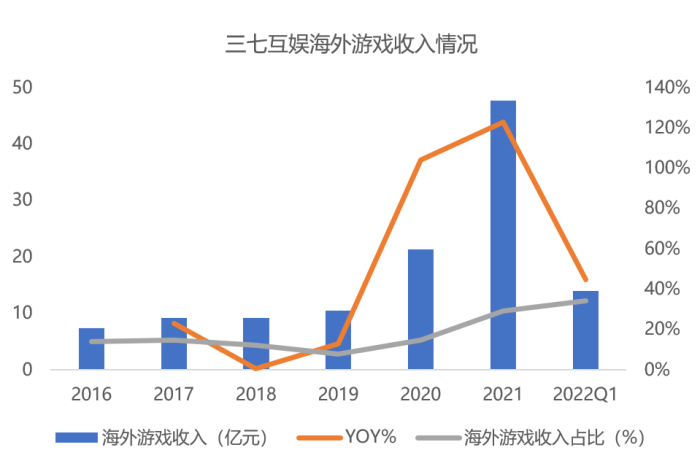

21年三七海外游戏收入达47.77亿元,收入占比达29%;22年Q1海外游戏收入超14亿元,占总收入1/3以上。

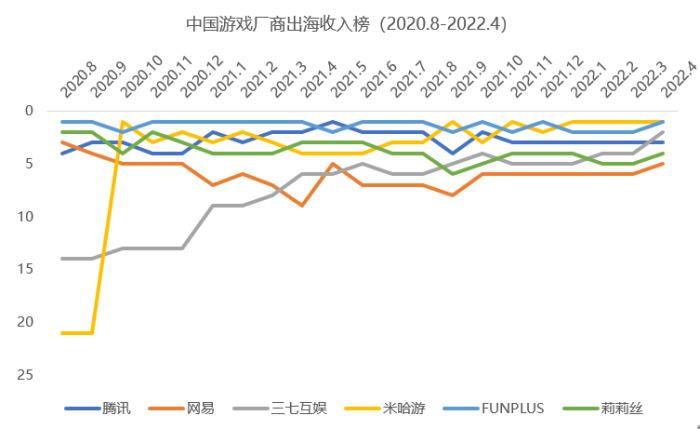

相应地,20年以来三七互娱海外收入排名迅速上升。data.ai 数据显示,三七互娱从10名开外跻身前五,最新一期排名已杀入榜单第二名。

数据来源:data.ai;游戏财经汇制图

三七互娱海外市场表现最好的两款游戏是《Puzzles &Survival》和《云上城之歌》。《Puzzles& Survival》全球累计流水超25亿元,而《云上城之歌》今年2月韩国营收超1亿元。

《Puzzles &Survival》在海外市场大获成功的原因:(1)玩法创新,首先该游戏选择了生存题材,且将三消的玩法与SLG相融合,生存题材、三消玩法在欧美市场拥有庞大受众群体,一定程度上能提升游戏的成功率;(2)《Puzzles &Survival》是第一个出现在欧美市场的“三消+SLG”游戏,占据了先发优势。

2、产品趋于多元化,但能否再出爆款难以预测。

21年,三七互娱多元化转型有了初步的成果。

截至21年末,三七互娱储备游戏29款,从储备游戏来看公司已形成SLG、MMORPG、卡牌、模拟经营多元化发展的格局,对传统ARPG类游戏的依赖度有所降低。

数据来源:wind;游戏财经汇制图

虽然三七产品储备趋于多元化,但产品能力归根结底不佳,能否再出爆款难以预测。

3、抓住效果型达人直播、微信小游戏两大风口。

与同行相比,三七互娱是较早入局微信小游戏和效果型达人直播的游戏厂商。

据了解,三七互娱旗下《叫我大掌柜》于去年下半年上线微信小程序,截至2022年4月来自小程序用户贡献的流水占比30%以上。

小程序核心依托于微信生态用户群,用户数量庞大,此外小程序渠道的发行新进CPA会比较低,相应的转化率也会比较高,微信小游戏有望成为三七收入的第二增长曲线。

以6月28号微信小游戏畅销榜为例,《叫我大掌柜》登顶小游戏畅销榜榜首。

至于效果型达人直播,今年以来,三七互娱也加入了效果型达人直播的行列。

根据DataEye-ADX数据显示,过去90天,《云上城之歌》直播场数位列抖音游戏直播榜第5名。

达人直播对游戏收入的拉动作用显而易见。游戏财经汇从知情人士处了解到,效果型达人直播目前每个月能为三七贡献约1亿流水。

面临的挑战:

1、营销费用居高不下

三七互娱收入增长过于倚重买量。2021年,三七互娱销售费用高达91亿元,销售费用率超过50%,位居A股游戏行业榜首。

买量并非万能手段,一方面买量价格水涨船高侵蚀利润;另一方面,买来的量不一定能转化成收入(游戏太拉胯玩家即使下载也不氪)。

如果不能摆脱买量依赖,三七互娱将面临增收不增利的局面。

今年以来,三七互娱旗下部分产品开始试水效果型达人直播,并取得一定成效。但截至目前,三七旗下开展持续大规模达人直播的游戏仅《云上城之歌》一款。三七互娱可以将达人营销的经验,复制到更多产品上,让更多的产品试水达人视频以及达人直播。

2、研发实力有待进一步加强。

过去两年,三七互娱凭借《Puzzles &Survival》、《叫我大掌柜》、《云上城之歌》等爆款游戏海外收入翻倍,但上述产品无一是三七自主研发。

这也体现出三七面临的一大问题——产品研发能力跟不上,当项目储备不足时,三七只能吃老本。

今年1月,三七互娱在海外市场上线了自研SLG产品《三国:英雄的荣光》,但该产品表现一般,市场表现远不及《Puzzles &Survival》。

从研发投入来看,三七互娱对研发的重视程度有待提升。三七22年Q1研发费用仅2.76亿元,同比下降15%。

3、SLG研发经验匮乏。

研发层面,三七互娱内部确立了四条主赛道:MMORPG、SLG、卡牌、模拟经营,其中SLG品类被摆在最重要的位置。但作为一个SLG领域的新人,三七互娱做SLG存在下面两点劣势。

劣势1:SLG赛道竞争愈发火热,除了网易、阿里、4399、莉莉丝、FUNPLUS等资深SLG厂商,祖龙、心动等中腰部厂商也在入局。阿里旗下的《三战》一直是中重度买量第一,三七在买量上将遇到阿里这个头号“劲敌”。

劣势2:经验和人才缺乏。三七互娱缺乏SLG开发经验,缺少SLG相关人才和团队,目前市面上SLG人才紧缺,这意味着三七互娱需要花大价钱四处挖人,一定程度上抬高了游戏制作成本。

03 禅游科技:直播助力公司业绩大涨,但小游戏入局慢半拍

1、版号储备充裕。

在当前游戏版号稀缺的大环境下,禅游科技坐拥80个游戏版号,版号储备数量赶超腾讯网易。

禅游科技财报显示,截至2021年12月,禅游有86个游戏版号,其中55个为棋牌游戏版号,31个为休闲游戏版号。根据目前集团发展策略及资源分配,36款拥有版号的游戏尚未投入运营。

公开数据显示,2022年已下发的两批游戏版号中并无棋牌类游戏公司的身影。而在2018年12月游戏版号恢复发放后,牌类游戏和捕鱼类游戏几乎在版号名单中销声匿迹。

这也意味着手握大量棋牌游戏版号的禅游优势明显。

2、效果型达人直播拉动公司业绩大涨。

禅游从传统不温不火、依靠买量的棋牌公司,一跃成为效果型直播的领头羊。

禅游21年营收翻倍达14.7亿元,扣非归母净利润达4.85亿元,增幅超130%。

禅游业绩暴涨归功于营销模式变革,不再完全依赖传统买量营销,而是开始发力短视频平台效果型直播。

根据DataEye-ADX数据显示,2022年Q1,禅游旗下3款游戏累计直播场次超10万场。

过去90天,禅游旗下的《指尖四川麻将》稳居游戏直播榜TOP1,在效果型达人直播的拉动下,《指尖四川麻将》收入节节攀升,近7日iPhone日均收入约18.3万美元(约122.3万元),排名也提升了几十个名次,跻身游戏畅销榜TOOP20。

《指尖四川麻将》近三个月iPhone收入估算

《指尖四川麻将》近三个月iPhone排名趋势

禅游签约主播一般采用“底薪+CPS(按引流玩家氪金计费)”模式,营销成本往往低于买量。

此前,在CPD(按下载次数付费)计费方式下,哪怕用户没有给游戏充值,厂商也得支付买量费用,厂商很可能花了不少钱但买了一堆“白嫖”用户。但在CPS模式下,厂商按照游戏下载用户充值数额进行分成,获取的用户大多付费意愿较强。

CPS模式下ROI更高,也更易与主播产生紧密关系,形成私域流量。

面临的挑战:

1、棋牌游戏产品同质化严重。

作为一家主打棋牌游戏的上市公司,禅游旗下仅拥有棋牌游戏和休闲游戏。棋牌游戏产品同质化严重,ARPPU相对较低。目前不少游戏厂商也发现了棋牌游戏这个低投入、高流水的赛道,纷纷涉足棋牌游戏,禅游未来将面临更激烈的市场竞争。

2、小游戏入局慢半拍,游戏出海面临挑战。

在微信小游戏这个风口上,禅游科技反应慢半拍。

游戏财经汇了解到,微信小游戏中棋牌类游戏审核较严,需要向上级申请。以6月28号微信小游戏畅销榜为例,禅游旗下《指尖四川麻将》位列第37名,排名远不及腾讯旗下的欢乐斗地主、欢乐麻将,也不及途游、家乡互动等竞品公司。在腾讯的主战场,禅游并不占据优势。

出海方面,禅游涉足较晚。禅游在财报中表示未来重点拓展东南亚、欧美等海外棋牌游戏市场。在海外市场,禅游不再拥有效果型达人直播这个“利器”,将直面Magic Tavern、博乐游戏等竞争对手。

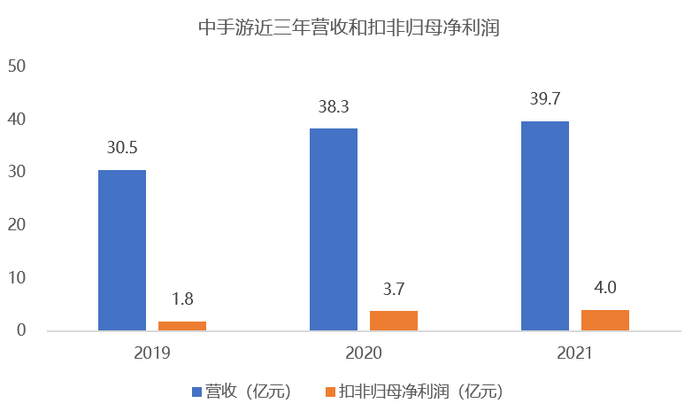

04 中手游:IP优势明显,欧美市场进入或有难度

1、IP储备丰富,IP游戏成功概率更高。

中手游最大的优势是已构建强大的IP内容体系。截至2021年底,中手游IP储备共123个(包括55个授权IP及68个自有IP),IP储备位列中国游戏行业第二名,仅次于腾讯。

2019年以来,中手游IP游戏收入稳步增长,2021年IP游戏收入高达29.66亿元,占公司总收入的比例约为75%。

来源:中手游财报

IP自带的影响力以及忠实粉丝强大的消费能力加持,使得IP改编游戏成功概率更高。21年,流水表现优异的新游大多都是IP改编游戏,如《英雄联盟手游》、《金铲铲之战》、《斗罗大陆·魂师对决》、《哈利波特:魔法觉醒》等。

此外,大的IP游戏更容易吸引字节等巨头合作发行。当下,以达人视频方式发行游戏,结合游戏IP往往更容易传播、促成转化。比如,中手游2021年度IP产品《航海王热血航线》选择了字节发行并取得了优异成绩,即将上线的《全明星激斗》同样选择了和字节合作。

2、稳扎稳打布局元宇宙,元宇宙游戏将于明年正式上线。

游戏财经汇曾指出,元宇宙最可能的落地场景在于游戏。而元宇宙+游戏的成功,面临两大问题:落地性、不确定性。

中手游通过IP和完善布局解决上述两大难题。IP方面上面已经解释,故不再赘述。

中手游目前在元宇宙领域布局了数字艺术版权分发平台、玩家共创社区和元宇宙游戏,前两项已经落地,第三项将于明年正式落地。

此外,中手游坚持全球一体化发行模式,21年海外游戏收入激增。2021年中手游海外收入4.59亿元,同比增长72倍,海外业务占比自2020年0.2%上升至11.6%。

海外市场拓展能力将为中手游元宇宙业务海外布局奠定良好的基础。据了解,元宇宙游戏《仙剑:世界》将在全球发行。

与其他布局元宇宙的玩家相比,中手游对元宇宙游戏的理解相对深刻,对元宇宙领域的布局最为完善,基础打的也最为牢固。

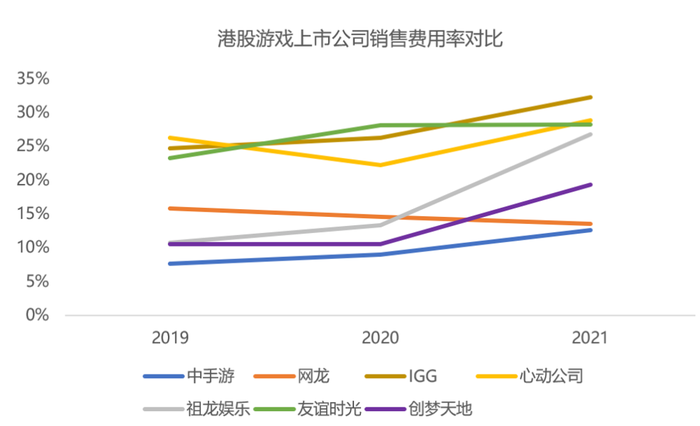

3、销售费用率处于业内较低水平。

在港股游戏上市公司中,中手游的销售费用率处于比较低的水平,过去三年公司平均销售费用率约10%。

中手游销售费用较低的原因是买量较为克制,营销方式逐渐转为买量+效果型达人营销的组合拳。

来源:上市公司财报

销售费用率较低,一方面说明中手游营销效率较高,另一方面也说明中手游还没完全动用“买量”杠杆。

面临的挑战:

1、研发实力有待提升。

从收入构成来看,中手游收入以发行业务为主(21年占比71%),研发业务占比较低(21年占比23%)。这也意味着中手游大部分收入来自于游戏代理,而非自研。

与行业内同体量公司相比,中手游研发实力有待加强,至今除了仙剑系列,没有拿得出手的爆款产品。

这也导致很多机构把中手游视为“IP运营公司”,而非“游戏公司”。

在30-50亿体量的游戏公司中,游族网络推出过长线运营产品《少年三国志》,吉比特去年推出了流水超20亿的爆款产品《一念逍遥》,中手游也需要一个爆款游戏来证明自己。

2、出海处于初级阶段,欧美市场进入或有难度。

中手游擅长仙侠题材游戏,目前出海主要面向港澳台、东南亚,对于美国、日韩以及其它新兴市场布局较少——出海处于初级阶段。

中手游对于2022年海外收入目标为占比20%,2023年为50%。对于这个目标,海外市场的进一步开拓是必不可少的。今年乃至明年,中手游在海外的主要任务预计是欧美、日韩市场开拓。

22年时间已经过半,从中手游的产品储备来看,这个目标很有难度。

05 总结

今天,游戏财经汇分析了四家最值得关注的游戏公司,不难发现,这四家公司拥有一些共性。

1、产品研发层面

(1)四家公司均有爆款产品或者有机会成为爆款的潜力产品。“产品是1,营销是0”,这是游戏行业亘古不变的准则。

通过研究近两年爆款,我们发现题材和游戏玩法创新是产品脱颖而出的关键因素,《无尽的拉格朗日》、《Puzzles &Survival》等产品的成功是因为进行了题材、玩法创新。

(2)品类上,SLG、竞技、射击(吃鸡)等赛道是除了禅游外,其余三家公司重点布局的领域,市场竞争趋于白热化,差异化玩法、细分题材,或许能成为破局关键。

(3)在出海市场的选择上,四家公司已不再满足于东南亚、港澳台、日韩等亚洲市场,欧美等成熟市场是四家公司重点攻克的目标。

2、营销层面

(1)摒弃传统买量营销,实行多元化的营销方式

2021年以来,随着买量成本提升,四家公司均已转变营销方式,减少买量依赖,转而实行多元化的营销方式,如社交媒体营销、效果型达人营销等。

(2)抓住效果型达人直播、微信小游戏两大风口。

游戏财经汇认为:2022年移动游戏行业,已出现两大风口。

其一,效果型达人直播,三七、禅游等公司已经吃到流量红利。

其二,是微信小游戏,目前三七、网易等厂商已经乘着该流量风口“大肆捞金”。

微信小游戏具有研发成本更低、回报周期较短以及资金周转效率更高三大优势。而且小游戏买量成本仍处于较低水平,IAA产品预计CPA不足1/A,中重度头部产品买量成本大约为10/A。

评论