实习记者 | 戴晶晶

“今年的高油价已造成山东地炼亏损。”日前,中国石油大学(华东)教授、山东省能源经济管理研究中心主任高新伟对界面新闻表示。

“原油占成品油总生产成本的70%。今年国际原油价格上涨超五成,但国内成品油销售价格仅上涨了28%。”高新伟解释称。

截至北京时间7月2日收盘,WTI原油期货收涨2.52%,报108.43美元/桶;布伦特原油期货收涨2.38%,报111.63美元/桶,较年初上涨约45%。3月,国际油价曾上涨至接近140美元/桶。

由于中国原油进口依存度达70%,国内成品油市场与企业炼油利润受国际油价影响较大。

海关总署数据显示,1-5月,国内累计进口原油量2.17亿吨,同比下降1.7%,进口金额却同比增加53%。

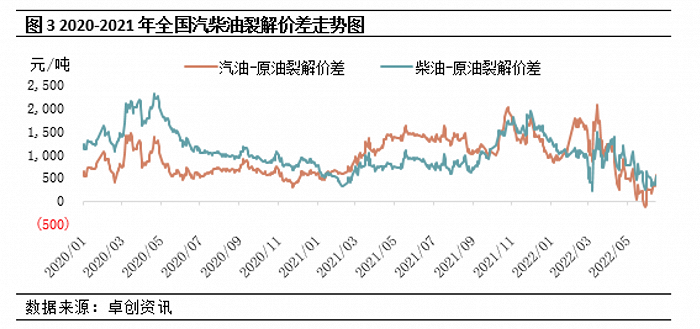

炼油成本大幅上涨,叠加前期国内成品油需求疲弱,导致国内成品油裂解差价大幅下滑。裂解价差代表炼油厂的利润,即成品油出厂价格和原油等成本的价差。

截至6月15日,国内原油-汽油的裂解价差在554.65元/吨,柴油-原油裂解价差531.01元/吨,均处于近三年内的历史最低。

卓创资讯成品油分析师王能发布的分析报告表示,5、6月汽柴油裂解价差均处于较低水平,反映出国内炼油亏损严重,尤其是炼制汽油亏损更为严重,炼厂的生产积极性受到打击。

国家统计局数据显示,4、5月国内原油加工量分别为2.23亿吨、2.77亿吨,较去年同期相比分别下降10.5%、10.9%。

与主营炼厂与相比,地方炼厂往往受到高油价更大的冲击。

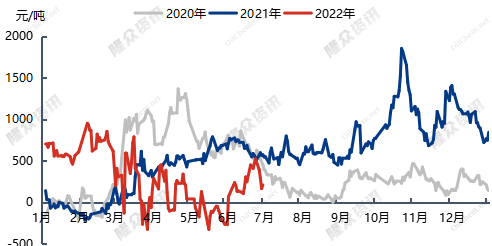

山东是国内地炼集中地。隆众资讯的数据显示,随着油价波动,今年山东独立炼厂实操炼油利润大幅震荡,多次跌至负值。

4月,山东地炼的开工率一度跌至50%,创近15年来新低。此后,因国内疫情好转,成品油需求上升,山东地炼的开工率逐渐回升至60%以上。

卓创数据显示,截至6月29日,山东地炼一次常减压装置平均开工负荷65.81%,但仍较去年同期降低约10.8个百分点。

面对山东地炼整体颓势,高新伟认为,这将促进地炼寻求降低成本的途径,往一体化、规模化、化工化、智能化的方向发展。

“(地炼)将降低开工率,走化学品道路。”高新伟说。

近两年,山东地炼多家企业均尝试向化工方向转型。据卓创资讯去年统计,京博石化、东明石化、鲁清石化、金诚石化、汇丰石化等炼化企业均有在建或投产的化工项目。

今年1月,中国石化集团齐鲁分公司党委书记张绍光委员也建议,地炼企业应把握“油产化”“油转化”“油转特”趋势,促进炼油转型炼化一体发展新路径。

但山东地炼的转型升级仍有许多挑战。

一位不愿具名的业内分析人士对界面新闻表示,地炼转型升级有一个过程,需要大量投资。地炼目前很难募集到资金,预计短时间内转型升级不会有大的变化。

“今年化工市场也不是很好,除芳烃化纤产业链有所恢复,塑料橡胶并不旺盛。即便将炼油转到化工,也难有效果。”该分析人士称。

招商银行研究院研究员王国俊的团队在今年4月发布的报告中指出,山东地炼仍存在单体规模较小、一体化程度偏低等问题,整体竞争力较弱。

“目前,山东地区的传统地炼数量超过40家,以出产汽柴油、液化气等石油产品为主,常减压装置规模较小,基本不具备拓展基础化工原料及精细化工的能力。”该报告称。

由于传统地炼在化工领域无明显的规模化优势和技术积累,项目同质化风险较高也是一大问题。

该报告认为,传统地炼各类竞争要素均较为薄弱,全面整合已成最后的赶超机会,但其中仍存在较多不确定因素,传统地炼的转型升级前景仍需观望。

2018年10月,山东省政府印发《关于加快七大高耗能行业高质量发展的实施方案》提到,力争到2022年,将位于城市人口密集区和炼油能力在300万吨及以下的地炼企业炼油产能进行整合转移。

该方案还要求,到2025年,将500万吨及以下地炼企业的炼油产能分批分步进行整合转移,全省地炼行业原油加工能力由目前的1.3亿吨/年压减到9000万吨/年左右,成品油收率降至40%左右。

今年1月,山东省省长周乃翔作2022年省政府工作报告时表示,2022年山东确保整合转移地炼产能740万吨;2021年,山东整合退出了三家地炼企业780万吨炼油产能。

评论