文|黑鹰光伏 王亮

光伏价格节节攀升,有人欢喜有人忧。

7月1日晚,通威太阳能公布最新价格:电池片涨价5-7分/瓦——这也预示着组件也要马上涨价5-7分/瓦!

也就在7月1日晚,通威股份分别与美科硅能源和双良硅材料签订了两份重大销售合同,合计销售金额超1200亿。而在半月前,通威才和青海高景签下超500亿的采购大单。

至此,2022年以来,通威股份已签订5份重大销售合同,累计销售金额达2540亿元!

此前一天,6月30日,一道新能发布最新n型产品价格,电池涨7.8%,n型组件涨至2.15元/W。隆基也上调单晶硅片的价格,不同尺寸的硅片价格涨幅为6.3%—6.5%。

同期,上游多晶硅年内已“实现”16+5连涨,单晶复投料最高价已至290元/kg,均价286.3元/kg。

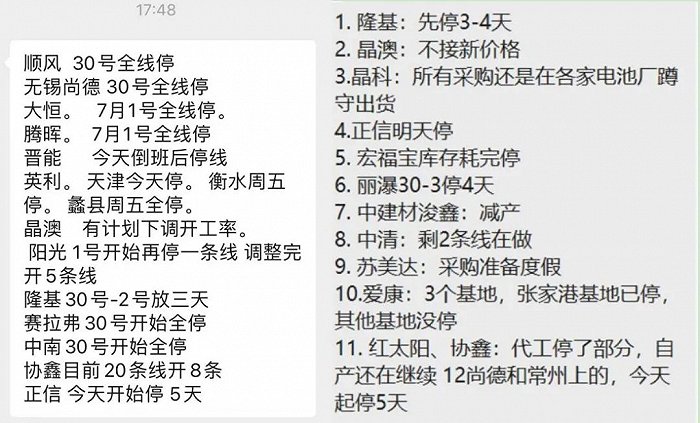

7月1日,有消息称,因抗议硅片涨价,包括顺风、协鑫、正信、晶澳、阳光、隆基、无锡尚德、腾晖、大恒、晋能、英利、赛拉弗、中南等光伏企业于近日出现“全线停产”或“有计划下调开工率”。

对此,部分头部企业及硅业分会相关专家在接受媒体采访时明确表示:此为谣言,公司正常生产经营,没有下调开工率的计划。

看各方博弈及整个产业环境变量,光伏价格近期必然还要继续涨!

如今,单晶致密料成交均价已超29万/吨,结合目前多家硅片厂超量锁定硅料订单,下一步硅料或将超过30万一吨,而国内大型电站招标价格已均超过1.9,三季度价格有可能超过2元,海外订单价格2.1-2.2元。

上游供需方面,尽管有包头新特、包头通威、乐山协鑫等少量产能释放,但不足以满足硅片环节增量需求。6月国内多晶硅产量环比下降5%左右,低于预期,另一方面,硅料企业长单超签,供应紧缺,以执行催单为主。

7月新疆协鑫、新疆大全、东方希望有检修计划,对产量造成影响。虽有少量扩建产能投产,但供应增量贡献较小,预计7月份国内多晶硅月产量将环比持平,远低于原预期。

此外,也有已经签长单的企业参与零售市场,加剧供不应求形势。到了2022年三季度,下游对多晶硅的需求可能持续增长,供求关系趋紧,上游价格很可能继续涨。

博弈是常态,存在就是合理,接受代表着承受?

没有筹码,注定被收割;有筹码,则注定收割别人!

纵观光伏二十年发展史,不同时期,光伏上下游不同环节都曾“各领风骚三五年”,也都曾出现赚得盆满钵满的光景。市场永远不变的就是变化。

2017年末硅料价格还维持在14万—15万左右/吨价格,而在531之后,硅料价格就降至7万—8万元/吨。这一波降幅一直持续到2020年上半年,6月最低降至5.8万元/吨。而后,价格突然“反转”整体持续上扬,直至今日!

这一波以上游涨价为特点的“价格战”,开创了新的产业历史。

市场经济就是如此残酷,哪有什么温情脉脉;供需紧张的环节,拥有议价能力,能够收割超额利润;直到其他环节没有利益可以压榨或者全产业链没有明显的产能失衡。

毫无疑问,过往两年中,伴随供应链的激烈博弈,上游几乎“收割”整个产业绝大多数的利润。中下游电池和组件环节则面临愈发承重的经营压力。由是,绝大多数光伏龙头均向垂直一体的方向狂奔。

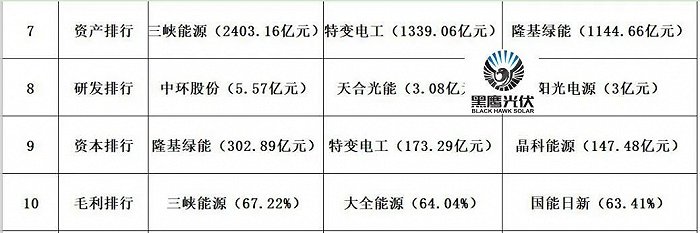

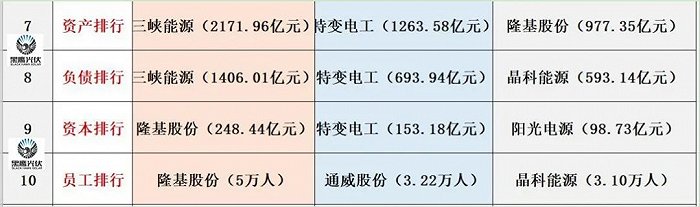

黑鹰光伏曾统计发现,2022年一季度,在超过100家光伏主流上市企业中,最赚钱(净利润)的前5家企业为:通威股份58.22亿,特变电工43.19亿,大全能源43.12亿,协鑫科技30.3亿,隆基绿能26.53亿。注意,这5家企业净利之和,占据了所有光伏上市企业的净利之和的61%!

而2021财年,最赚钱的10家光伏企业为特变、隆基、通威、三峡能源、大全能源、协鑫科技、特变、中环、旗滨集团和信义光能。这10家企业利润之和达625亿元,占138家可统计的光伏上市企业利润总和的67%。

光伏产业链上到底哪个环节最赚钱?哪些环节收割了行业绝大多数利润?黑鹰团队曾梳理所有光伏上市企业13个不同环节业务营收及毛利率水平,可以发现,包括多晶硅、硅片、电池、组件、设备、逆变器等几乎所有环节,过往一年中整体营收都实现大幅增长,但不同环节的“赚钱能力”千差万别。

硅料环节无疑是最大赢家,2021财年硅料整体毛利率达到64.13%,同比增长了一倍;此外,光伏玻璃、金刚线、生产设备、逆变器等环节均保持不错的毛利率。整体来看,除了多晶硅、金刚线和设备环节,光伏供应链其他10个环节的毛利率几乎全线下滑。

评论