文|豹变 李鑫

编辑|悟能

“防止和打击内幕交易,是全世界监管部门面临的挑战”。

在2010年12月中旬的《财经》年会上,时任证监会主席尚福林说,由于我国资本市场并购重组决策过程较长,涉及内幕信息的人较多,容易形成利用内幕信息进行交易,严重损害投资者合法权益。

十多年过去,虽然内幕交易已逐步减少,但似乎无法彻底根除——这仍像打地鼠,按下一只,隔段时间又冒出一只。

这两天被热议的“锂王”赣锋锂业就是典型。

7月3日晚间,赣锋锂业发布公告,因涉嫌A股某上市公司股票二级市场内幕交易,中国证监会于2022年1月24日决定对公司立案,7月1日正式收到证监会《立案告知书》。

在不少人看来,内幕交易是赣锋锂业的重大利空,股价会被重重按在地上摩擦。但让人诧异的是,周一(7月4日)一季度股东户数近22万户的赣锋锂业股价低开超7%,收盘只下跌了1.41%,仿佛利空根本不存在。

本文我们主要梳理两个问题:

内幕交易对赣锋锂业的实际影响有多大?

为什么历史上赣锋锂业屡次被处罚?

并购现内幕交易,赣锋锂业江特电机说法矛盾?

对于这次涉嫌内部交易,赣锋锂业的回复很淡然,在周末公告中,公司称上述事项不会对公司的正常生产经营活动产生影响。

不过,这并不能满足部分吃瓜群众的好奇心。

比如,有人认为,所谓涉嫌内幕交易的“A股某上市公司”是大北农。

理由是,首先这次案件的立案时间是1月24日,不是7月3日,因此案件大概率发生在2021年。

其次,这次内幕交易涉案的主体是赣锋锂业这家公司,而2021年报中,赣锋锂业的交易性金融资产的A股,只有大北农一家。

更值得怀疑的是,大北农资本运作非常频繁,以至于吃到了深交所的关注函。

但实际情况和推理完全不同。

赣锋锂业董事长李良彬在接受媒体采访时称,立案的主要原因,是在2020年6月购买了上市公司江特电机的股票,而当时两者正洽谈并购。

为什么赣锋锂业的财报中没有江特电机?李良彬解释,赣锋锂业持有江特电机的时间并不长,只有一个多月,至于具体购买了多少股数,他也不清楚。

对于这次内幕交易事件,昨天(7月4日)早间,江特电机在互动平台上回复称,公司去年12月被证监会立案调查的原因为“涉嫌信息披露违法违规”,与赣锋锂业无任何关联关系;公司没有收到任何关于赣锋锂业本次被立案的相关信息;证监会对公司立案的现场调查工作已完毕,该事项不会对公司的生产经营、投资建设和“探转采”等工作造成影响。

江特电机年涨2061%,处罚将对赣锋锂业冲击不大

江特电机与赣锋锂业有关并购的公告,最早追溯到2020年8月13日。

当时,处在退市边缘的*ST江特电机首次披露称,公司正在筹划非公开发行股票事项,该事项可能导致公司控股股东及实际控制人变更。

一周后的8月20日,江特电机透露,此前计划以非公开发行方式入主者的身份为同省上市公司、同行业的锂业巨头——赣锋锂业。

交易数据显示,从2020年6月23日至8月21日,江特电机最低价为1.57元/股,最高价为2.27元/股。而从传闻发酵的2020年6月1日到并购信批后的2021年9月17日,江特电机股价累计上涨2061%,2021年9月14日更是创下32.56元/股新高。

内幕交易对赣锋锂业的实际影响有多大?

根据新《证券法》,证券交易内幕信息的知情人或者非法获取内幕信息的人从事内幕交易的,责令依法处理非法持有的证券,没收违法所得,并处以违法所得一倍以上十倍以下的罚款;

没有违法所得或者违法所得不足50万元的,处以50万元以上500万元以下的罚款;

对于单位从事内幕交易的,还应当对直接负责的主管人员和其他直接责任人员给予警告,并处以20万元以上200万元以下的罚款。

由于赣锋锂业持有江特电机的数量并不清楚,我们无法计算赣锋锂业的获利数额。不过,考虑到赣锋锂业的持股时间不长、未来的罚款属于一次性计提,以及2021年赣锋锂业归母净利润52.28亿元今年一季度归的母净利润则高达35.25亿元。本次内幕交易冲击对赣锋锂业的冲击不会太大。

这或许是其7月4日赣锋锂业股票能够低开快速拉回的重要原因。

“锂王”曾被证监会两次立案查处

事实上,由于信息披露问题,赣锋锂业历史上屡屡被处罚。

2020年5月7日证监会网站发布《关于对江西赣锋锂业股份有限公司采取出具警示函措施的决定》。

经查,赣锋锂业存在内幕信息知情人登记管理不规范问题,按照中国证监会《关于上市公司建立内幕信息知情人登记管理制度的规定》第十五条的规定,江西证监局决定对赣锋锂业采取出具警示函的行政监管措施。

赣锋锂业违规的具体行为为是:未对重大投资进行内幕信息知情人登记,如未对收购阿根廷Minera Exar公司37.5%股权事项进行内幕信息知情人登记;内幕信息知情人登记不完整,2018年定期报告内幕信息知情人登记中相关人员签名缺失。

更早之前,2014年9月1日晚间,赣锋锂业发布公告称,由于存在信披违规等情况,公司于8月29日被证监会警示,并收到中国证监会江西监管局《关于对江西赣锋锂业股份有限公司及相关当事人采取出具警示函措施的决定》(下称《决定》)。

《决定》指出,经查,发现赣锋锂业存在以下违规行为:公司内幕信息知情人登记管理制度执行不到位,公司内幕信息知情人登记表与重大事项进程备忘录部分填报内容错误、不完备;公司3月3日发布的股票交易异常波动公告内容与事实不符;公司3月11日停牌公告中未披露公司签署发行股份购买资产意向协议事项,信息披露不完整。

其中,赣锋锂业董事长李良彬、原董事会秘书邵瑾在知晓该公司正在与相关企业商谈收购事宜的情况下,仍然发布与事实不符的公告,且在内幕信息知情人登记工作中未能勤勉尽责,对上述违规行为负有重要责任。

因此,赣锋锂业董事长李良彬和原董事会秘书邵瑾被采取出具警示函的监管措施并记入证券期货市场诚信档案。

锂矿猛涨利润暴增,赣锋锂业风口上或挺过一关

赣锋锂业you2000年成立,切入金属锂与锂产品研发生产,2010年在深交所上市。

2011年,公司开始布局上游矿资源,投资加南大矿业公司国际锂业,随后相继入主阿根廷 Mariana 锂盐湖项目、爱尔兰 Blackstair 锂辉石项目、 澳大利亚 Mount Marion 锂辉石项目、宁都河源锂辉石项目、澳大利亚 Pilgangoora 锂辉石项目、阿根廷 Cauchari-Olaroz 锂盐湖项目、墨西哥 Sonara 锂黏土项目。

2014年,公司设立赣锋电池科技有限公司,进军下游。两年后,公司成立江西赣锋循环科技有限公司推动废旧电池回收利用,试图打造产业链闭环,增强公司在锂产业链竞争力。

2018年,公司于香港联交所上市,成为锂行业第一家 “A+H”同步上市公司。

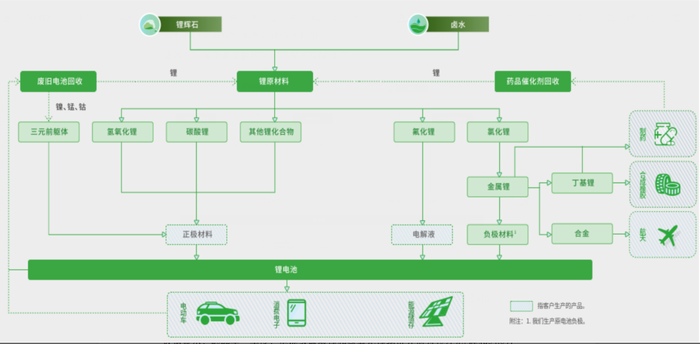

目前为止,赣锋锂业拥有“卤水提锂”、“矿石提锂”和“回收提锂”产业化技术,有超过40种锂化合物及金属锂的生产能力,业务贯穿上游锂资源开发、中游锂盐深加工及金属锂冶炼和下游锂电池制造、退役锂电池回收利用。

总体看,各个业务板块间可以发挥协同效应。

如前文所述,今年一季度,赣锋锂业归母净利润35.25亿元,同比增长超过6倍。

赣锋锂业收入和利润的大幅增长,主要来自公司锂盐产品量价齐升。

数据显示,2022年一季度,电池级碳酸锂和氢氧化锂均价分别为40万元/吨和34.8万元/吨,同比提升467%和492%。

根据测算,一季度公司锂产品的单吨净利润达15万元。

同时,锂价上涨,还带动公司对联营企业和合营企业的投资收益,大增至4.43亿元,去年同期仅为0.03亿元。

自4月25日股价见底以来,赣锋锂业股价已经上涨超过70%。

锂供需关系何时才达到拐点?按照李良彬去年10月接受财新记者时的说法,长期来看,锂供需关系趋于平衡,需要两个条件:一方面需要等其他替代电池发展起来,另一方面并需要目前的动力电池进入系统回收阶段。

对于这两个条件,李良彬解释称,一是如钠离子电池等其它类型电池出现,相当于对锂电池起到补充供应的作用;二是当动力电池回收量达到一定程度的时候,比如每年锂化合物生产量的三分之一是通过回收获取的情况下,市场价格或将保持稳定。

不过从目前来看,这两个可以压制锂价的条件,还不够强大。

锂电池替代方面,宁德时代暂时计划在2022年投产一条钠离子电池产线,并在2023年基本建成产业链。

回收方面,中国工业节能与清洁生产协会数据显示,国内锂回收再生占消耗量比例只有17%,但全球范围内该比例更低,国际能源署发布的最新数据显示,截至2021年5月,全球锂资源回收率不到1%。

安信证券在最新的报告中则谈到,本轮锂价维持高景气,主因需求放量超预期(看看各车厂6月的交付量快速恢复),造成上游原料供应出现持续性缺口,而锂辉石精矿库存又在低位,使得锂精矿供给或长期紧张。

所以锂矿价格很可能仍将在高位震荡,这或许解释了为什么本轮大盘一止跌,赣锋锂业、天齐锂业等一众锂矿资源类品种,股价立即开始狂飙。

只是这轮狂飙下,下游企业的成本之苦,还要持续些时日。

评论