文|独角金融 高远山

从陷入债务危机,上演“真还传”之后,罗永浩一举一动都受到外界广泛关注。

经过直播带货的一年,“真还传”已接近尾声,罗永浩也称宣布退出微博和所有社交平台,专心搞事业。

在经历一系列“还还还”之后,一则股权解冻的消息,或许能给罗永浩带来些许慰藉。

01 罗永浩所持锤子科技股权解冻

据企查查显示,2019年10月,北京市第一中级人民法院裁定冻结罗永浩持有的成都锤子科技集团有限公司(下称“锤子科技”)1462万股权。事起于青岛金石灏汭投资有限公司(下称“金石灏汭”)申请仲裁程序中的财产保全。11月19日,罗永浩股权被正式冻结。而最新消息显示,该股权已经解冻。

来源:企查查

对此,IPG中国首席经济学家柏文喜表示,这说明罗永浩要么已经还清了相关债务,要么已经与有关债权方达成了和解。

股权解冻对于罗永浩而言有什么好处呢?柏文喜表示,除了可以充分行使锤子科技的股东权利之外,还可以解决因市场与公众对其个人与公司因此而造成的诚信质疑,对其无论是开展后续的市场推广,还是对外合作无疑都是十分利好的。

股权解冻一事也牵出昔日罗永浩签署强制回购股份协议,杠上券商一哥——中信证券(600030.SH)一事。

上述案件的申请人金石灏汭为金石投资有限公司全资持股,而金石投资系中信证券100%持股的券商直投子公司。受中信证券的重磅加持,金石投资在项目资源上有着得天独厚的优势。此前,金石投资曾参与了锤子科技的投资。

02 罗永浩曾开撕中信证券

中国执行信息公开网显示,2021年4月12日,罗永浩再成被执行人,执行标的1016.2万,执行法院为北京市第一中级人民法院。

来源:中国执行信息公开网

什么原因导致罗永浩再成被执行人?

据罗永浩在微博中表示,该投资人在2017年锤子科技的融资过程中,在所有其他投资者都已签字并焦急地等待救命投资款到账时,投资人拒绝签字,在公司生死存亡之际,逼迫其签署强制回购股份的协议。作为锤子科技的创始人,为了给公司续命,他最后不得不签署了这份协议。

但2020年4月,罗永浩开启了直播带货,成交额屡次破亿,并成为“抖音一哥”,该股东又拒绝签署和解协议,改走司法程序,希望拿到更多的钱。由此,便产生了近日达千万数额的执行标。

来源:新浪微博

罗永浩所称的协议,是投资方为了保障自己的权益与其签署强制回购股份协议。为此,罗永浩义愤填膺,并且要在法院判决后公布投资方的名称,还打算最后支付这笔债务。

罗永浩所说的投资方背后的股东又是谁呢?

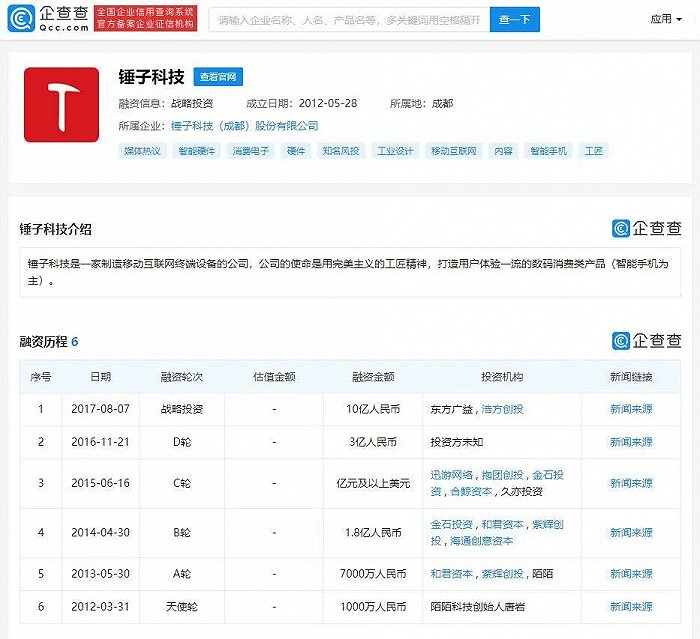

据企查查官方微博,罗永浩所曝光企业为青岛金石灏汭投资有限公司,该公司为金石投资有限公司全资持股,法定代表人曾为方浩,目前持有锤子科技1.51%股份,而金石投资系中信证券(600030.SH)100%持股的券商直投子公司。目前方浩担任中信证券全资子公司中信证券投资的董事兼总经理职务。

来源:新浪微博

知情人士透露,罗永浩手撕的投资方确为中信证券下属公司。

此外,企查查显示,2014年、2015年,金石投资参与锤子科技的两轮融资。

来源:企查查

对于罗永浩微博公开叫板投资人,业内人士和专业人士都怎么看呢?

一位资深券业人士认为,券商的投资,有股权、债权,强制回购股份是风险投资中保障自身利益的正常手段,并不能说是落井下石,毕竟券商投资项目要做严格风控。至于,罗永浩自称被逼签“流氓协议”的言论也很正常,不排除其制造噱头,促进带货直播的嫌疑。

上海誓维利律师事务所副主任朱敬律师称:“因为投资人对公司内部风险的不确定性,回购权条款常被视为股权投资交易的标准配置。投资人和公司股东之间的回购条款在司法实务是被认可和有效。至于是否合理,回购条款是双方平衡利益的妥协,投资人可实现对投资决策时的不确定因素与风险的控制,而公司及控制人能够快速完成融资,各取所需。”

四川盛豪律师事务所郝慧珍律师认为:“在投资之前先签订强制回购股份的协议,约定回购股份的情形,是创投及私募股权投资行业的通行做法,目的是保证投资安全。该类协议其实就是我们实践中俗称的“对赌协议”,对于该类协议的纠纷在司法实践中并不鲜见。2019年11月最高法在《全国法院民商事审判工作会议纪要》中就“对赌协议”的效力及履行,再次表明了司法态度:对于投资方与目标公司的股东或者实际控制人订立的“对赌协议”,如无其他无效事由,认定有效并支持实际履行。”

对于罗永浩公开怒怼的行为,郝慧珍律师表示,罗永浩在签订该协议时,自称“被乘人之危,被逼迫”,但是其未请求法院或者仲裁机构予以撤销,而是以实际行动表明要履行该协议,因此,其本人须按照法院判决履行该强制回购股份的协议。

03 中信证券直投业务面临挑战

上述涉事的金石投资是中信证券的专业直接投资机构,该公司于2007年10月在北京成立,注册资本30亿元,法定代表人为金剑华。

据官网信息,金石投资的投资策略是为具有良好的过往业绩和信誉、经过检验的商业模式、具有吸引力的资本市场投资价值的高成长性龙头企业提供长期的资本支持。投资方式是少数股权,主要退出路径为公司上市后的二级市场出售。

由于此前受中信证券的重磅加持,金石投资在项目资源上有着得天独厚的优势,无论是从财富发展角度还是资本市场,其利润回报曾堪称佳话。

2007年12月15日,金石投资与昊华能源签订了《定向增发股份认购协议》,昊华能源向金石投资增发2400万股新股,金石投资以现金方式出资,每股6.3元,出资额为1.51亿元,持有限售股锁定期为1年。

解禁后,金石投资开始陆续减持,到2012年1月18日,昊华能源以18.54元成交了171.11万股,成交额3172.38万元,全部清仓后,据测算,金石投资净赚10.97亿元,投资回报率达7.25倍。

另外,金石投资于2009年5月认购了神州泰岳210万股,股价最高时,回报率高达17倍,金石投资此役后获封“最精准直投”。

此前,《中国经营报》援引一名知情人士透露,金石投资的几次交易对象都是中信证券自营部。也就是说,几次大宗交易是中信证券内部的左右手互倒游戏。

2016年12月30日,证券业协会发布《证券公司私募基金子公司管理规范》,禁止券商在实质保荐业务开展前的突击入股,还指出私募基金子公司与证券公司其它子公司应当在人员、机构、经营管理等方面有效隔离。随着新规的出台,包括金石投资在内的券商直投机构曾经玩转的“保荐+直投”遭监管警示。

此后,金石投资的投资节奏迅速变慢。2018年的投资数量仅剩5个,比2017年的28个锐减82%。

并且金石投资对中信证券的净利润贡献率逐渐递减。据中信证券年报,2021年金石投资实现营收16.7亿元,净利润8.29亿元,对中信证券净利润贡献率为5.58%,2019年其贡献率为8.9%。

随着投资业务的锐减,金石投资基金业务则有所增长。截至2021年末,金石投资在管私募股权投资基金超过20只,比2020年增加2只。对外投资金额也从2020年的50亿元增加至2021年的80亿元。

2020年时,房地产私募信业基金是金石投资的项目之一,后来退出了。目前信业基金多只私募产品违约,详细内容点击查看《700亿私募信业基金爆雷之谜》。2021,其投资领域涉及新材料、新能源、航空航天、医疗健康等。

时移世易,金石投资减少了投资业务,转而拓展私募基金类业务;罗永浩的债务危机也得以化解。金石投资与罗永浩的纠纷暂时画上了休止符。

评论