文|公司研究室IPO组 海川

2022年已经过半,前6月IPO各项数据也落听。

Wind数据显示,2022年上半年A股累计有171家企业上市。整体来看,与2021年相比,A股上市节奏放缓:上市公司数量同比2021年上半年减少近百家,不及去年全年三分之一;打新效应一般,上半年新股上市首日涨幅超2倍的公司仅3家,远不及去年的80家;破发趋常态化,上半年首日破发公司数量达40家,为2021年上半年10倍,中信、中金及海通这样的券商巨头频频马失前蹄。

与此同时,上交所成为最大赢家,上半年融资2105亿元,全球第一;IPO公司中,科技、传媒和电信行业比例上升明显;展望下半年,全球知名机构德勤、普华永道等相对乐观,医疗健康行业或成IPO新的热点。

01 上交所成全球IPO最大赢家,中移动募资金额超500亿

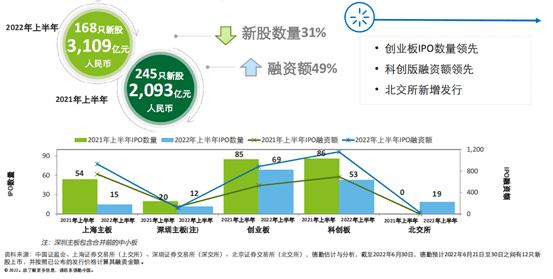

数据显示,2022年上半年,A股市场发行169只新股,融资额达到3119亿元(人民币,下同),IPO数量比2021年同期的245家减少了31%,但融资额上升了48%,平均融资额为18亿元,增加了100%。

以融资额计算,上海证券交易所、深圳证券交易所分别成为全球第一和第二大上市目的地,两者总融资额占全球近一半。其中,上海交易所有69只新股,融资2105亿元;深圳交易所有81只新股,融资986亿元;北京证券交易所有19只新股,融资28亿元。

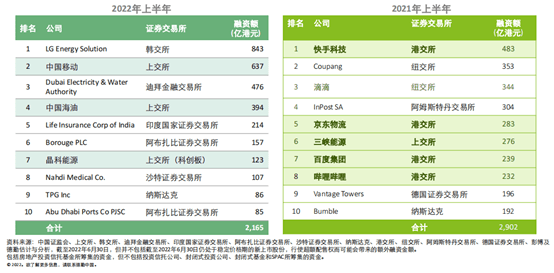

与国内机构更多关注总量不同,德勤注意到一些更具体的细节:IPO募资最多的前5家公司融资金额的变化。数据显示,A股上半年前5大IPO共计融资规模为1070亿元人民币,较去年同期增幅152%。

不过,就全球范围而言,德勤注意到:虽然今年不少新股的融资额创下各自交易所的历史记录,但包括中国在内的全球前十大新股融资额仍较去年同期减少25% 。

02 科创板与创业板成A股上市主力,战略新兴产业公司IPO占比超九成

从细分市场看,科创板和创业板成为A股上市主力,不管是按IPO数量计算,还是按募资金额来看,都是如此。

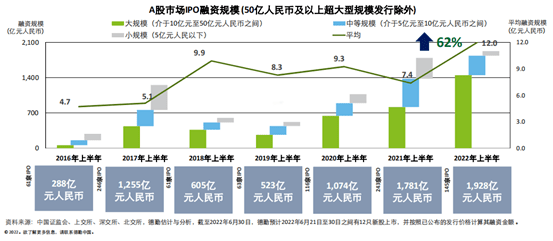

数据显示,上半年,创业板以68只新股排名第一,科创板53只新股排名第二,两者占A股IPO总数量的72%。按融资额计算,科创板募资1156亿元居首位,上海主板949亿元排第二,创业板871亿元排第三,科创板和创业板占A股总融资额65%。

按平均融资规模计算,深圳主板、创业板和科创板分别为9.2亿、12.2亿和17.8亿,较上年同期6.6亿、6.2亿和7.3亿大幅增加;上海主板的平均融资规模为6.8亿,较上年同期的9.7亿有所下降;北交所平均融资规模1.49亿。

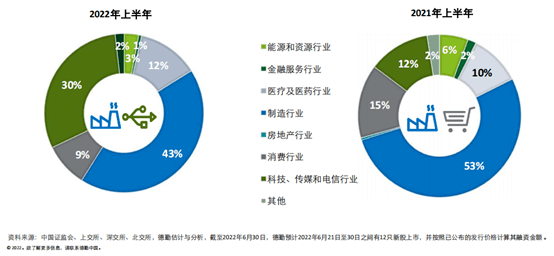

普华永道中国综合事业服务部合伙人孙进表示,上半年A股在多重压力下逆势增长,成为全球IPO市场的亮点,这得益于国家对科技创新企业及新兴产业的扶持,数据显示,上半年战略新兴产业公司已占A股IPO的超九成。

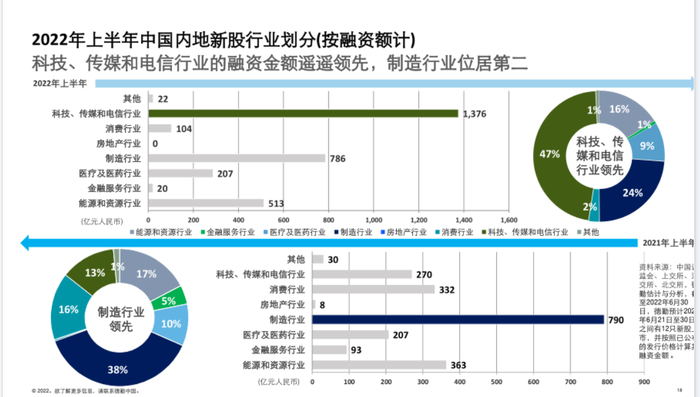

这一点,从IPO公司产业分布上也可以看出。数据显示,上半年科技、传媒和电信行业IPO比例上升明显,融资金额遥遥领先;制造业和消费行业比例下降明显,制造行业融资位居第二。

03 新股上市首日破发率高达23.39%,科创板未盈利公司成重灾区

虽然IPO融资金额上升,但A股新股首日上市表现却不如去年同期,破发率也大大提升。Wind数据显示,上半年171只上市新股中,仅128家公司在上市首日实现股价上涨。而2021年同期,259家新股有253家首日股价上涨。

上半年,新股上市首日不仅上涨家数下降,涨幅也远不及去年。数据显示,前6个月,仅3家公司首日涨幅超过200%——纽泰格(301229.SZ)、益客食品(301116.SZ)和中汽股份(301215.SZ),它们均是创业板个股,当日涨幅分别为221.60%、212.46%、200.00%。

与之相比,2021年上半年,上市首日涨幅超2倍的有80家,涨超5倍的有13家,最牛的是科创板的纳微科技(688690.SH),上市首日涨幅1273.98%。

显然,上半年打新的股民赚钱不多,相反,不少人还因为打新套牢,其背后是IPO价格虚高带来的新股破发常态化趋势。

Wind数据显示,上市首日年内有40只新股跌破发行价,总破发率为23.39%,包括深市11只、沪市26只、北证3只,沪深主板没有。

去年上半年A股仅4家新股首日破发,也就是说,2022年上半年新股首日破发数是去年同期的10倍。而从上市首日新股跌幅来看,跌幅前十中竟然有9只是科创板股票,而且前5家公司均未盈利,因此,科创板成为破发“重灾区”

国元证券认为:新股破发频现,主要由于打新新规叠加市场情绪低迷导致。不过,包括监管在内的不少人士表示,这一现象也表明,国内券商对新股定价能力依然不足。

从首发主承销商来看,中信证券和中金公司所承销新股中,有多只首日即破发。唯捷创芯-U(688153.SH)、普源精电-U(688337.SH)和翱捷科技-U(688220.SH)这3只上市首日跌幅超过30%的新股,其首发主承销商分别为中信建投、国泰君安与大和证券以及海通证券。

04 IPO受理年中突然爆发,A股全年过会企业或达380家

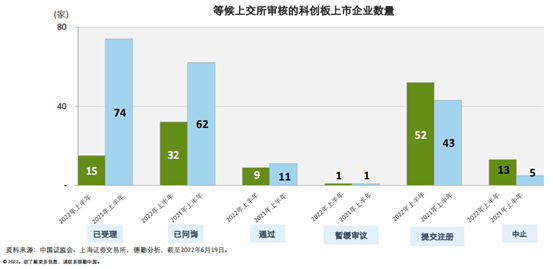

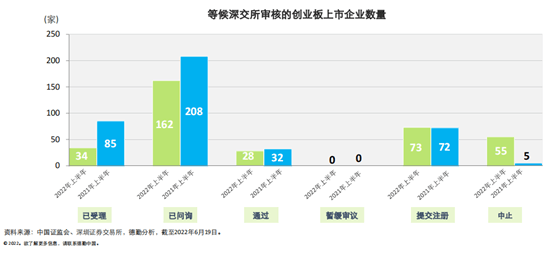

据德勤统计,截至2022年6月19日,上海、深圳主板等候上市的正常审核状态企业数量为218家,较2021年同期等候上市的176家增加42家,另有3家企业中止审核。同期,科创板等候上市的正常审核状态企业数量为109家,另有13家企业中止审核。与此同时,北交所等候上市的正常审核状态企业数量为58家,另有6家企业中止审核。

不过,公司研究室注意到,就在6月27日到7月3日的一周里,科创板、创业板新增受理企业达到了创记录的126家,且有5家企业成功过会。其中,有15家医疗大健康企业。1-5月,科创板只受理了世和基因1家医疗大健康企业,但6月一口气受理了14家,其中有8家企业是在最后一周受理的。可见,医疗大健康企业IPO进程已处在集体加速期。

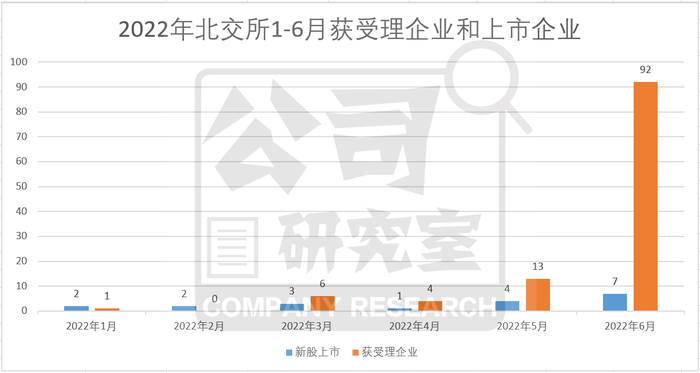

与此同时,北交所上市申报数量也突然爆发。1月到5月北交所分别受理企业1家、0家、6家、4家和13家;6月期间,竟然有92家企业申请在北交所上市获受理,7月可能会持续加快上市审核速度。

普华永道预计,2022全年A股市场IPO企业数量将达330-380家,全年融资额有望再创新高,达到5600-6350亿元人民币。这家外资机构一位中国主管合伙人表示,鼓励红筹回归及注册制改革的深入将持续利好A股市场,在科创板和创业板上市主力板块的推动下,下半年的新股发行将有望提速。

评论