文|表外表里 胡汀琅 陈成 周霄

编辑|付晓玲

近半年,奈飞从市场心目中的“白月光”,变成了“饭黏子”。

这当然和它频频“让人失望”的表现有关:

一季报显示,奈飞今年前三个月,相比上一季度,失去了20万名付费用户,打破持续近10年的用户上涨势头。其在当期财报中还表示:预计第二季度将继续流失200万付费用户。

紧接着,又迫于压力,提出广告、共享收费等分层收费计划,打破了此前树立起的“流媒体平台不靠广告盈利”的标杆效应。

种种利空叠加下,奈飞的股价半年内跌去了近80%。

但事情发酵下来,受影响的不止奈飞,而是整个流媒体行业,在主流投资者语境里的幻灭——认为长视频商业模式的未来,注定是价值毁灭。

不过说归说,一旦有新机会出现,市场还是会像鲨鱼闻到血腥味一样,扑上去。

比如,爱奇艺无论在会员数、营收,还是净利润方面,都和奈飞有很大差距,但其今年上半年的股价,比奈飞稳定多了。

之所以会这样,源于爱奇艺一季度实现首次盈利。市场的现实可见一斑。

然而这样的线性情绪动机,往往看到的只是表象。看流媒体行业,更应该探究的是:为什么会出现这样的反差?

一、奈飞:群狼环伺,摘的是别家“桃子”

“可能确实有一些竞争阻碍了我们的用户边际增长,虽然从数据上很难精确指出,但竞争的激烈程度已史无前例。”

这是2021Q4电话会议上,奈飞高管对为什么调低下一季度预期做出的解释。

事情确如其所说,2020Q2-2021Q4,奈飞市场份额从55%下降至45.4%;与之相反,Amazon Prime/Disney+/HBO Max/Apple TV等合计份额,从10.6%增长到20.6%。

而接下来,竞争形势会更激烈。

一方面,内容烧钱大战打响——华纳今年将投入180亿美元到HBO的内容制作;亚马逊将在今年9月推出史上最贵剧集:单集制作成本超5800万美元的《指环王》。

另一方面,用户抢夺白热化。

比如,迪士尼CEO包正博曾在2020年投资者大会上放言,预计2024 财年Disney+全球付费用户数将达到2.3-2.6 亿。而截止2021年Disney+订阅用户数已达1.37 亿,逼近奈飞的2.2亿。

一看这种情况,不少投资人难免想起国内长视频“内卷”不断、持续亏损的惨烈,觉得流媒体没前途了。

那么,这种线性外推是否有道理呢?至少从数据看,有点立不住脚。

如下图,截止今年5月,美国境内视频服务的使用比例为:流媒体平台31.9%,有线付费电视36.5%,广播电视24.4%,其他7.2%。

也就是说,海外流媒体行业看似竞争激烈,但本质要抢的是有线付费电视以及广播电视等的份额,是增量竞争。

且包括奈飞在内,这些流媒体平台都是“摘桃子”的——他们坐享其成了美国成熟的付费环境。

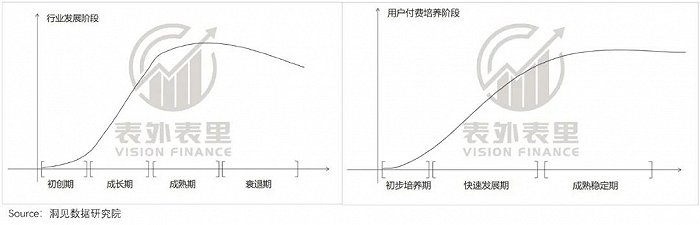

这里的逻辑解释起来就是,流媒体商业模式盈利的基石是用户付费,按照常规,用户习惯培养,要随着行业的发展一步步加深。比如,国内的音乐流媒体、视频流媒体平台都是如此。

但美国流媒体行业起步时,用户付费习惯就是现成的。像奈飞根本没有所谓的“白嫖期”,上来就是付费订阅。

而它们摘的“桃子”,是付费有线电视公司“打下的江山”。

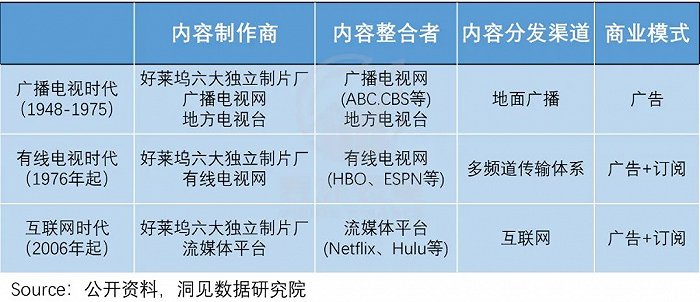

《HBO的内容战略》一书曾提到,当年主流的广播电视运作模式(即免费向观众提供内容,靠广告盈利),在收视率为衡量节目好坏唯一标准下,电视内容趋向单一以及通俗化——大多数节目都是真人秀、喜剧类这种快餐式消费内容。

但好奇心这种东西,往往越压制越反弹,这给了主流(ABC、CBS、NBC等)之外的独立电视台们,争取细分用户的机会。

而HBO等有线电视网,依托电缆传输技术,通过了解和分析用户观看偏好,有针对性进行内容产出(详情请参见《复盘HBO精品之路:野到极致便是神话》一文),有了对用户付费订阅的基础。

在HBO老员工的回忆里,“当时人们对这个新鲜事物跃跃欲试,火爆程度不亚于1849年的加州淘金热。”

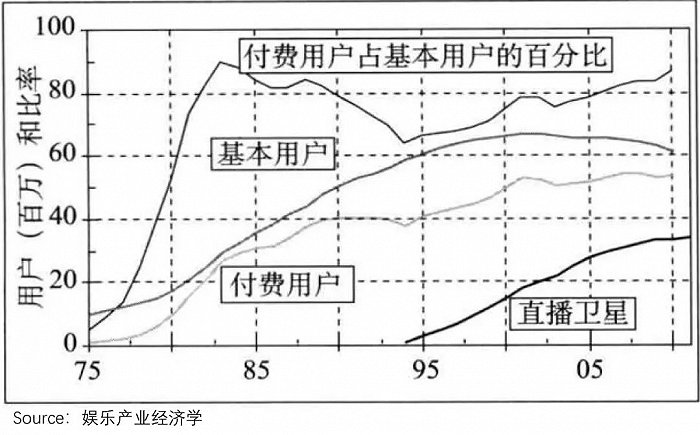

这反馈在数据上就是,随着HBO、AMC、CNN 等有线电视台的迅速崛起,不仅带来了频道自身用户订阅数的上升——比如,HBO 1982年的订阅用户达到980万,占所有付费电视用户的50%.

也造就了有线电视行业的兴盛,1975-1985十年间,有线电视系统服务的用户从1000万增加到4000万。

用户的付费环境就此建立完善,如下图,80年代初美国的付费率已达到90%。

基于此,等流媒体模式出现时,对用户而言,不过是换一个地方为内容付费。

而流媒体能顺利摘桃,事实上也延续了HBO们逆袭广告电视的套路——以内容取胜,同时叠加媒介技术、用户习惯的改变。

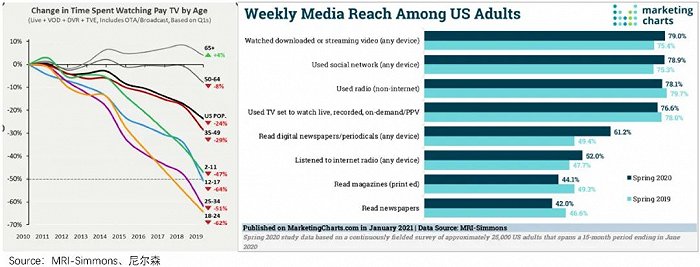

媒介习惯改变上,如下图,2011-2019年,有线电视的使用时长在持续减少。

同时,数据显示,2019-2020年,美国流媒体触达占比排在首位,且是增长态势;与之相反,有线电视的触达占比是下降的。

至于内容突破方面,最典型的就是奈飞的崛起(相关论述有很多,本文不详细展开)。

或许也正是因为奈飞的丰厚回报——内容投入的ROI越来越高,让一众内容商看到了流媒体赛道的增长潜力,纷纷掺和进来,分一杯羹。

换句话说,曾经一家独大的奈飞,遭遇竞争,增长势头短期受影响是必然的。但长期来看,行业天花板够高,允许群狼共存,分食份额。

而回到国内,大家都是看免费电视长大的,优爱腾们没有现成的桃可摘,付费习惯培养得自力更生。

二、优爱腾们:白手起家,遭遇付费率瓶颈

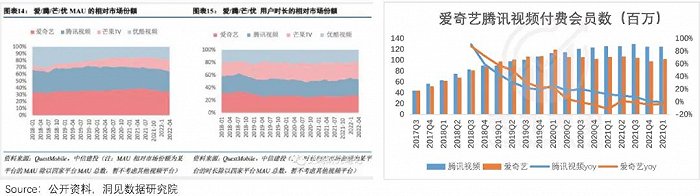

就数据来看,和海外正好相反,国内流媒体行业竞争情况虽正趋缓——自2018年以来,优爱腾芒无论是MAU,还是使用时长,市场份额变化都不大。

但增长空间缺乏想象力,如下图,2020Q1付费会员增速近乎停滞状态。

对于长视频付费困境的原因,大多数的观点是认为:国人习惯了“白嫖”,不愿意为内容付费。

那么,事实真的是这样吗?

《2021年中国网络视听发展研究报告》显示,用户愿意为优质内容付费;而创新性的优质电影题材,屡屡刷新票房成绩,同样在印证这一点。

既然用户付费意愿基础存在,为何付费进程不尽人意呢?

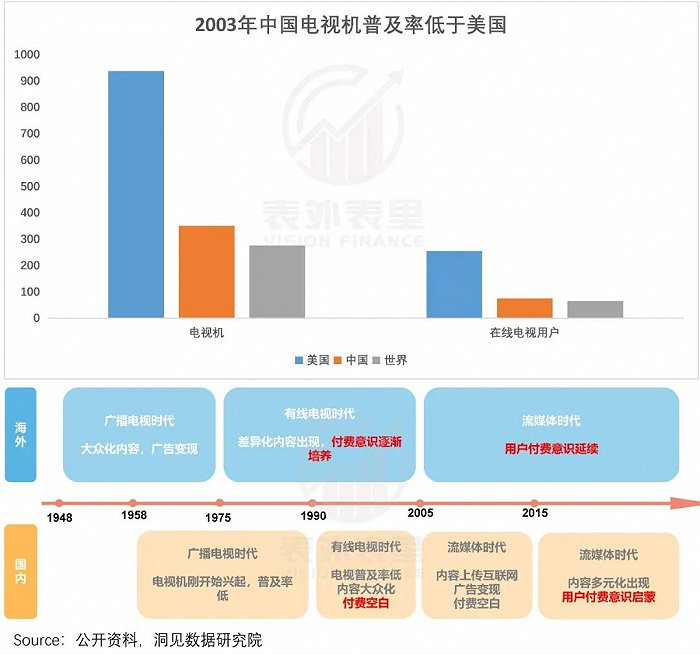

复盘可以发现,直到2003年,我国每千人拥有电视机数量,也只有美国的三分之一,有线电视的差距就更大了。

客观条件限制下,国内流媒体行业接棒电视,满足用户视频需求时,面对的是几近空白的付费环境。

他们不能像奈飞们那样捡现成的,而是要如HBO们一样,重塑付费秩序。且结合国内的经济情况和工业化基建不完善,培养周期会比HBO们更长。

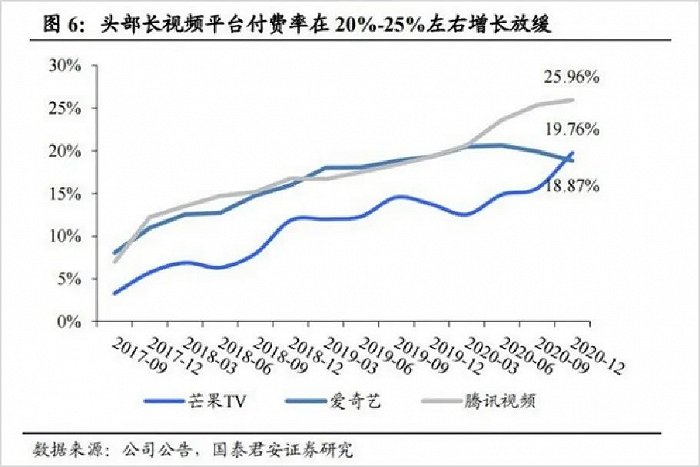

如下图,十几年下来,国内的用户付费率(2020年)平均为20%左右。而上述提到,差不多时间,美国的付费率已达到90%。

不过,起点低虽有限制,但循例HBO们的做法,行业建立成熟的付费环境,更多是时间问题。然而各平台对变革行业的态度,让矛盾发生了转移。

优酷之于阿里,爱奇艺之于百度,腾讯视频之于腾讯,只是生态的一部分,巨头看重的是长视频平台的导流能力。而这一定程度,会影响平台的价值取舍。

以收入端来说,用户付费意识还空白时,没有做好平衡,一味着急广告变现,如不断增加贴片广告的时间。

但要广告主买单,得以播放量、收视率等指标说话。为了利益最大化,平台逐渐形成了一套“大IP+流量明星”的打法。

但这与付费模式的价值主张是相悖的,上述说过,用户付费是为内容质量买单。

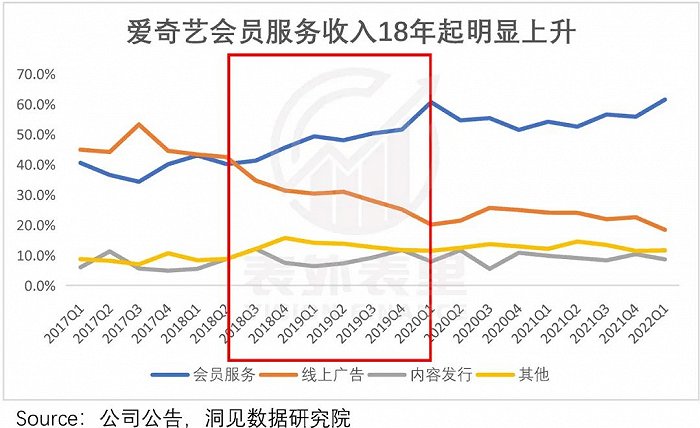

比如,2018起,爱奇艺内容战略上开始强调“精品化”,涌现出《大江大河》《都挺好》《无证之罪》等优质内容,相应地,其会员服务收入占比开始明显上升。

然而局限于广告模式的路径依赖,同时相比费尽心思去做内容价值,流量反馈更直观且容易复制,流量剧依然是市场主流,这如何让用户买单呢?

当然,影响内容质量除了平台的选择,也有一定的环境限制在。

《失算的龚宇》一文论述过,影视工业化以制作团队为中心模式,不仅内容质量相对可控,还能规模效应控制成本。但囿于发展程度,国内影视工业化基础很薄弱。

这是行业的局限条件,但也有机遇可抓——完善基建,打破影视圈固有体系,掌握产业议价权。

然而在这一块,除了芒果超媒摸到点边,其他平台的工业化很松散。那么,为什么会这样呢?

举个例子理解,爱奇艺一向在影视工业化上冲得很猛,但辛辛苦苦跑通一个领域,可能会遭遇竞对摘桃子,要么对内容进行模仿,要么对核心剧集制作团队进行挖角:

其迷雾剧场大爆款《隐秘的角落》与《沉默的真相》的原IP作者紫金陈,被优酷高价签走,准备以此为核心在5年内打造10部精品悬疑剧。

也就是说,工业化基建是苦活、累活,本身需要大量投入,而就算跑通了,ROI也不一定经济。

这样一来,谁都知道做好内容才有出路,但让自己当那个“吃力不讨好”的,就退缩了。而行业本身就白手起家,再集体短视,付费率如何更进一步?

如今付费用户增长停滞,优爱腾们无疑也意识到了问题。各家在内容上不再针锋相对,独播剧数量逐渐减少,联合播出作品增多;经营上,也在追求“降本增效”。

当然,改变还处于摸索阶段,是否能带来良性改变,需要长周期观察,但问题是,投资者有没有耐心等待呢。

小结

虽然流媒体行业出现的时间差不多,但十几年发展下来,海内外流媒体的价值空间,却截然相反。

海外来说,坐享其成了有线电视时代培养的成熟付费环境,可很长时间里只有奈飞一家,如今更多巨头冲进来分蛋糕,看似竞争激烈,但实质在抢有线付费电视的份额,天花板够高。

国内方面,一无“桃子”可摘,二来基础浅起点低,再加上短视,用户付费的天花板只建到了“膝盖”。目前这个区间里的竞争,基本走到了头,要重塑价值,转机在付费率实质突破。而这是一个长期的过程。

数据支持 | 洞见数据研究院

评论