记者 |

美东时间7月6日下午,美联储对外公布了6月份货币政策会议纪要。通胀、经济下行压力以及继续加息依然是三大关键词。

纪要显示,美联储官员认为通胀率在短期内仍将维持目前的高位,2024年之后通胀率将逐步下降至美联储追求的2%水平;美国实际GDP增长虽然略低于市场预期,美联储内部亦下调了2023年和2024年的经济增长率,但官员依然相信今年的经济增长仍能保持稳健,而“衰退”一词则并未在纪要中出现。

至于市场最为关注的加息动向,美联储认为在本月下旬的议息会议上继续加息50至75个基点是合适的,若通胀压力持续升高,将采取更加严格的货币政策。

美联储一招鲜:继续加息

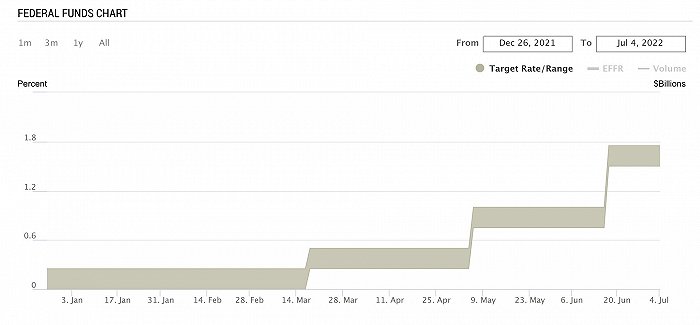

美联储之前于6月15日的联邦公开市场委员会货币政策会议(即FOMC议息会议)上决定一次性加息75个基点。该幅度的加息不仅超出了大部分金融机构的预测,与美联储主席鲍威尔今年第一季度时一贯谨慎的表态大相径庭,更是美联储1994年以来首次使用75个基点的加息幅度。

美联储此前已经于3月16日和5月4日的议息会议连续两次分别宣布加息25个和50个基点。该机构连续三次累计150个基点的加息步伐,也意味着美国进入了1980年代以来最激进的加息周期。目前联邦基金利率区间已提升至1.5%-1.75%。

根据美联储的现有章程,全名为联邦储备系统的美联储由12个地区性的联邦储备银行组成。12名联储银行代表(即地区联储主席)之中的5位与7位联邦储备委员会(FED)的理事共同组成联邦公开市场委员会(FOMC),该委员会每年召开8次议息会议。

与议息会议之后对外公布的简短扼要的决议声明不同,会议纪要通常比决议声明推迟两至三周公布,纪要之中涵盖与会者对于重大政策问题的讨论以及对决策的解释与补充。因此该纪要通常反应了联储官员们对美国经济形势的观点,也暗示了之后议息会议的政策方向。

纪要显示,6月议息会议上选择75个基点加息幅度得到了委员会的压倒性多数支持,仅有一名委员赞成更加保守的50个基点。支撑委员会作出该决定的两大关键因素分别是5月进一步恶化的通胀数据以及美国强劲的劳动力市场。

劳工部6月10日周五公布的数据显示,美国消费者价格指数5月同比上涨8.6%再创纪录,而美国失业率则连续三个月维持在历史低位的3.6%。

除了其国内的经济因素之外,美联储官员在议息会议上也将大幅度加息归因于其他主要央行迅速进入加息周期。其中就包括加拿大、澳大利亚和新西兰央行此前均宣布加息50个基点,全球第二大央行的欧洲央行也将在7月21日正式进入加息周期。

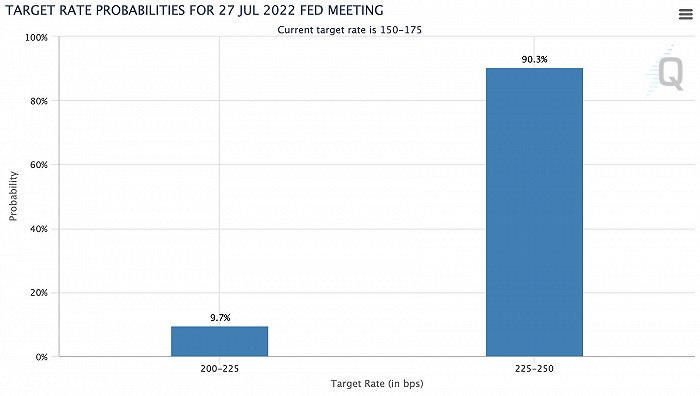

在7月27日的下次议息会议上将选择何种幅度的加息步伐问题上,联储官员在会议上并未达成一致,依然模棱两可地选择了“50至75个基点为合适”的模糊表达。由于美联储依然将加息幅度问题与通胀压力是否持续升高挂钩,因此市场目前普遍押注美联储仍将选择75个基点的加息幅度。

劳工部将于7月13日,即下次议息会议两周之前,公布美国6月的通胀数据。

芝加哥商业交易所的利率观察工具FedWatch数据显示,超过九成的投资者认为美联储7月将继续加息75个基点,并将联邦基金利率提升至2.25%-2.5%。

与此同时,美联储也释放了某种程度的“鸽派”信号。官员表示,由于预计今年年末的联邦基金利率将接近甚至高于美联储的长期目标,因此委员会将调整货币紧缩政策步伐至与实际经济发展状况相符的程度。这也意味着,美联储必须在今年第三和第四季度放慢加息步伐,为2023年的货币政策留下足够操作空间。

芝商所的FedWatch数据显示,主流投资者认为美联储将在9月21日、11月2日以及12月14日的议息会议上分别选择50个、25个和25个基点的加息幅度,今年年末的联邦基金利率区间将提升至3.25%-3.5%。

高位通胀与经济下行齐飞

除了加息以及缩表计划之外,美联储会议纪要的另两个关键词是通胀和经济下行。

相比于劳工部公布的、已经连续三个月超过8%的消费者价格指数,美联储内部使用个人消费支出指数(即PCE)作为衡量通胀率的统计指标。截至4月,个人消费支出指数同比增长6.3%,不包括消费类能源价格的核心个人消费支出指数同比涨幅为4.9%。

由于个人消费支出指数更关注消费者个人支出,而消费者价格指数更加着眼于商品本身价格,因此前者长期以来均略低于后者,该因素也被外界视为美联储今年第一季度面对通胀反应迟缓的原因之一。

纪要显示,美联储官员认为通胀回落至2%的目标区间可能将需要更长时间,预计2022年基于个人消费支出指数的全年通胀率将达到5%,核心通胀率则将达到4.1%。该两组数字比此前的预期略有上调,原因在于强于预期的工资增长、包括食品在内的供需失衡的商品市场以及将持续更久的国际能源危机。

根据委员会的预估,国际能源价格未来将开始下跌,总需求增长将逐步放缓、供应链问题将得到缓解,因此2023年的通胀率与核心通胀率将下降至2.6%和2.4%,两组数字在2024年将进一步下降至2.2%和2%。

与今年的通胀压力将持续上行相对的,则是委员会预计经济增长存在下行风险。

虽然美联储官员在会议上指出,第二季度的实际GDP增幅正在扩大,消费支出依然保持强劲,但是在货币市场利率、尤其是抵押贷款利率急剧上升的背景下,房地产部门以及商业固定投资增速均在放缓。委员会已经下调了今年美国经济增长的预期,但并未在纪要之中给出具体数字。

值得注意的是,近日内市场关于美国经济可能陷入衰退的担忧并没有体现在三周之前举行的议息会议之中。会议纪要全文并未出现一次与衰退相关的关键词或内容。

不过,随着亚特兰大联储于7月1日根据其GDPNow预测模型宣布美国第二季度GDP将同比萎缩2.1%,美联储会议纪要之中的乐观态度恐已无法提振市场信心。

亚特兰大联储的GDPNow因其历史上的准确性,是同类指标之中最具有影响力的。亚特兰大联储此前分别于6月15日和6月末分别预测美国二季度GDP增幅为0.3%与负1%。与此同时,标普全球市场情报亦于6月30日预计二季度美国GDP折合成年率将收缩1.5%。

考虑到今年第一季度美国GDP按年率计算已经下降1.6%,连续两个季度的经济萎缩已符合学术上技术性衰退的定义。

强美元难以提振弱美股

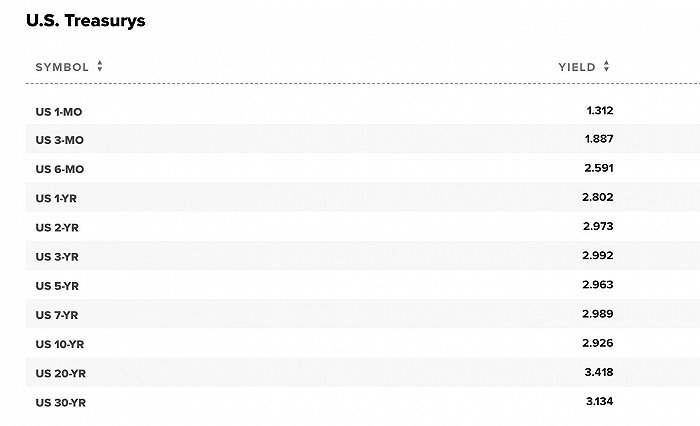

另一个明确支撑美国经济恐将陷入衰退的信号,则是美国国债收益率再次出现倒挂。

过去一个月内,2年期美债收益率上升了23个基点,10年期美债收益率则下降12个基点,并直接导致前者2.97%的收益率与后者的2.93%形成倒挂。一般而言,中短期国债收益率更容易受到利率波动影响,中长期国债则与长期通胀率相关性更强。利率倒挂通常被视为经济下行压力加大、出现经济衰退风险的明确信号。

不过,国债收益率的倒挂与经济衰退并无明确的确定性联系。今年以来,2年期美债与10年期美债收益率已经出现三次倒挂,若将5年期与30年期美债收益率一并纳入考量,国债收益率倒挂的发生较为频繁。

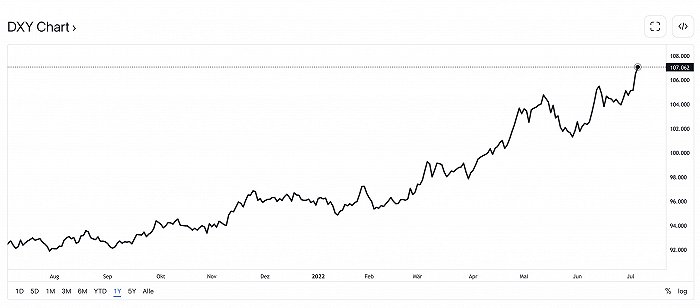

得益于美联储的连续加息以及能源危机对于以欧盟为代表的其他经济体冲击更大,美国经济的衰退风险并未影响国际避险资金大量涌入美国,并进一步推高美元汇率。截至7月7日,代表美元与六种主要国际货币汇率的美元指数已经突破107,创下近20年来新高。

尤其是美元与世界第二大货币欧元的汇率已经毕竟1欧元兑换1.02美元,欧元美元平价已经近在眼前,而至今仍然坚持无限量购买国债且拒绝加息的日本银行更是将日元兑美元汇率下压至1美元兑135日元,日元已经成为全球主流货币中表现最差者。

在其他主流货币之中,虽然英格兰银行连续五次加息比美联储更为激进,但该行25个基点的小幅度加息以及英国恐超过10%的通胀率都使得英镑汇率维持弱势状态。瑞士法郎则同样受到瑞士国家银行负利率的拖累。

在美联储公布会议纪要并释放部分“鸽派”信号之后,美股三大股指短暂出现反弹,但在临近收盘几乎吐出所有今日涨幅。截止收盘,道琼斯指数报收31038点,微涨0.23%;标普500指数报收3845点,微涨0.36%;纳斯达克指数报收11361点,微涨0.35%。

今年以来,在全球货币政策收紧的大背景下,美股全线表现萎靡。其中标普500指数和纳斯达克指数较年初高点均已经下跌超过20%,全部进入技术性熊市。

评论