文|全球财说 尹柏

鹏华基金又一场轰轰烈烈的“造星运动”开始上演,这次的主角是跳槽至鹏华不久的新生代基金经理闫思倩,目前其所管理的新基正在发售中。

然而,闫思倩真的像鹏华基金所“包装”那般光鲜亮丽吗?还是像上一个爆款明星基金经理王宗合一般“昙花一现”?

闫思倩独立管理经验仅1年,前辈帮衬业绩水分几何?

百度一下,近期关于闫思倩的文章报道层次不穷,热度远远高于其在工银瑞信任职期间。

“新能源一姐”、“新能源投资大咖”、“新能源女神”、“知雄守雌大道可循”等种种溢美之词的背后,闫思倩的累计任职时长为4年又154天。

单看闫思倩的任职回报,确实格外亮眼,但是细看呢?

《全球财说》发现,闫思倩4年多的任职时间中,仅有1年是独自一人管理基金,剩余时间均是处于“老带新”阶段。

闫思倩在工银瑞信参与管理的两只基金工银瑞信生态环境以及工银瑞信新能源汽车A/C,分别由累计任职时长近12年的何肖颉,以及累计任职时长超过7年的杜洋,带领合作管理。

以工银瑞信新能源汽车A/C为例,该基金成立于2018年11月14日,成立之初由杜洋、闫思倩共同管理,杜洋作为工银瑞信能源设施研究团队负责人,尤其擅长能源方面研究,并为金牛奖获奖者。

数据显示,2018年11月14日至2021年1月18日的三年多时间中,杜洋与闫思倩共同管理该基金,期间基金回报为192.41%,之后2021年1月18日至2022年1月13日闫思倩单独管理期间,基金回报稍微逊色为35.95%。

图片来源:蚂蚁财富

而与老将何肖颉共同管理工银瑞信生态环境,该产品则自2017年10月17日起至闫思倩离任,均是二人共同管理。

也就是说,闫思倩作为基金经理的4年时间中,虽然打造了近乎完美的业绩水平,但却仅有1年单独管理经验。

同时,作为新能源领域的坚定者,闫思倩也可谓是“生逢其时”,正好赶上了新能源相关产业蓬勃发展的最佳时刻。

Wind新能源指数显示,2021年年初至年末一年中,区间最大涨幅接近75%。宁德时代、比亚迪等基金重仓股,更是在短短2-3年时间中股价呈几何倍数上涨。

并且,闫思倩除单独管理经验欠缺外,之所以业绩如此漂亮,与其并未经历牛熊更替也有一定关系。

资料显示,闫思倩于2022年1月13日辞任工银瑞信所管产品基金经理,离开栽培其成长的老东家,彼时尚未进入壬寅虎年的股市低迷期,可以说在管理层面完美“躲过一劫”。

但也恰是因为躲过股市低迷,也让闫思倩并无穿越牛熊、调整持仓的经验,再叠加单独管理时间过短,其个人能力确实难以凭借过往业绩来评判。

不过,在鹏华基金新一轮的“造星计划”中还频繁提及的是,闫思倩自5月7日接管鹏华沪深港新兴成长以来,该基金近55天的收益率为45.05%。

熟悉A股走势的投资者应该都知晓,在2022年4月27日整体触底后,三大指数均出现了大幅反弹。

依旧以Wind新能源指数为例,自4月27日触及低点1423.79点后,截至7月11日区间最大涨幅超过62%。

由此来看,闫思倩不仅躲过了熊市,还刚好赶上了牛市!

并且,鹏华沪深港新兴成长作为规模仅为0.61亿元的基金产品,拥有“船小好掉头”的优势,同时截至2022年一季度末的4个报告期均持有大盘成长股比亚迪,以及恩捷股份、华友钴业、亿纬锂能等新能源相关重仓标的。

同时,2022年一季度末,比亚迪成为该基金产品的第一大重仓股,比亚迪自4月27日至今区间最大涨幅接近60%。

不得不说,出色的搭档、新能源蓬勃发展、牛熊交替的时间节点——“天时地利人和”缺一都难以成就鹏华基金靓丽包装的闫思倩。

图片来源:鹏华基金财富号

在新基的讨论区,就有投资者提及,“闫思倩过去三年业绩出色无非是搭上了新能源的顺风车”。确实如此,更何况这是与老将合作成就的业绩。

在诸多光鲜名头簇拥之下,闫思倩还需要更多的时间去证明自身投研、择时的能力。

目前来看,新基发售第一天并没有结募,也未产生轰动效应,在市场信心不足且新能源位于短期高点的情况下,恐难再用同样的首发打造“奇迹”了。

揠苗助长“毁”了王宗合,2022年至今业绩全面告负

下面就来说说,曾经的“奇迹”基金经理——王宗合。

说到鹏华基金的“造星计划”,王宗合必须是首位,这位曾经的明星基金经理比起上文提到的闫思倩,还是颇有重量的。

资料显示,王宗合累计任职时长达11年又198天,荣获众多奖项,是金牛奖、明星基金奖、金基金奖大满贯基金经理,仅2019年度便斩获两座金牛奖杯。

Wind数据显示,2020年第二、三季度,王宗合创下从业以来的最高连续6月回报。

作为鹏华基金资历较深的重要权益基金经理,且拥有颇多殊荣,王宗合成为了鹏华基金“造星计划”的首选。

鹏华基金于2020年7月为王宗合倾力打造了鹏华匠心精选A/C,在铺天盖地宣传造势、拼尽全力渠道销售,叠加公募火爆的情况下,首发即受到市场热捧,认购金额达到1300亿元。

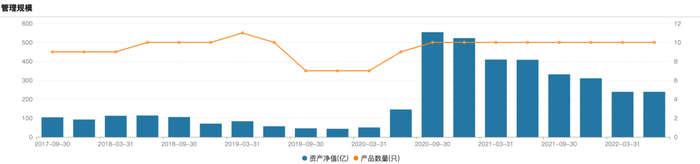

而此前的王宗合,虽然已经管理着7只产品,但每个产品的规模均不足20亿,多只产品不足10亿,截至2019年末,王宗合旗下基金规模仅为43.64亿元。

突然面对超千亿元认购,最终配售A/C 两类份额接近300亿份的超大规模,变得不知所措。

但是,鹏华基金不愿放过这个机会,2020年9月再度为王宗合发行新基金鹏华创新未来18个月封闭,该基金与另外4只其他基金公司的同类产品一起发布,但业绩却一直处于垫底状态,至7月11日的业绩总回报为-36.88%。

仅在2020年,鹏华基金便一口气为王宗合发行了5只新产品,使其在管产品高达10只。

图片来源:Wind

随着压力骤然增大,能力圈为食品饮料、农林牧渔、商业零售等行业的王宗合显得力不从心。同时,依靠“吃药喝酒”行情获得高额业绩,也跟随大盘风格转化,荡然无存。

以鹏华匠心精选A为例,截至7月11日的最新单位净值仅为0.8188元,处于破净状态,成立至今总回报为-18.12%,同类排名为1050|1122。

恰巧,现在正值鹏华匠心精选A/C成立两周年之际,但份额却出现腰斩。截至2022年一季度末,A类份额已由成立之初的267亿份降至124亿份,C类份额也由30亿份降至24亿份。

在鹏华基金揠苗助长、过度包装的情况下,即便市场整体回暖反弹,王宗合所管基金2022年年初至今业绩也全面告负,同时2019年全年业绩也全部为负。

图片来源:Wind;统计区间:2022年初至今

图片来源:Wind;统计区间:2021年全年

如此局面着实令人唏嘘,毕竟王宗合此前2019年、2020年所管老产品业绩均表现十分出色,全年收益率接近80%-90%一线。

随着白酒行业的下行,王宗合“神话覆灭”,那么闫思倩呢?

鹏华基金依旧选择包装、造星,一个人被神话之后,或许就不再属于自己,利与弊也同时存在。好在的是,现在投资者对于权益类公募基金远没有2020年时热情高涨,对于闫思倩而言还存有回旋可能。

值得注意的是,随着市场回暖公募基金也逐渐步入发行旺季,据不完全统计7月首个交易周便有36只基金发售,本周也将有44只基金首发。

抽丝剥茧,你觉得鹏华基金“造星计划”可取吗?不看广告、不看包装,闫思倩仅1年的独立管理经验,又能否担纲重任,《全球财说》也将持续关注。

评论