文|公司研究室酒业组 淮上月

近日,国内有名的券商中金与安信分别发布了有关白酒千元价格带的研报。这让以往有些云山雾罩的白酒千元价格带竞争格局,总算是有了一个大致可以参照的路线图。

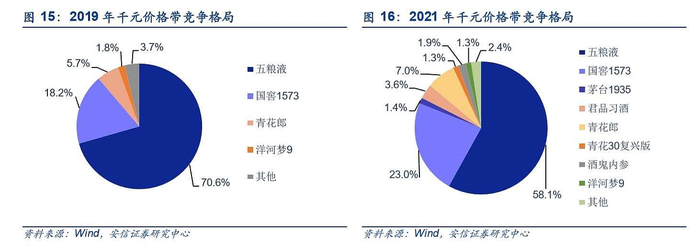

这两份报告的具体数据大同小异,以安信统计的数据看,白酒千元价格带近年的变化有点意思:首先是短短2年内竞争趋于激烈,新入局者高达4家;其次是五粮液(000858.SZ)市场份额受到较大冲击;最后,茅台1935问世带来巨大变数,君品习酒与酒鬼酒(000799.SZ)内参有崛起之势。

安信研报称,“千元价格带的门槛比想象中高”;中金研报称,“千元价位迎来扩容机遇期”。公司研究室认为,这两家机构说的都没错,关键是在这场关乎综合实力的大战中,这些玩家尤其是茅五泸以外的新入局者,谁会笑到最后?

01、疫情扰动,上半年哪些高档白酒成交跌破千元?

这两年,随着酱酒热,不少白酒特别是那些所谓的定制酒,价格动辄每瓶上千元,几千元的也不稀奇,还有标价上万元甚至几万元的,比如声称神仙托梦指点配方的听花酒。

这里,我们只讨论有10亿左右成交规模且品牌获得过国家级名酒称号的品种,达不到这个标准的暂时不予分析,因为量级不够,知名度不够,你总不能因为某个品牌有三两瓶酒成交过万,就将其认定为千元价格带白酒,对于市场而言,这样的成交不具有实质意义。

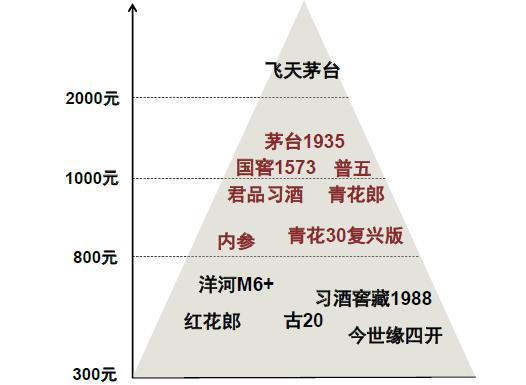

图表:千元价位产品逐步丰富

一个毋庸置疑的现象是:上半年的疫情扰动,导致部分高档白酒特别是千元价格带白酒压货现象严重,实际成交价出现下跌,部分品种事实上跌破了1000元。

有网友称:“网上价格除了茅台,其他的指导意义较大,网上活动期间,国窖1573在920元,内参850元,青花郎900元都能轻松买到,五粮液最低在950元左右,倒是茅台1935,很坚挺,售价1300左右”。

自媒体五谷财经称,在疫情的冲击之下,很多标价千元的白酒由于缺乏文化积淀、历史底蕴和品牌价值,都被打回了原形,比如钓鱼台黑金、衡昌烧坊,而国窖1573、普五等经受住了考验,从而进一步站稳了千元价格带。

其实,在这波疫情扰动下,国窖1573、普五的实际成交价也曾跌破1000元。

在6月底的股东大会上,泸州老窖(000568.SZ)总经理林锋透露,1573和五粮液的消费者成交价都超过了1000元,只有少数地区在零售上会低于1000元。批发价格不代表消费者成交价,批发的货源主要是半年前和1年前的货源为主。最近属于特殊情况,疫情让白酒消费在全国不平衡,上海静默了1个多月,货源主要集中在春节前。

林锋的这番话,从侧面证实了上述分析。不过,千元价格带并不是说一定要在1000元以上。公司研究室认为,800-1500元之间的价位,均可称为千元价格带,这一点,倒是与中金的定义大致相同。

02、五粮液占比2年间下跌12.5%,背后原因何在?

虽然统计的口径或有不同,但安信与中金的报告都显示,2018-2021年间,五粮液在千元价格带市场占比出现下滑。以安信研报为例,2019-2021这2年间,五粮液市场占比由70.6%下滑到58.1%,跌幅12.5%。

客观地说,这个下滑幅度有点令人意外。

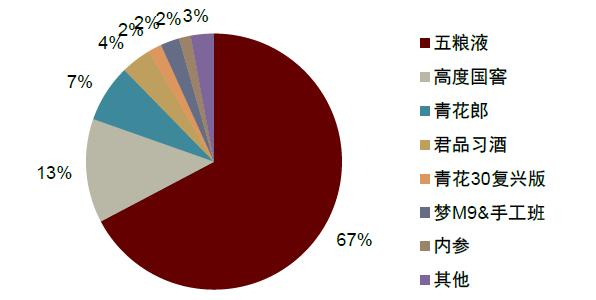

中金的数据中,五粮液的市场占比下滑幅度小于安信,按收入计算,下降了3%。当然,无论哪家统计,目前都还动摇不了五粮液在白酒千元价格带一家超强的格局。

那么,五粮液在千元价格带市场占比下滑的原因何在呢?

有网友称:“五粮液不是受到了冲击,它的竞争力并没有变,问题在于自己的产能没有大量增加,别的酒都在扩大产能,显得它的比例下降。实际在千元价格带五粮液还是最强品牌”。

事实上,高端产能的不足,确实限制了五粮液近年的发展。

财报显示,2021年,五粮液酒类产品共计实现营业收入617.32亿元,同比增长17.73%。其中,五粮液产品全年营收为491.12亿元,同比增长11.46%,毛利率为85.59%。显然,五粮液产品收入落后于公司整个酒类产品增速。

除了自身原因外,五粮液在千元价格带市场占比下滑,还因为其他品种市场份额在提升,以及新入局者也在蚕食。

比如,泸州老窖近几年专注提升中高档产品销量,国窖1573成为年度营收上百亿的超级大单品,因此,其市场份额占比在这2年间提升了4.8%。不过,在中金的研报中,按收入计算,2021年泸州老窖在千元价格带的市场占比为13%,较2018年下降了1%。

此外,高端酱酒在千元价格带市场占比快速上升。

公司研究室注意到,中金与安信对青花郎的统计数据比较一致,那就是按收入计算,2021年其市场占比均为7%。可见,在果断暂停红花郎销售攻势后,郎酒青花郎已经在千元价格带站稳脚跟。

图表:2021年千元价位竞争格局(按收入)

03、4家新玩家入局,千元价格带谁主沉浮?

从安信数据示意图可以清晰看出,从2019-2021年的2年间,白酒千元价格带市场竞争格局出现明显变化。简单而言,就是在原有的五粮液、国窖1573、青花郎、洋河梦9等4家主要参与者之外,2021年又出现了4家新玩家。

这4家新玩家是:茅台1935,君品习酒,青花30复兴版,酒鬼内参。

事实上,这些年,市场上标价上千元的名酒品种,还有金沙摘要、国缘V9、古井贡、剑南春东方红、国台龙酒等多个品种,但这些产品要么没能放量,要么品牌影响力不够,暂时还不足以对现有竞争格局构成实质性影响。

在成交相对较大的4家新玩家中,茅台1935因为背靠茅台,其对市场格局未来影响很大。其实,进入2022年后,这一茅台新锐销量也开始追上来。林锋就曾表示,从目前的情况来看,茅台推出1935后销售情况不错。

白酒业内知名分析师蔡学飞认为,茅台1935 的推出,极大地丰富了中国消费者在千元价格带的产品选择,考虑到茅台大品牌的赋能,以及1935这个千元价格带的主流价格定位,它确实在全国性市场拥有很强的销售优势,但它并没有对普五和国窖形成较大冲击,第一是因为两者香型不同,第二是目标消费者不同,消费者其实还是有一定的品牌偏好的。

除了茅台1935,酒鬼内参、君品习酒这两者可谓快速崛起,其中,君品习酒的市场占比高达3.6%,内参占比为1.9%。此外,青花30复兴版、洋河梦9占比均为1.3%,从2021年数据看,这两家还谈不上大幅放量。不过,值得关注的是:湘酒鬼近年库存增长过快,2021年库存增长高达97.59%。

对于千元价格带白酒市场的未来竞争格局,中金研报表示:“龙头酒企批价提升至1,000元以上后,将打开其他产品价格空间,青花汾酒30复兴版、高端酱酒、酒鬼酒·内参等或将在900-1,000元放量,千元价位有望拓宽。另外,我们认为茅台1935上市将加速千元价位扩容,但或对酱酒千元产品产生一定冲击,考虑到公司为维护价格需控制投放量,我们预计短期内对浓香龙头影响有限。”

图表:千元价位主要产品

评论