文|面包财经

编者按:

截至目前,正在排队等候在A股上市的银行共有10家,均处于“预先披露更新”阶段。这些排队IPO的银行目前的业绩如何?资产质量是否有变化?谁能够率先登陆资本市场?本篇为【排队上市银行透视】之重庆三峡银行篇。

6月7日,银保监会官网发布《重庆银保监局关于刘江桥任职资格的批复》,核准刘江桥的重庆三峡银行股份有限公司(下称“重庆三峡银行”)董事、董事长任职资格。在前董事长被查近八个月后,正在冲刺IPO的重庆三峡银行也迎来新任董事长。

2022年3月末,证监会披露的IPO企业基本信息情况表显示,重庆三峡银行排队状态重回“预先披露更新”。此前,受乐视财务造假风波,以及该行上市中介机构遭证监会立案审查的影响,重庆三峡银行的上市进程一度被按下“暂停键”。此次恢复审查,该行不仅重新回到排队序列,且排队顺序不受影响。

库区银行:重组创下三项“第一”

重庆三峡银行前身为万县市商业银行、万州商业银行,最早成立于1998年。该行设立主要目的包括:支持三峡工程建设、服务淹没企业搬迁、更好地支持库区金融和经济建设等。1999 年 4 月,中国人民银行批准万县市商业银行更名为万州商业银行。2008年2月,经原银监会批准,万州商业银行更名为重庆三峡银行。截至2021年年末,该行第一大股东为重庆国际信托股份有限公司,持股比例为29%。

值得注意的是,2007年,重庆国际信托公司牵头对万州商业银行进行过重组。当时的重组也创下了银行业的“三个第一”:全国第一例以信托公司牵头重组银行;第一个以信托方式剥离不良资产;重组速度第一,自2007年9月13日重庆市政府确定重组方案到12月28日重组成功,仅用时106天。

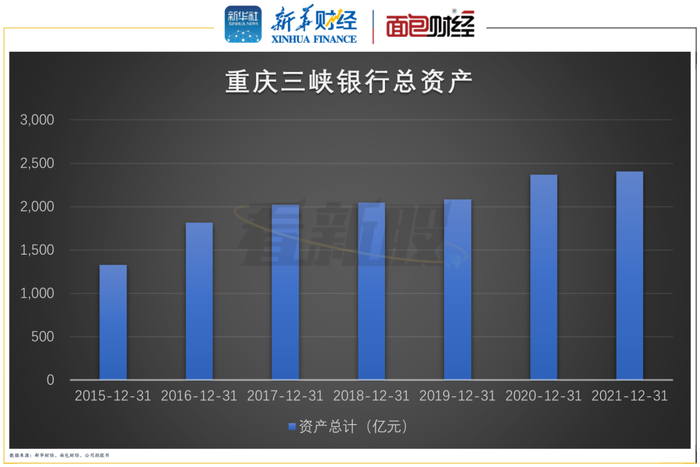

作为发源于库区的城市商业银行,自完成重组以来,该行的资产规模及各项资本充足率出现明显提升。截至2021年年末,重庆三峡银行资产总额为2403.66亿元,较上年末增加36.02亿元,同比增长1.52%;资本充足率为15.36%,较上年末增加1.02个百分点;一级资本充足率及核心一级资本充足率分别为12%和10.39%,均较上年末增加0.64个百分点。

图1:重庆三峡银行总资产

上市之路一波三折,6年IPO未果

与顺利完成重组相比,重庆三峡银行的上市之路则并不顺畅。

2016年,重庆证监局公示了该行辅导备案信息。同年11月,重庆三峡银行与保荐机构招商证券签订辅导协议,拟公开发行股票并上市。两年后,该行在中途更换了保荐机构。公开信息显示,2018年12月,重庆证监局发布公告称,重庆三峡银行与招商证券经协商解除了上市辅导协议,并与中国银河证券签订上市辅导协议。

在更换保荐机构并再次完成上市辅导工作后,重庆三峡银行于2020年6月向证监会提交了A股上市申请材料并被受理,正式加入上市排队序列。同年12月,证监会发布了对重庆三峡银行招股书的反馈意见,并提出了55条审核意见,涉及房地产业的贷款占比较高、不良贷款形成、大股东重庆信托涉及尚未了结的重大诉讼或仲裁案件等问题。

次年10月,该行原董事长丁世录涉嫌严重违纪违法,被重庆市纪委监委审查和监察调查。值得注意的是,根据《首次公开发行股票并上市管理办法》要求,发行人最近3年内主营业务和董事、高级管理人员没有发生重大变化。

祸不单行,2022年年初,受乐视财务造假风波影响,该行上市中介机构信永中和会计师事务所遭证监会立案审查,这也导致该行上市进程被按下了“暂停键”。

2022年3月末,重庆三峡银行获恢复审查,排队状态由“中止审查”重回“预先披露更新”。一波三折之后,三峡银行上市路再次“重启”。

但从最新年报数据来看,该行在进入资本市场前,依旧会面临一些挑战。

归母净利润连续两年下降

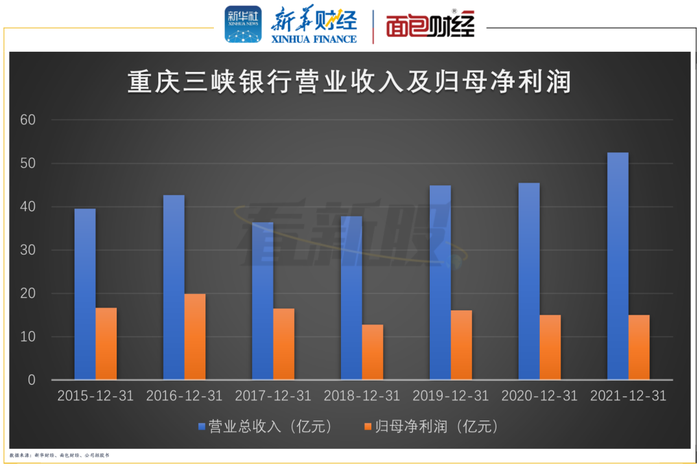

财报显示,2021年,重庆三峡银行实现营收52.47亿元,同比增长15.48%;实现归母净利润14.97亿元,同比下降0.41%。值得注意的是,该行归母净利润已连续两年出现负增长,2020年,该行实现归母净利润15.04亿元,较2019年下降6.34%。

图2:重庆三峡银行营业收入及归母净利润

从历史财报来看,重庆三峡银行净利润连续出现下滑的情况并不是第一次,2017和2018年,该行归母净利润连续两年大幅下滑,降幅分别为17.41%和22.47%。

资产质量方面,截至2021年年末,重庆三峡银行的不良贷款余额为15.94亿元,较上年末增加2.57亿元,增幅为19.22%;不良贷款率为1.33%,较上年末增加0.03个百分点。该行不良贷款余额及不良贷款率均呈双升趋势。

图3:重庆三峡银行拨备覆盖率

但该行的拨备覆盖率一直处于较高水平,截至2021年年末,该行拨备覆盖率为202.41%,较上年末增加30.03个百分点。

此前,重庆农商行和重庆银行已经先后成功上市,迎来新任董事长的重庆三峡银行能否成为重庆第三家登陆资本市场的区域银行?

【看新股】是由新华财经与面包财经共同打造的一档以新股和次新股解读为主要内容的栏目。新华财经是新华社承建的国家金融信息平台,全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

评论