文|科技说

关于阿里的估值问题一直存在着严重分歧,市场的微妙和神奇就在于当我们将所有元素都纳入分析(如监管,基本面,行业等等),基于不同分析框架和逻辑,得出的却是完全不同的结论。

本文也只是一家之言,重点讨论:

其一,我们如何建立自己的阿里估值框架;

其二,对接下阿里的市值走势有何看法。

作为我国最大互联网公司之一,阿里一直是我国线上零售高速成长的既得利益者,一方面其一直把持着行业市占率第一的位置,对行业市场新增的吸纳效应更为明显;另一方面,作为赴美上市公司,阿里又一直是海外主要投资机构的投资标的(如阿里一直是各类中概ETF的高权重股票),当海外机构对中国经济尤其是零售业务有更多信心之时,就会给予阿里买进支持。

沿此思路,很容易发现阿里与行业景气度之间应该存在着一定的关系。为验证此假设,我们将我国线上实物电商零售与阿里股价同比变化进行对比,见下图

上图大概证实了我们的假设,尽管过去两年时间里市场多将阿里股价下行归因于“监管”和“行业竞争加剧”,但从上图中我们可以明显看到,在阿里股价同比变动一路下行周期内,实物电商行业的增长也是相当乏力,虽然对阿里市值的看法有诸多因素,但我们还是不能忽视行业景气度对企业的影响。

这也就使得市场对中国线上零售的景气度的评判最终还是是落在了对阿里的做多和做空之上,上图中两条折现呈现了高度的相关性。

除此之外,两条线之所以略有凌乱,乃是两者波动的节奏略有不同,简单来说,阿里股价波动大致领先行业数据3-6个月,或者说阿里股价同比变化幅度可视为视为实物电商的前置数据。

在一个信息披露充分化的市场中,海外投资者可以根据市场调研,消费者预期值等诸多数据预测行业中短期景气,进而提前对投资标的进行布局,阿里股价领先于行业表现也是在意料之中。

2022年3月下旬之后,阿里股价一轮上行,尽管这也被市场解释为“监管压力缓解”,不过根据我们上图所描绘的股价与行业景气度的关联性,就产生了一个疑问:假设上述规律有效,我国消费行业是否可在半年内(也就是第三季度末到第四季度初)到达底部,这是否就是市场对中国内需触底的提前研判呢?

若是如此,零售行业就有了比较确切的“底部预期”,那么我们又当如何去验证内需底部呢?

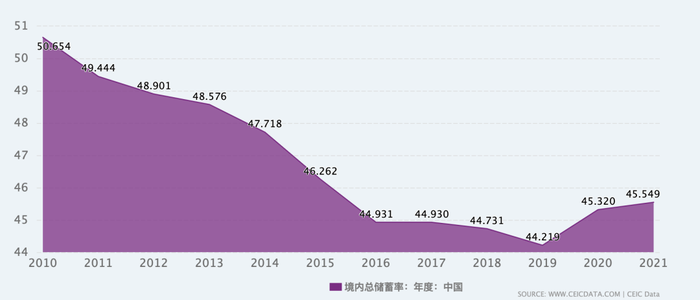

我们引入储蓄率这个概念,在宏观经济分析中一直有“储蓄=投资”和“储蓄=收入-消费”恒等式,,换言之,消费与储蓄率呈负相关性,储蓄率的变化就可以看到消费的增减,见下图

2010年之后,随着储蓄率的下行,我国经济的主要增长引擎由以往的投资拉动逐渐转向消费拉动,此进程中消费潜力得到极大释放,也就催生了阿里,京东,拼多多此类零售企业的黄金发展时期。

不过从2020年之后,储蓄率又有了明显的抬头,受疫情等诸多因素影响,居民收缩了消费预期,取而代之的是将钱储蓄起来。在2022年上半年,居民定期存款比例仍然在上升的势头之后,这也就反映了消费被抑制,投资规模的走高,宏观经济的驱动力在此转换。

那么储蓄率是否可以继续下行,行业景气度又是否可以重新回归呢?

其一,当下储蓄率的回暖,意味金融机构的存款供给提高,加之央行货币政策宽松,金融系统流动性得到很大补偿,在此情况下,会逐渐压缩存款利益(最近也正在发生),利息收益下降会压缩储蓄意愿;

其二,5月之后我国政府出台了一揽子刺激计划,这也是在个人消费不足之时,以财政为主导提高需求的必要之举,从刺激计划传导至家庭资产负债表,也就是家庭未来收入预期的改变也大概需要一段时间,我们大胆假设也应该在半年左右。

总而言之,根据历史经验以及理论化分析,我们认为9-10月前后我国内需可能会实现明显的触底反弹,而在此之前相关企业则应该提前复苏。

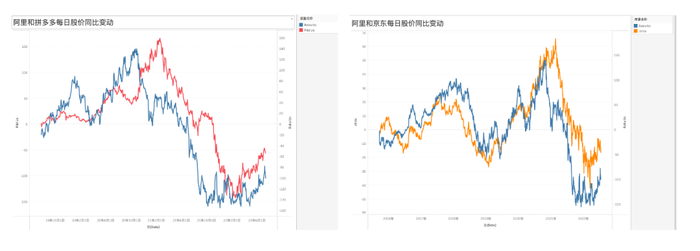

或许有朋友会质疑此模型,认为随着市场竞争的激烈,阿里已经很难掌控线上零售的大盘,用阿里去预测行业走势可能有失偏颇。于是我们用阿里和京东,拼多多的每日股价同比增长趋势做对比,见下图

虽然三家公司一直互视对方为死敌,但其股价走势具有明显的相关性,值得注意的是,2020年末阿里遭遇监管压力之后,股价旋即下跌,4个月后京东和拼多多亦步其后尘,其后偶有高低起伏,但节奏保持着高度的一致性。

我们用阿里股价走势去判断行业景气度的回暖应该是有效的。

接下来就产生了两个问题:

其一,当下无论市场还是行业都纷繁复杂,面对6月9.1%的CPI数据,美联储维持鹰派货币政策是没什么悬念的,阿里是否可以躲避市场有效流动性不足的问题;

其二,在监管的一系列政策之下,阿里的未来又面临如何的挑战?

我在过去几个月一直在讲述一个基本逻辑,在加息抑或是流动性收窄的市场周期内,市场偏好将由成长型转向价值股,在流动性迅速收窄的过程中,有限的流动性会偏向于预期确切,估值偏低的公司。

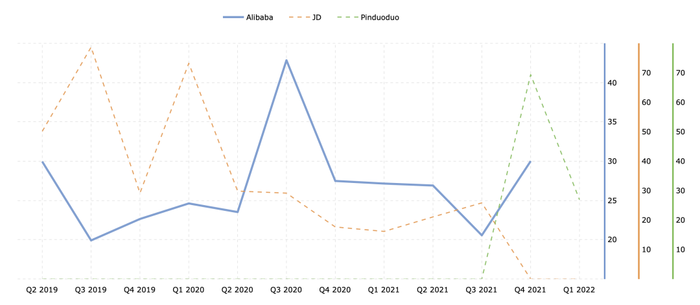

究竟是何为预期确切公司呢?我们先看三家公司的市盈率情况。

上述三家公司中,阿里与拼多多市盈率相仿在30倍上下,在2022年3月阿里该指标曾一度在20倍上下,其后市场上行回到30倍区间,市场无形之手在调整着企业估值。

那么市盈率影响因子又有哪些呢?我们回到公式“P/E=1 /(wacc-g)”(wacc为加权平均资本成本,g为增速),对于阿里随着行业竞争的加剧(短视频平台杀入带货直播,线上新业态层出不穷),短期对阿里影响最大的乃是增速g(但g很可能已经被反馈在股价中,但另一方面我们亦要看wacc数据。

根据历史数据,我大致测试了三家公司的wacc情况,均取预估中间值,结果为:京东9.6%,阿里7.6%,拼多多8.5%。

决定wacc因素有许多,如债券评级(决定债务融资成本),资本结构(决定债权和股权的融资比例)等等,上述乃是根据三家公司的资产负债表和资本结构计算得出,可能会有偏差,但应该均在合理区间之内。

阿里的wacc最低,可以一定程度上缓释增速变缓的压力,给企业革新以争取时间,在三家公司之中,阿里的P/E水平仍然是有企稳的空间的(在此我倒是比较担心京东)。

在一个市场多方力量互相博弈的过程中,企业信息充分披露,股价一定程度上已经包含对未来不确定性的风险考虑,但在一个风险风格迅速切换的过程中,企业价值如果可以被重新挖掘,就实现了价值均值回归。

当下监管的风险因素已经得到很大缓解,对于阿里其wacc低廉仍是其估值优势之一,当下其当务之急就在稳定增速(不求过高,但求不要低于预期),尽量缩表wacc与g的差值,这既要仰仗于行业景气值的回归(也就是9-10月后),也需要商业模式的重新构建。

我们接下来看监管对阿里影响,归纳来看监管对阿里的影响主要在:1.叫停“二选一”,影响企业核心业务成长性,此部分不再赘述;2.禁止资本无序扩张,也就是业务的外部延伸性。

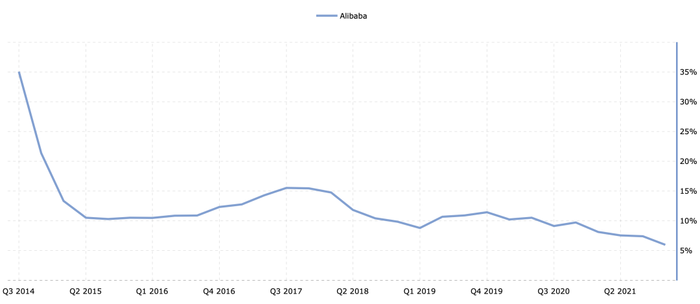

在我们对阿里的观察中,发现了即便是监管对资本无序扩张不叫停,阿里自身也会结束的。理由为ROI(投资回报率)的长期持续下行,见下图

在一个商业决策中,投资的扩张需要换来利润回报,如果ROI和wacc之间保持着较大差值,就意味着企业投资行为有利可图(收益大于成本)。2019年之后阿里ROI多在10%上下徘徊,彼时股价走高,企业经营情况良好,可极大降低资本成本,值得警惕的是,2021年Q4阿里ROI已经到了5.98%,低于wacc。

从长期来看,投资收益边际必然会逐渐递减(有管理能力,宏观周期等因素),wacc却在增加,这些都在制约着企业扩张的步伐,没有一家企业是可以保持无限度的扩张步伐的,虽然阿里受监管影响停止了外部扩张,但这亦有企业内在的需求,这也就有了关停虾米,一些长期非盈利项目也进行了大规模关停并转。

对于企业,聚集核心主业,提高利润增长的稳定性才是市场所乐见的,对非核心业务的停止扩张未必是一件坏事。

最后总结本文:

其一,阿里股价同比变动与实物电商的增速之间保持着密切关联,根据推论后者的底部将在今年第三季度末前后到达,行业景气度有望进一步修复;

其二,2021年之后阿里股价大幅下行,事实上完成了一次成长性向价值股的转型,只是其驱动力来自外在,且是被迫;

其三,当下阿里砍掉非盈利业务和推动核心业务都是重中之重,尤其是后者,要在行业景气度恢复之后,切实改变自身损益表;

其四,上述分析亦可对京东和拼多多,篇幅原因本文不做结论,有兴趣朋友可私下沟通。

评论